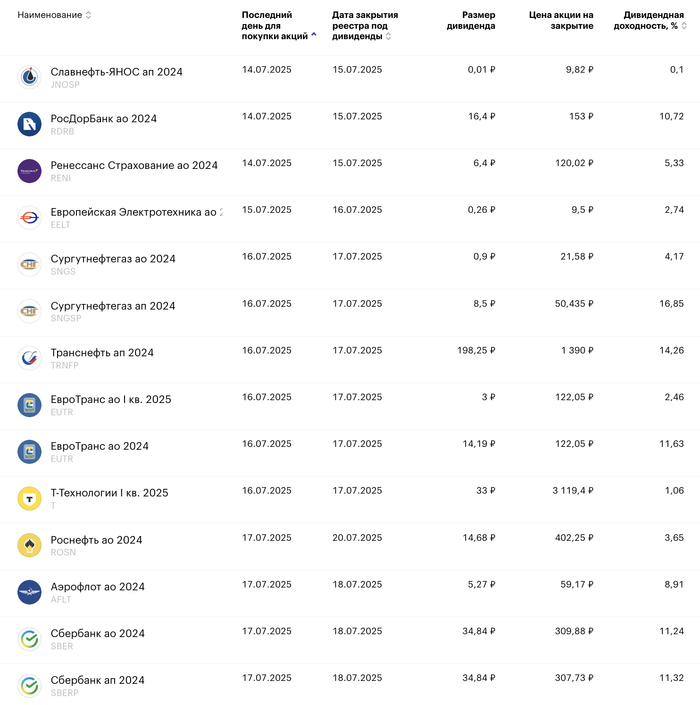

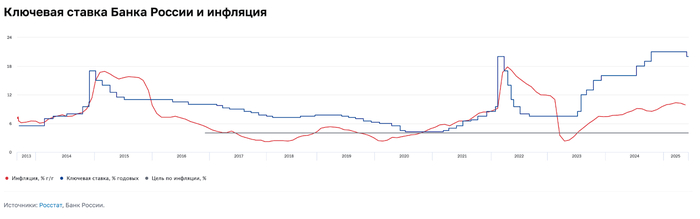

Пример: Ольга Гогаладзе — автор популярного инвестиционного блога, бывший топ-менеджер по финансам, которая активно рассказывает об облигациях как о "базе надёжности". Прямая цитата: «Большая часть ее портфеля вложено в фонды денежного рынка, депозиты и ОФЗ». Звучит ли это разумно? На первый взгляд — да. Фиксированный доход, государственная гарантия, ликвидность, понятный риск-профиль. В условиях высокой ключевой ставки — всё это воспринимается как надёжная основа портфеля. Но по факту — именно здесь и кроется ключевая ошибка. Потому что сегодня реальный уровень инфляции в России по ряду категорий превышает все купонные ставки по ОФЗ: Продовольственная инфляция: +18–20%, ЖКХ: +16–17%, Образование, медицина: +25–30%, Розничные цены по отдельным группам товаров — +30% и выше. То есть даже если вы получаете 11% годовых, но ваша корзина трат дорожает на 18% — вы в чистом минусе по покупательной способности капитала. Это — и есть инфляционный капкан.

В этом видео мы подробно разберём: почему стратегия вложений в ОФЗ — это иллюзия стабильности в условиях ускоряющейся инфляции, ключевым триггером здесь выступает грядущее снижение ставки ЦБ РФ. Какие ключевые ошибки делает даже опытный инвестор (на примере Ольги Гогаладзе). Что говорят об этом крупнейшие западные инвесторы — в частности, кейсы из исследования Schroders. И самое главное — какие классы активов в истории реально защищали капитал в условиях высокой инфляции. Исследование Schroders, на которое мы будем опираться, уже опубликовано в нашем Telegram-канале. Ссылка — в описании. Если вы держите ОФЗ, планируете наращивать позиции, или просто хотите сохранить капитал в сложной экономической среде — это видео поможет вам избежать критических ошибок. Погнали.

Итак, давайте перейдём к главному вопросу: что вы на самом деле получаете, когда вы кладете деньги на вклад или покупаете ОФЗ с доходностью 10,5% или 11% годовых — в экономике, где инфляция уже двузначная? Подчеркиваем сразу, речь идет о долгосрочных инвестиционных стратегиях, а не о спекуляциях. Разберём это на простом примере, сначала по коротким ОФЗ. Условие: Вы покупаете ОФЗ на сумму 1 000 000 рублей. Срок — 1 год. Купонная доходность — 10,5%. То есть через год вы получаете 1 105 000 рублей. Теперь смотрим на инфляцию. Даже если ориентироваться на официальные данные Росстата — инфляция за 2024 год составила 7,4%, а уже в первом полугодии 2025 года накопленная инфляция составляет более 6,9%, что может привести к годовому уровню более 13%. Но это усреднённый показатель. По ключевым статьям расходов домохозяйств цифры следующие: Продукты питания: +18–20%, ЖКХ: +16–17%, Образование и медицина: +25–30%, Строительные и отделочные материалы: +30–40%. То есть ваша потребительская корзина дорожает быстрее, чем растут деньги в портфеле.

Теперь — пересчитаем доходность в реальном выражении. Если номинально вы получили 1 105 000 ₽, но при этом инфляция составила 15%, то фактически вы можете купить на эти деньги только то, что год назад стоило: 1105000 / 1.15≈960870₽. Иначе говоря, реальная покупательная способность вашего капитала за год уменьшилась примерно на 39 000 рублей. И это несмотря на то, что вы «заработали» 10,5%.

Кто-то может возразить и сказать: “А если я куплю ОФЗ с высокой дюрацией и ставка действительно начнёт снижаться — я получу рост тела бумаги, не только купон”. Формально — да. При снижении ставки длинные облигации растут в цене. Но ключевой вопрос — до какой ставки? На ПМЭФ министр экономического развития Максим Решетников заявил буквально следующее: «Между таргетом инфляции в 4% и инфляцией в Турции в 45% есть ещё промежуточные цели.” Что это означает на практике? Что ЦБ не вернётся к 4% быстро и безболезненно. Инфляционные ожидания могут застрять на уровне 15–20%, и даже выше, если СВО будет продолжаться. Какие-то промежуточные цели. Серединка этого диапазона от 4 до 45 процентов – это 25%. То есть короткие ОФЗ будут в любом случае в минусе. Ставки по вкладам сейчас 18%, то есть за год чистый убыток у вас будет 7%, аналогично, будет минус. Длинные ОФЗ на снижении ставки безусловно в телах отрастут, прибыль будет но на краткосрочном отрезке, если долгосрочно, то будет все тоже самое.

Что все это означает? Вот в преддверии заседания ЦБ РФ, мы с вами тут несколько месяцев говорим, что власти между рецессией и инфляцией выберут инфляцию. Все это означает, что грядущее снижение ставки, да еще и в условиях высокой инфляции плюс продолжения СВО будет сопровождаться ростом инфляции. Доходность по длинным ОФЗ уже частично заложена в цены, вклады даже уже не обсуждаем. А главное — вы всё равно останетесь в рублёвом фиксированном активе в инфляционной среде. Иными словами, даже рост тела бумаги не компенсирует реального обесценивания, если инфляция останется двузначной, и покупательная способность капитала продолжит снижаться.

Многие инвесторы совершают одну и ту же ошибку: они смотрят только на номинальную доходность — но не учитывают реальную, скорректированную на инфляцию. Такая ошибка кажется безобидной… до тех пор, пока вы не начнёте планировать цели: Образование ребёнка через 5 лет. Покупку недвижимости. Пенсионный капитал. Капитал под арендный доход. Если вы откладываете в ОФЗ на все эти цели — вы откладываете в рублёвом активе, который обесценивается быстрее, чем приносит доход.

Промежуточный вывод: вклады и ОФЗ с фиксированной ставкой не защищают капитал от инфляции. Даже высокие купоны — это номинальный эффект, а не реальная доходность. В условиях инфляционного давления вы фактически теряете деньги, думая, что зарабатываете. И самое опасное — это медленный, незаметный убыток, который копится годами. В следующем блоке мы рассмотрим, почему даже эксперты вроде Ольги Гогаладзе делают эту ошибку, и какие ключевые искажения мышления приводят к переоценке ОФЗ как “базового актива”.

ОФЗ — это не просто инструмент. Для многих инвесторов, особенно консервативных, это символ стабильности. Это якобы то, на чём должен базироваться “надёжный” портфель. Именно такую логику транслирует и Ольга Гогаладзе. У нее большая часть портфеля в ОФЗ, фондах денежного рынка и вкладах. Это базовая часть ее портфеля. Она подчёркивает, что: не занимается спекуляциями, не заходит в рисковые активы, предпочитает “понятные, надёжные инструменты”.

На первый взгляд, это логично. Но в реальности — именно здесь и возникает ошибка второго уровня. Поясним: ОФЗ дают фиксированный номинальный доход. Этот доход не адаптируется к росту цен. А значит, в условиях инфляции инструмент становится пассивно убыточным. Однако большинство инвесторов, включая Гогаладзе, оценивают доходность не в реальных, а в номинальных цифрах. Это классическая иллюзия номинальной безопасности: “Я получил 11% — значит, заработал”. Но при инфляции в 15% — вы реально потеряли около 4% покупательной способности капитала.

Почему так происходит? Психологически, фиксированный купон воспринимается как “стабильный”. Тем более если инструмент государственный. Но в инвестициях стабильность номинала не равна сохранению реальной стоимости. Иными словами: ОФЗ могут быть стабильны, но убыточны. Это особенно опасно при: планировании на горизонте 5–10 лет, откладывании на пенсионный капитал, попытке сохранить сбережения при девальвации.

Где конкретно ошибается Ольга Гогаладзе? Она переоценивает значимость ставки купона и не учитывая реальный эффект инфляции. Использует ОФЗ как якорь портфеля, тогда как в текущих макроусловиях это актив с отрицательной реальной доходностью. Делает долгосрочную ставку на рубль и ЦБ, тогда как опыт последних 10 лет показывает: девальвации регулярны, инфляция часто выходит из-под контроля, снижение ставок при сильном инфляционном давлении приводит к падению цен ОФЗ в реальном выражении.

Итог: даже самый дисциплинированный инвестор может оказываться в ловушке номинальной рациональности. Особенно если: принимает доходность “как есть”, без поправки на реальность, игнорирует реальные потребительские цены, не хеджирует риски через валюту, сырьевые активы, коммерческую недвижимость. В следующей части мы покажем: как избежать этой ловушки, какие классы активов реально защищают капитал от инфляции и что по этому поводу говорит исследование Schroders, половина которого уже доступна в нашем Telegram-канале.

Переходим к конкретным решениям. Чтобы понять, какие активы реально сохраняют и приумножают капитал в условиях инфляции, обратимся к системному исследованию, проведённому инвестиционной компанией Schroders. Это глобальная структура с активами под управлением свыше $900 млрд, с десятилетиями практики в управлении частными и институциональными деньгами. В сентябре 2020 года они выпустили аналитический доклад: «Какие классы активов опережают инфляцию?»

Мы перевели и выложили в доступной и понятной форме ровно половину исследования в нашем Telegram-канале — ссылка в описании к этому видеоролику. Вторую половину будем планомерно выкладывать, на выходных и всю следующую неделю. Суть исследования. Schroders провели анализ доходности различных классов активов с поправкой на инфляцию, в рамках исторических инфляционных циклов, единственное там речь идет с уклоном на США, но базовые принципы защиты остаются вне зависимости от вашего места проживания. Изучались десятилетия статистики, включая периоды 1970-х, 2000-х и последние инфляционные скачки после 2008 года.

И вот что они обнаружили: активы, которые действительно побеждают инфляцию. Это акции энергетических компаний (ExxonMobil, Shell и т.д.). У них высокая корреляция с ростом цен на нефть и газ. Чистая прибыль масштабируется с ростом стоимости ресурсов. Металлургия и сырьевые гиганты (Rio Tinto, BHP). Прямая экспозиция на рост цен на сырьё. Хеджируют как сырьевую, так и валютную инфляцию. Сельское хозяйство и агросектор. Компании вроде Mosaic, Nutrien. Спрос на продукты питания сохраняется даже в кризис. Рост цен на еду = рост доходов компаний. Доходная недвижимость. Сектора с индексацией арендных платежей. Прямая привязка к инфляции. Особенно эффективна — складская и логистическая недвижимость. Акции-экспортёры в слабой валюте. Например: российские компании с долларовой выручкой и рублёвыми издержками. При девальвации: выручка растёт, маржа расширяется, дивиденды номинально увеличиваются.

Активы, которые хуже всего защищают от инфляции: Номинальные облигации, так как купон фиксирован, расходы растут. Реальная доходность отрицательная. Денежные средства и депозиты: ставки не поспевают за ростом цен и потери на горизонте 3–5 лет значительные. Стандартные потребительские сектора (retail, utilities). Часто проигрывают на фоне роста цен и снижения покупательной способности.

Основной вывод Schroders: «Некоторые активы, вроде облигаций и наличных, воспринимаются как “безопасные”, но фактически являются наименее эффективными в инфляционной среде. Напротив, акции, связанные с сырьевыми и энергетическими рынками, обеспечивают устойчивую защиту капитала и доходность выше инфляции».

Это полностью соответствует и нашему опыту. В нашем публичном портфеле, который мы регулярно разбираем в Telegram-канале, уже давно преобладают: нефтегазовые экспортеры, золотодобытчики, золото и металлы, агропром, который у нас представлен компанией ФосАгро, недавно мы публиковали аналитику, что компания начинает вытеснять американских конкурентов с рынка и когда возобновятся выплаты дивидендов, складская и офисная недвижимость, отдельные валютные активы, такие как юани. Именно это и даёт реальную защиту, а не номинальный процент на бумаге. В следующем блоке мы покажем, как такие инструменты уже работают на практике — и почему именно сейчас переход от ОФЗ к инфляционно-защищённым активам становится критическим для любого инвестора.

Переходим к самому главному — практическим решениям. Что делать инвестору, который понял, что ставка на ОФЗ и банковские вклады — это путь к потере покупательной способности капитала? Как перестроить портфель под условия 2025 года — с инфляционными рисками , о которых напрямую уже высказываются российские чиновники с потенциальной девальвацией рубля и ожидаемым снижением ставки Центробанка?

Здесь важно понимать: инфляционно-устойчивый портфель — это не просто отказ от облигаций, это переход на активы, которые: первое растут вместе с ценами, второе выигрывают от девальвации, третье привязаны к реальному спросу и экспортной выручке, четвертое не зависят от фиксации доходности в рублях. Такие активы можно условно сгруппировать по направлениям.

Во-первых, это золотодобывающие компании. Они напрямую выигрывают от роста цен на золото, особенно в периоды девальвации, геополитических рисков или инфляционного давления. Золото — это глобальный инфляционный хедж, и компании, которые его добывают, масштабируют прибыль по мере роста цены унции, даже если золото в долларах расти не будет, в рублевой инфляционной среде оно уже будет расти.

Во-вторых, нефтегазовые экспортёры. Они — главные бенефициары девальвации. При росте курса доллара выручка в рублях увеличивается, маржа расширяется, а дивиденды растут. Именно поэтому в периоды волатильности и инфляции бумаги нефтянки — это один из самых устойчивых сегментов. Это подтвердили и кейсы из отчёта Schroders: энергетика — ключевой защитный сектор. Третье направление — агропром и удобрения. Компании, которые производят и экспортируют удобрения или сельхозпродукцию, получают валютную выручку при рублевых издержках. Это создаёт устойчивый денежный поток и дополнительную защиту от инфляции. Такие компании часто повышают дивиденды как раз в условиях турбулентности на валютном и товарном рынке. По ФосАгро еще раз мы публиковали вам аналитику, что компания временно отказалась от выплаты дивидендов, в пользу сокращения своего долга, здесь позиции будем только наращивать.

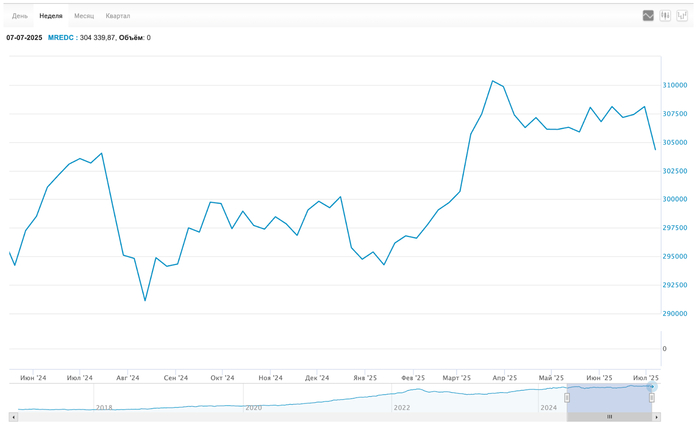

Далее — недвижимость, особенно коммерческая и складская. Здесь основное преимущество в том, что арендные ставки индексируются, а значит доходность портфеля растёт вместе с инфляцией, плюс переоцениваются цены на объекты. Это не всегда ликвидный актив, но он отлично работает как защитный — особенно через закрытые паевые фонды недвижимости с дивидендной моделью. Еще раз подчеркиваем, что он работает в среднесрочной и долгосрочной перспективе, в краткосроке там есть небольшой временной лаг, когда инфляция начала расти, а ставки по аренде еще не выросли и договора не перезаключены. У нас недвижимость представлена фондом Рентный доход, плюс будем ближе к заседанию ЦБ РФ заходить в еще один фонд недвижимости, там арендная ставка индексируется каждый год на величину инфляции, разумеется в нашем Тг канале все это распишем.

Наконец, стоит оставлять часть портфеля в краткосрочной ликвидности, чтобы иметь возможность перезайти при просадках. Это могут быть короткие облигации с высоким купоном или валютные фонды ликвидности — но только как инструмент для переброски капитала, не как постоянная база. У нас это позиция представлена валютой, что-то просело, докупили. Также можно добавить тематические активы, если вы понимаете отрасль — например, металлурги, медь, редкоземельные компании, экспортеры из Азии. Главное, чтобы логика их роста была не спекулятивной, а фундаментальной — они должны зарабатывать больше по мере роста цен.

Таким образом, инфляционно-устойчивый портфель — это не “одна ставка”, а логично собранная структура, где каждый актив либо хеджирует инфляцию, либо выигрывает от ослабления рубля, либо масштабирует выручку вместе с ростом цен. В следующем блоке мы сведём всё воедино: сравним классическую стратегию на ОФЗ и защитную стратегию на реальных активах. А главное — покажем, сколько можно потерять и сколько можно заработать в текущей среде.

Подведём итог. У нас есть две стратегии: ставка на ОФЗ, фонды денежного рынка, либо банковские вклады, неважно и ставка на инфляционно-устойчивые активы. Еще раз, мы сейчас рассматриваем долгосрок, вы когда начнете читать исследование Schroders, вы поймете это, там берутся годы и пятилетки, не надо писать о том, что сейчас в моменте происходит. С ОФЗ вы получаете фиксированный купон — допустим, 10,5%. Но если инфляция — 14–15%, ваша реальная доходность отрицательная. Покупательная способность падает, а вы это даже не замечаете — потому что получаете деньги на счёт. Это иллюзия прибыли.

Инфляционно-устойчивые активы — это другое. Нефтегаз, золото, агроэкспорт, недвижимость с индексацией — всё это масштабирует доходность вместе с ростом цен. Там нет фиксированного потолка. И главное — вы выигрываете от девальвации, в отличие от ОФЗ и вкладов, которые просто тают в реальном выражении. Гибкость, защита от валютных рисков, подтверждённая историческая эффективность — всё это есть у активов, на которые опирается стратегия Schroders. И этого нет у ОФЗ.

ОФЗ — не база портфеля в условиях инфляции. Это инструмент для точечных задач таких как краткосрочная парковка, но не для сохранения капитала. Даже опытные инвесторы совершают эту ошибку. Кейс Гогаладзе — показателен: дисциплина без переоценки макроусловий приводит к стратегической уязвимости. Исследование Schroders даёт нам альтернативу. Энергетика, сырьё, агро, недвижимость, экспорт — то, что исторически работает в инфляционный период. Ваши деньги должны расти быстрее цен. Это и есть настоящая цель инвестиционной стратегии.

Если вы хотите глубже разобраться в том, как реально работает защита капитала: подписывайтесь на канал. Поставьте лайк, если материал оказался полезным. Напишите в комментариях: какую часть портфеля вы держите в ОФЗ — и почему. Мы читаем и отвечаем. У нас позиция в ОФЗ равна нулю, у нас их нет. А главное — заходите в наш Telegram-канал: там уже опубликовано половина исследования Schroders, переведённое и профессионально адаптированное, вы поймете это, когда начнете читать. Как определить какие посты читать? Для примера, все посты промаркированы, под заголовком каждого поста курсивом прописан номер чарта, то есть номер картинки, всего их 30, у нас опубликовано и разобрано на текущий момент примерно половина. Никаких платных курсов. Только аналитика, только факты.

Инфоцыгане вам такого не расскажут, им не выгодно, чтобы вы становились умными, им выгодно, чтобы вы были безрамотные и продолжали им платить по 6 тысяч рублей. У нас глобальная цель – это значительное сокращение кормовой базы инфоцыган, но более подробно мы это все обсудим в следующем ролике, следующие выходные у нас последние, потом заседание ЦБ и момент истины, в какую сторону мы движемся. Спасибо за просмотр. Если вы ещё держите ОФЗ — у вас есть повод всё пересчитать. И если вы уже поняли, что инфляция — не теория, а ежедневный налог на ваш капитал — пора действовать. Удачи. Увидимся через неделю.