Резкий разворот рынка акций США вниз! Кризис начинается?

Вечером в пятницу резко упал рынок акций США, а вместе с ним и криптовалютный рынок, удар по которому оказался даже на порядок масштабнее, чем по рынку акций, и привел к рекордным ликвидациям позиций. Те же Bitcoin и Ethereum всего за несколько часов упали на 10-20%. Но сегодня мы поговорим не о них, а о рынке акций США, который недавно ставил новые рекорды по росту, и о рынке акций РФ, который приблизился к минимумам прошлого года.

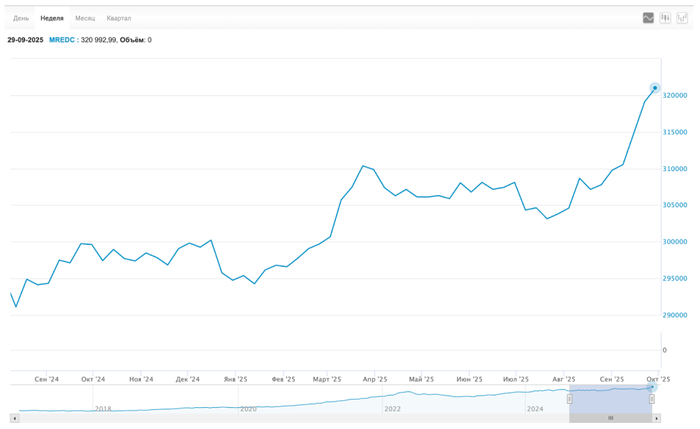

Как видно из графика, индекс S&P500 довольно устойчиво рос с мая, с тех пор как пробил локальный нисходящий тренд. В июне индекс построил локальный восходящий тренд, вдоль которого и рос до этой пятницы. Верхним пределом роста при этом выступала линия старого глобального аптренда. То есть фактически индекс оказался зажат между линиями, внутри которых постепенно рос все выше и выше, при этом замедляясь.

Разумеется, долго это продолжаться не может. Рано или поздно приток денег замедлится, и что-то спровоцирует сильное падение, которое приведет к выбросу цены за пределы трендовых границ и паническому закрытию набранных в последние недели длинных позиций. И этим чем-то снова (уже традиционно) стал Трамп, а точнее его заявления о намерении с 1 ноября ввести дополнительные пошлины в 100% на импорт из Китая. Сейчас товары из КНР уже облагаются 30%-ными тарифами, поэтому общий размер пошлины составит 130%. Заявления Трампа шокировали рынок, поэтому он быстро перешел к падению. В итоге индексы США в среднем закрылись падением на 3%.

И полагаю, это только начало. Учитывая, как долго рынок тянули вверх и заманивали в лонг, пробой трендовой может привести к довольно заметному падению, если, конечно, индекс закрепится под этой трендовой. Технически пока его еще можно снова вытащить наверх, если вдруг Трамп сразу передумает (тоже уже традиционно), но по-моему это маловероятно, падение рынка США уже давно напрашивается, и я в начале октября писал об этом на своем телеграм-канале.

По-хорошему после пробоя тренда индекс S&P500 должен упасть хотя бы к 6100 пунктам, это первая цель коррекции. Если ее удастся пройти, то падение может продолжиться и к уровню 5752. Это, по сути, минимально необходимая коррекция к росту рынка за последние полгода.

Однако как на такое падение отреагирует рынок акций РФ? Практически всё то время, что рынок США рос, индекс ММВБ находился в стагнации, в области 2700-2900 пунктов. А на этой неделе индекс пришел к моей цели падения 2500-2600 пунктов, которую прогнозировал еще в сентябре. В расчете на это падение рынка еще перед заседанием ЦБ я набрал шорт по фьючерсу на индекс возле 2900 пунктов, который в этот понедельник полностью закрыл и стал переходить к длинным позициям в расчете на отскок.

Кстати, ранее в телеграм-канале публиковал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

И уже на этой неделе рынок акций дважды неплохо отскочил, более чем на 100 пунктов, на чем мне удалось неплохо заработать, продержав лонг от 2590 по 2680 пунктов и от 2538 по 2585 пунктов, как показал на своем канале. Поэтому неделей ранее и прогнозировал отскок индекса из области 2500-2600. При этом перейти к росту пока не получается, рынок быстро откатывается снова вниз. И в этом нет ничего удивительного, ведь глобально он пока все так же остается в нисходящем тренде.

Однако с технической точки зрения пока индексу удается удерживаться выше линии глобального аптренда, о чем подробно рассказывал в обзоре на этой неделе. И если цена сможет закрепиться выше 2570 пунктов и отскочить, а следом пробить единственное на пути вверх препятствие, линию нисходящего тренда возле 2650, то, скорее всего, отскок перейдет в рост в область 2700-2800. Поэтому пока рассчитываю снова пробовать длинные позиции по фьючерсу в понедельник. Технически индекс ММВБ более-менее позитивно закрыл эту неделю, и пока индекс остается выше 2570, он может продолжить отскок.

Но заявление Трампа в пятницу и резкий обвал рынка США, и, главное, перспектива его дальнейшего ускорения как-то не способствуют отскоку рынка РФ. Наш рынок, конечно, уже пару лет как плохо коррелирует с рынком США, но если пойдет какой-то глобальный негатив по мировым рынкам, а значит, и по нефти, которая и так уже прилично упала, то вряд ли индекс ММВБ сможет устоять и не пробить вниз уровень 2500, что, на мой взгляд, может привести к усилению обвала, так как технически откроется путь далеко вниз, заметно ниже 2500.

Поэтому с добавлением этого бредового негатива от Трампа, который, казалось бы, уже был пройден еще в начале лета, трудно поверить, что наш рынок сможет все-таки перейти к росту после почти двух месяцев падения. Но пока технически это возможно. Как показал в прошлом обзоре, пока индекс ММВБ остается выше 2557-2570, у рынка есть возможность снова отскочить и даже перейти к росту. Вряд ли это, конечно, возможно без появления какого-то геополитического позитива, но почему бы ему не появиться как раз в ближайшие дни? Ведь раньше тот же Трамп регулярно вытаскивал наш рынок с минимумов.

Поэтому пока больше настроен на отскок и буду пробовать торговать в лонг фьючерс на индекс возле 2570, но обязательно со стопом. Так как если цена сможет закрепиться ниже уровня 2557, скорее всего, падение рынка снова возобновится в сторону 2450-2500. Тогда придется опять переходить к шорту фьючерса, о чем как всегда напишу на своем канале и в чате в реальном времени.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями. Присоединяйтесь сейчас, чтобы не упустить ключевые финансовые возможности уже в ближайшем будущем!

В общем, ситуация с вечера пятницы несколько осложнилась. Обращаю ваше внимание, что рынок РФ встречает возможную сильную коррекцию рынка акций США от исторических максимумов на многолетнем дне! Это как бы не есть хорошо. Наш рынок и так уже сильно упал, а рынок США только начинает. И если там начнется стремительное падение, включающее в себя также и падение нефти, то шансов на разворот вверх у рынка РФ практически не останется. В таком случае в перспективе рынок смогут продавить, полагаю, заметно ниже минимумов прошлого года. Так что следующая неделя на нашем рынке будет очень важной, вероятно, решающей в вопросе приличного отскока.

Спасибо, что дочитали. Всем удачи и профита!