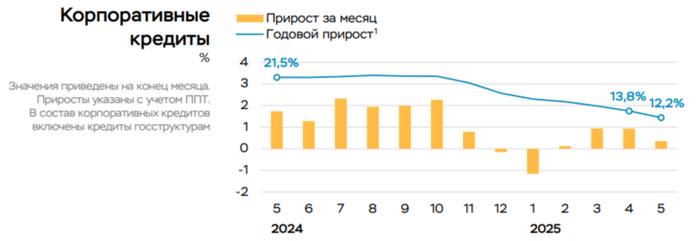

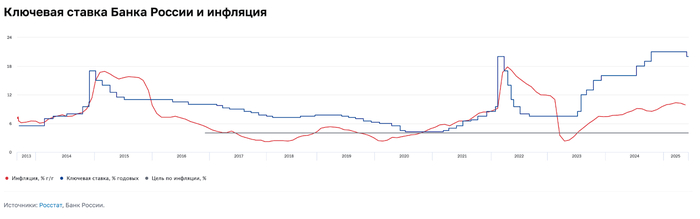

В мае 2025 г. корпоративное кредитование существенно снизилось относительно апреля и 2024 г., похоже, регулятор добился своего

Ⓜ️ По данным ЦБ, в мае 2025 г. портфель кредитов физических лиц увеличился на 131₽ млрд и составил 36,86₽ трлн (0,4% м/м и 6,5% г/г, в апреле +24₽ млрд). В мае 2024 г. он увеличился на 714₽ млрд (существенный резонанс). Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительский портфель снижается от месяца к месяцу, автокредитный портфель подрос только благодаря акциям и снижению цен на авто, ипотека стала более адресной, но меры поддержки слегка оживили её. В корпоративном кредитовании существенное снижение относительно прошлого года и месяца:

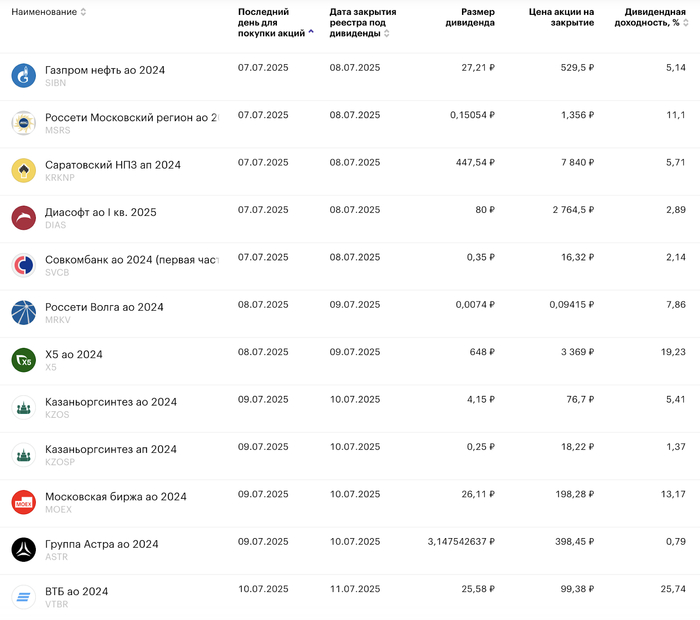

🏠 Темпы роста ипотечного портфеля в мае увеличились на 0,6% (в апреле 0,5%), кредитов было выдано на 287₽ млрд (290₽ млрд в апреле), в мае 2024 г. выдали 546₽ млрд. Выдача ипотеки с господдержкой составила 248₽ млрд (249₽ млрд в апреле), почти вся выдача приходится на семейную ипотеку — 209₽ млрд (в апреле 219₽ млрд). Рыночная продолжает находиться на низких уровнях — 39₽ млрд (41₽ млрд в апреле), жёсткая ДКП не оставляет шанса потребителям. В мае продолжилось оживление в ипотеке (надо понимать, что в мае были праздники, поэтому выдача на уровне апреля осталась), это связано с тем, что с 07.02.25 по 06.08.25 был увеличен уровень возмещения банкам на покупку квартиры до КС + 3,0 п.п. и на ИЖС до КС + 3,5 п.п., также с 1 марта смягчены макронадбавки по кредитам с LTV менее 80 и ПДН менее 70. С 1 апреля госпрограмма по семейной ипотеке расширена на вторичный рынок в городах, где строится не более двух многоквартирных домов. Замечу, что сюда не входят рассрочки от застройщиков на новостройки, а они уже сравнялись по выдаче с ипотекой, пример ЛСР я разбирал.

💳 Портфель потреб. кредитов снизился на -1₽ млрд (0% м/м, в апреле -102₽ млрд). Автокредитный портфель подрос на 12₽ млрд (+0,5% м/м, в апреле +10₽ млрд), связано это с различными скидками от автодилеров и субсидированием покупки авто. Снижение в потреб. кредитовании связано с к.с., повышением макронадбавок практически по всем необеспеченным ссудам.

💼 Корпоративный кредитный портфель вырос на 0,3₽ трлн (+0,4% м/м, в апреле 0,8₽ трлн), в мае 2024 г. +1,3₽ трлн. Более половины прироста пришлось на валютные кредиты, которые выдавались компаниям экспортёрам, что снижает валютные риски. Как итог, кредитование снизилось относительно прошлого месяца и значительно относительно 2024 г.

Рассматриваем данную динамику на примере Сбера и ВТБ:

🏦 Отчёт Сбербанка за май: портфель жилищных кредитов вырос 0,9% за месяц (в апреле +0,8%), банк выдал 190₽ млрд ипотечных кредитов (-31,7% г/г, в апреле 188₽ млрд). Портфель потреб. кредитов снизился на 1,9% за месяц (в апреле -2,2%), банк выдал 82₽ млрд потреб. кредитов (-74,3% г/г, в апреле 80₽ млрд). Корп. кредитный портфель увеличился на 0,9% без учёта валютной переоценки за месяц (в апреле +0,2%), корпоративным клиентам было выдано 1,6₽ трлн кредитов (-15,8% г/г, в апреле 1,7₽ трлн). С 1 апреля ЦБ установил надбавку к коэффициентам риска в размере 20% на прирост кредитных требований к крупным компаниям с повышенной долговой нагрузкой, как мы видим кредитование начинает остывать и снизилось по сравнению с 2024 г.

🏦 Отчёт ВТБ за май: Кредитный портфель юридических лиц увеличился до 16,3₽ трлн (+0,8% м/м), портфель кредитов физических лиц сократился до 7,54₽ трлн (-0,5% м/м).

📌 Розничное кредитование/автокредитование перестало быть головной болью регулятора, в ипотеке началось оживление за счёт поддержки (проблема ещё остаётся в рассрочках от застройщиков, потому что к концу стройки клиентам придётся гасить всю сумму полностью или брать ипотеку, а цена квартиры завышена, и не факт, что ключевая ставка будет низкой). В корпоративном кредитовании существенное замедление выдачи по сравнению с прошлым годом и месяцем.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor