Дивиденды Ростелеком

Дивиденды по привилегированным акциям компании Ростелеком поступили на мой индивидуальный инвестиционный счёт ещё 28 августа. Но из-за очередного перебоя с отправкой смс у брокера ВТБ, заметил я это несколько позже. Ну да ладно.

Это выплата за 2024 год. Ростелеком заплатил:

По обыкновенным акциям — 2,71 рубля на акцию (дивидендная доходность ~4%).

По привилегированным акциям — 6,25 рубля на акцию (дивидендная доходность ~8,3%). Моя средняя близка к текущим значениям и составляет 62,92р.

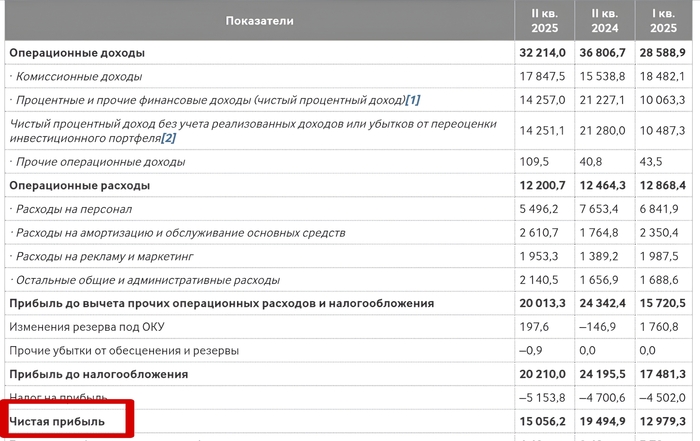

В этом году, результаты компании пока, увы, не впечатляют.

В I квартале 2025 года:

Выручка — 190,1 млрд рублей, выросла на 9% в сравнении с АППГ. Основной вклад в рост обеспечили мобильный бизнес и цифровые кластеры.

Чистая прибыль — 6,8 млрд рублей, -46% (преимущественно из-за роста процентных расходов).

Чистый долг — 696,6 млрд рублей, увеличился на 5% с начала года, на фоне отрицательного свободного денежного потока.

И если ранее, Ростелеком, долгое время хотя бы выплачивал прописанный минимум в 5 рублей, то новая дивидендная политика предполагает выплату не менее 50% чистой прибыли по МСФО, а минимума в размере 5 рублей на акцию оттуда исчез. От каких либо прогнозов будущих показателей, менеджмент компании настойчиво воздерживается.

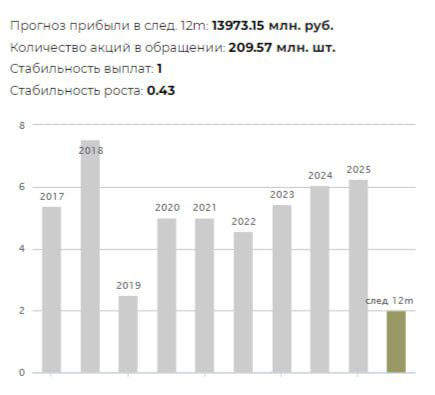

Будущие прогнозные дивиденды, пока не вселяют оптимизма.

Высокие ставки по долгу негативно сказываются на прибыли, снижение прибыли, давит котировки (хотя пока, они неплохо держатся).

Полагаю, инвесторы верят в потенциал роста ЧП, после снижения ключевой ставки (уменьшение долговой нагрузки).

Кроме того, есть и более долгосрочные драйверы роста: цифровизация, облачные сервисы, возможное IPO «РТК-ЦОД» и «Солар».

Я держу в своем портфеле небольшую долю Ростелеком-п, и в последнее время, понемногу увеличивал её, в противовес МТС (которую просто держу). С учётом прогнозных дивидендов и текущих котировок, вероятно, докупать позицию пока перестану, далее буду смотреть.

В любом случае, +8560,5 рублей отправляется в дивидендную копилку 2025 года.