Почему инвесторы РуссНефти останутся без дивидендов до 2028

💭 Анализируем причины задержки дивидендных выплат...

💰 Финансовая часть (2024 / 1 п 2025)

📊 В 2024 году компания продемонстрировала значительные улучшения основных финансовых показателей. Выручка выросла на четверть, достигнув 300 млрд рублей. Операционная прибыль утроилась, превысив отметку в 69 млрд рублей. Значительно увеличилось значение EBITDA — оно выросло на 83%, составив 74 млрд рублей, что привело к росту рентабельности на 7,8 процентных пунктов.

🤔 Таким образом, компания показала впечатляющий прирост финансовых результатов и повышение маржи прибыли. Значительный рост показателя EBITDA позволил существенно уменьшить долговую нагрузку, несмотря на увеличение общего объема задолженности. Однако важно отметить значительное снижение свободного денежного потока на 27%, вызванное увеличением капзатрат на 47%.

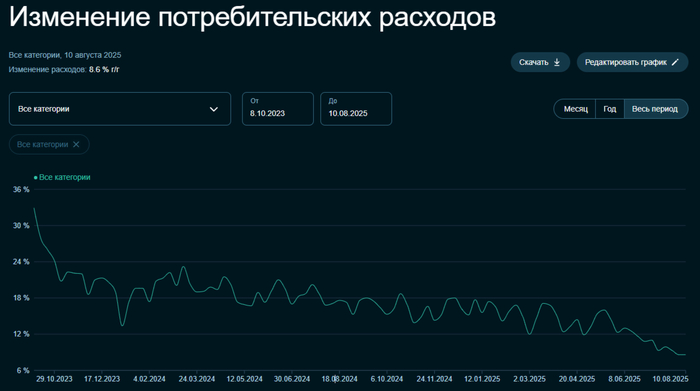

💳 Что касается отчетности по РСБУ, то в первом полугодии 2025 года РуссНефть зафиксировала чистый убыток в размере 2,44 млрд рублей. Для сравнения — в аналогичном периоде прошлого года компания получила чистую прибыль объемом 18,3 млрд рублей. Выручка сократилась на 17,7%, составив 121,3 млрд рублей. Выручка от реализации нефти на внутреннем рынке снизилась на треть — до 62,07 млрд рублей, тогда как от продаж за рубеж выросла на 7,5% — до 55,54 млрд рублей.

💸 Дивиденды

📛 Совет директоров предложил выплачивать дивиденды исключительно владельцам привилегированных акций, оставив владельцев обыкновенных акций без выплат. Невыплата ожидаемая — сейчас компания сосредоточена на снижении долговой нагрузки. По прогнозам, выплаты возможны с 2028 года.

✔️ Операционная часть

🛢️ Компания занимается геологоразведочными работами, добычей и реализацией сырой нефти, минуя стадию её переработки. Большая часть активов фирмы представлена участками месторождений с трудновыводимыми резервами (ТРИЗ), доля которых превышает половину общего объема добытой нефти. Компания намерена ускорить темпы роста производства, сдерживаемые нынешними ограничениями, установленными соглашением ОПЕК+.

🔥 По итогу 2024 года объем добычи составил 6,1 миллиона тонн нефти. Для достижения целевых показателей на конец 2028 года необходим рост добычи свыше 30%. Это возможно благодаря значительному объему запасов, обеспеченность которыми является одной из лучших среди конкурентов. РуссНефть продолжает приобретать мелкие участки месторождений с высокими долями ТРИЗ, что выгодно в условиях, когда другие крупные участники рынка ориентированы преимущественно на крупные проекты.

📌 Итог

🤷♂️ У компании неоднократно возникали сложности с управлением задолженностью. Помимо традиционных банковских кредитов и заемных обязательств, в расчет чистого долга включаются также лизинговые платежи. Эта ситуация усугубилась в 2025 году.

💪 Операционная деятельность компании находится на достойном уровне. Планируется повышение темпов роста объемов производства, ограниченных действующими правилами регулирования.

🎯 ИнвестВзгляд: Недооценка по мультипликаторам присутствует, но не является ключевой. Идеи здесь нет.

📊 Фундаментальный анализ: ⛔ Продавать - пока трудно однозначно утверждать, что РуссНефть способна быстро преодолеть финансовые трудности и восстановить регулярные выплаты дивидендов. Вопрос остается открытым даже в среднесрочной перспективе.

💣 Риски: ☁️ Умеренные - хотя операционные перспективы выглядят позитивно благодаря значительным запасам нефти и планам повышения уровня добычи, финансовая устойчивость остаётся слабым местом.

💯 Ответ на поставленный вопрос: Главное препятствие для дивидендов — высокий долг. Менеджмент рассматривает возможность через несколько лет начать выплату дивидендов на обыкновенные акции. Однако, по прогнозам, выплату можно ожидать за 2027 год.

️👇 Реакции к посту приветствуются.

$RNFT #RNFT #Нефть #Нефтедобыча #Энергетика #Финансы #Экономика #РуссНефть #Дивиденды #Инвестиции