Операционные результаты ММК за II кв. 2025 г. — ухудшились из-за ремонтных работ, замедления строительства и цен на продукцию. Перспективы?

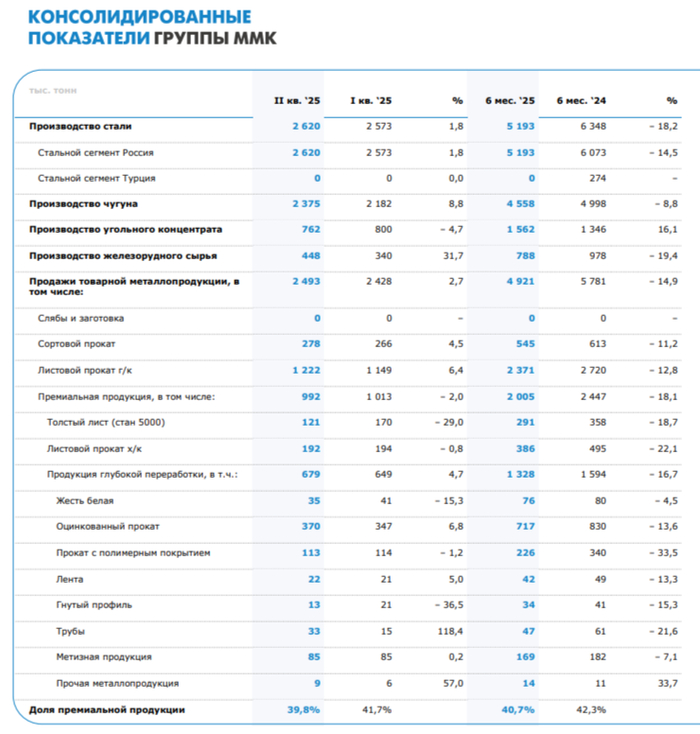

🔩 ММК опубликовал операционные результаты за II квартал 2025 г. После статистических данных в I кв. не было сомнений (металлургическая отрасль находится под давлением по сей день), что ситуация продолжит ухудшаться относительно прошлого года, как итог, просели абсолютно все показатели производства (кроме производства угольного концентрата). Давайте рассмотрим данные за I полугодие:

🏭 производство стали — 5 193 тыс. тонн (-18,2% г/г)

🏭 производство чугуна — 4 558 тыс. тонн (-8,8% г/г)

🏭 производство угольного концентрата — 1 562 тыс. тонн (+16,1% г/г)

🏭 производство железорудного сырья — 788 тыс. тонн (-19,4% г/г)

🏭 продажи товарной металлопродукции — 4 921 тыс. тонн (-14,9% г/г)

Если сравнивать результаты II кв. 2025 г. с I кв. 2025 г., то компания вышла в плюс благодаря завершению капитального ремонта доменной печи №6 и роста продаж г/к проката:

🏭 производство стали — 2 620 тыс. тонн (+1,8% кв/кв)

🏭 производство чугуна — 2 375 тыс. тонн (+8,8% кв/кв)

🏭 производство угольного концентрата — 762 тыс. тонн (-4,7% кв/кв)

🏭 производство железорудного сырья — 448 тыс. тонн (+31,7% кв/кв)

🏭 продажи товарной металлопродукции — 2 493 тыс. тонн (+2,7% кв/кв)

Есть несколько причин, которые повлияли на производство и продажи:

⬇️ Больший объём капитальных ремонтов в доменном переделе по сравнению с прошлым годом

⬇️ Снижение покупательской активности в России произошло в связи с высокой ключевой ставкой (кредитоваться дорого), также присутствует замедление строительства, так застройщики снижают предложение в связи с низким спросом

⬇️ Неблагоприятная конъюнктура рынка стали в Турции, которая свела на нет бизнес за границей. Доля мала, основную свою деятельность компания развернула внутри России, но всё же некий негатив это имеет

⬇️ Основной причиной снижения продаж проведением капитальных ремонтов в прокатном переделе. Продажи премиальной продукции за I п. сократились на 18,1% г/г, доля премиальной продукции в портфеле продаж также сократилась до 40,7%.

⬆️ Производство угольного концентрата выросло благодаря росту объёмов добычи

Сама же компания прогнозирует, что в III кв. 2025 г. спрос на металлопродукцию будет оставаться под давлением на фоне неблагоприятного влияния высокой ключевой ставки на деловую активность (благо ставку начали снижать с июня, ждём июльский сюрприз от ЦБ).

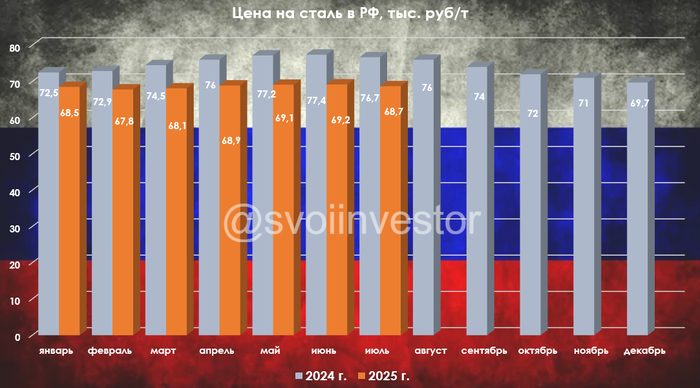

📌 Почему сомнений в ухудшении ситуации не было? По данным WSA выплавка стали в РФ падает уже 14 месяцев подряд, а перевозки по РЖД только это подтверждают. Ставку начали снижать, но она всё равно двузначная, при этом застройщики не намерены повышать предложения недвижимости, цена на сталь во II кв. была выше, чем в I кв., но она ниже, чем в 2024 г. (в июле — 68,7₽ тыс. за тонну). Конъюнктура внутреннего рынка для металлургов остаётся сложной, поэтому Минпромторг прорабатывает план поддержки металлургической промышленности, металлурги попросили повысить цену отсечения при взимании акциза на жидкую сталь до 54000₽ за тонну (сейчас 30000₽). Напомню, что исходя из отчёта за I кв. 2025 год: OCF сократился — 16,7₽ млрд (-29,2% г/г) даже несмотря на изменения в рабочем капитале в лучшую сторону (произошёл расчёт по дебиторке и случилась распродажа запасов). С учётом CAPEXа — 19,9₽ млрд (-2,9% г/г), FCF оказался отрицательным -455₽ млн (годом ранее — 8₽ млрд). Если, компания полностью будет придерживается див. политике (100% FCF), то за I кв. 2025 г. акционерам достанется ничего.

С уважением, Владислав Кофанов

Телеграмм-канал:t.me/svoiinvestor