Проблемы нефтяного сектора могут затянуться

Начнем с прогнозов МЭА из июльского отчета:

📈 Повышена оценка роста мировых поставок нефти в 2025 на 370 тыс. барр./сут. до 2,5 млн барр./сут.

📉 Снижен прогноз роста мирового спроса на нефть на 2026 год с 722 тыс. барр./сут. до 699 тыс. барр./сут.

📈 Повышен прогноз предложения нефти на 2026 с 106,4 млн барр./сут. до 107,4 млн барр./сут.

Теперь краткосрочный прогноз Минэнерго США:

📉 Средняя цена Brent снизится до 58 $/барр. в Q4 и до 50 $/барр. в начале 2026

📉 Прогноз по Brent в 2026 снижен с 58 $/барр. до 51 $/барр.

Увеличение поставок ОПЕК+ ради рыночной доли не прошло бесследно и делает рынок нефти более профицитным. В ведущих экономиках сохраняется стагнирующий спрос и низкий уровень потребительской уверенности. Китайская экономика, которая долгие годы была ключевым драйвером роста цен на нефть - испытывает серьезные проблемы.

Ситуация идет к тому, что низкие цены на нефть могут сохраниться до конца 2026. Мы выводим за скобки периодические обострения на Ближнем Востоке (краткосрочный эффект). У российских нефтяников остается 2 «спасательных круга». Это ослабление рубля и прогресс в мирных переговорах с сокращением дисконта Urals к Brent. Но пока мрачные прогнозы отталкивают от нефтегаза.

Как минимум 2025 год будет худшим для отрасли с ковидных времен. Ждем слабых дивидендов в 2026. Мнение по отрасли высказали здесь, оно сохраняется актуальным. Если совсем коротко – одна компания на небольшую долю в портфеле это максимум, что стоит держать (Роснефть или Лукойл). И уж точно не стоит держать Татнефть в связке с Газпромнефтью.

Аукционы Минфина — устойчивый спрос в ОФЗ при инфляционных ожиданиях, Индекс RGBI продолжает бить рекорды этого года

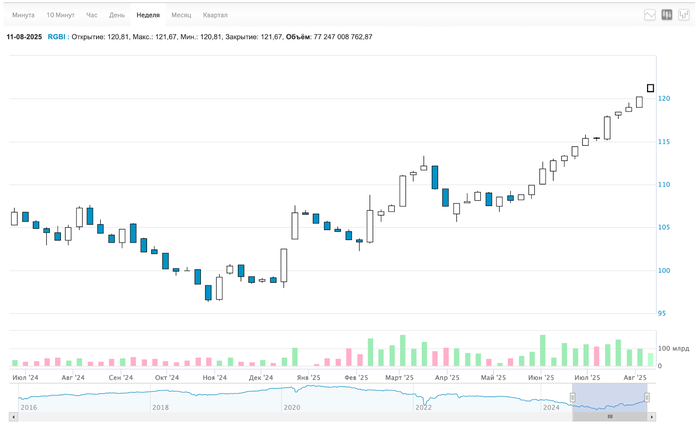

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 121 пунктов, с учётом дефляции 4 неделю подряд и переговоров Трампа/Путина индекс поставил очередной рекорд этого года — 121,67 пункта:

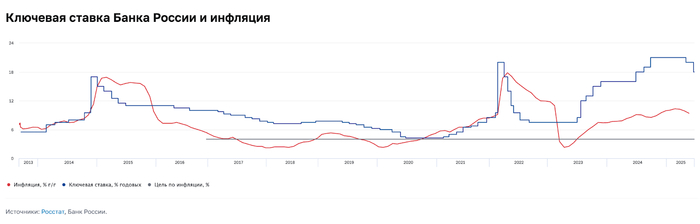

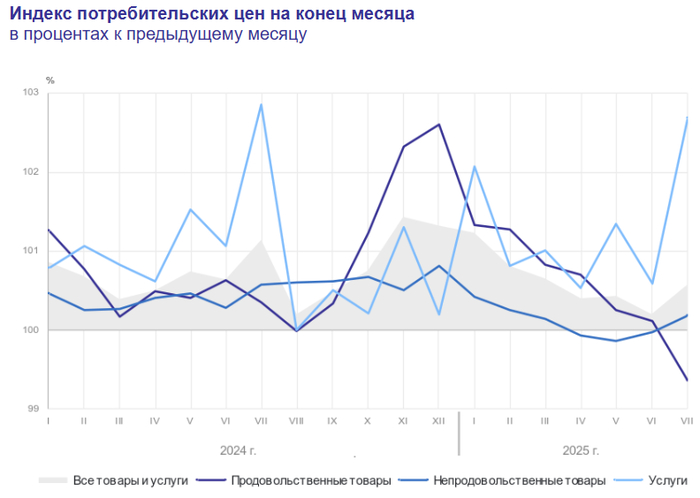

🔔 По данным Росстата, за период с 5 по 11 августа ИПЦ снизился на -0,08% (прошлые недели — -0,13%, -0,05%), с начала месяца -0,15%, с начала года — 4,20% (годовая — 8,58%). Месячный пересчёт июльской инфляции составил 0,57% (это ниже недельных данных, которые показывали 0,65%) — это выводит нас на ~7% saar, но июльское повышение тарифов внесло неоспоримый вклад в ИПЦ, около 0,75%, то есть по факту месяц получился дефляционный (-0,18%). Темпы августа удивляют в хорошем смысле, у нас 4 подряд дефляционная неделя, не зря же Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18%.

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 7 месяцев составил 4,879₽ трлн или 2,2% ВВП, даже при новых правках бюджета перерасход уже составляет 1,1₽ трлн. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 14 августа потрачено 1,2₽ трлн, при доходах в 0₽.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в июле основными покупателями ОФЗ на вторичном рынке стали НФО — 93,2 млрд (июнь — 91,9₽ млрд), физические лица значительно нарастили свои покупки — 64,5₽ млрд (июнь — 35,4₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 149,2₽ млрд (фиксация прибыли на ожидании снижения ставки, в июне — 175,2₽ млрд). На первичном рынке крупнейшими покупателями стали так же СЗКО выкупив 58,7% от выпусков (в июне — 67,2%). В июле участники слегка снизили активность на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ снизился по сравнению с июнем с 48,3₽ млрд до 40,6₽ млрд.

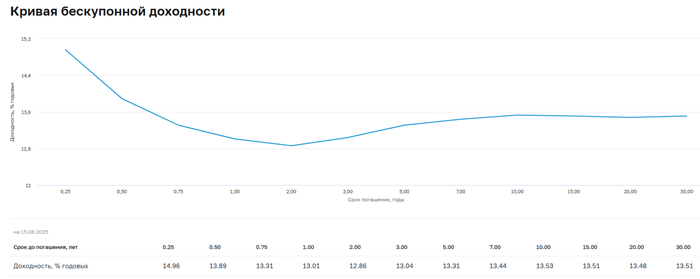

✔️ Доходность большинства выпусков опустилась к 13,5% (ОФЗ 26238 торгуется по 62,67% от номинала с доходностью 13%, вот вам и "безрисковый" актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде августа она составила 15,959% снизившись (годичные ОФЗ дают доходность выше 15%). То есть, рынок ОФЗ и банки закладывают дальнейшее снижение ставки (прогноз ЦБ среднего значения ставки это подтверждает).

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26247 (погашение в 2039 г.)

▪️ Классика ОФЗ — 26249 (погашение в 2032 г.)

Спрос в 26247 составил 73,8₽ млрд, выручка — 48,9₽ млрд (средневзвешенная цена — 91,44%, доходность — 14,10%). Спрос в 26249 составил 17,4₽ млрд, выручка — 8₽ млрд (средневзвешенная цена — 90,02%, доходность — 13,69%). Минфин заработал за этот аукцион 56,9₽ млрд (в прошлый — 80,8₽ млрд). Согласно плану Минфина на III кв. 2025 г. необходимо разместить 1,5₽ трлн, с учётом снижения ключевой ставки и смягчения ДКП, увеличение займа по сравнению с прошлым кварталом понятно (1,3₽ трлн), пока есть спрос необходимо занимать больше (разместили 939₽ млрд, осталось 6 недель).

📌 Проблема состоит в том, что при таких тратах бюджета занимать в ОФЗ необходимо больше (III кв. это доказывает), ибо курс ₽ крепок, а нефть ходит в диапазоне 55-60$ за баррель (займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). Опять же ликвидности банкам не хватает, очередной недельный аукцион РЕПО это показал (в августе банки привлекли 2,1₽ трлн, отдали 1,6₽ трлн, причём спрос в последнем аукционе составил в 1,3₽ трлн, а выдали всего 500₽ млрд, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Конец легких денег: куда теперь уходят инвесторы от акций роста?

В этом выпуске мы проводим глубокий анализ ключевых сигналов в мировой экономике. Обсуждаем, почему эпоха доминирования акций роста подходит к концу и как инвесторы переключают внимание на акции стоимости. Разбираем уроки исторического рекорда фондового рынка Японии спустя 35 лет, рискованное решение Банка Англии по процентной ставке на фоне высокой инфляции и легализацию крипто-ETN. Узнайте, почему лучшая стратегия для инвестиций в ИИ — это ставка на «поставщиков лопат», и как долгосрочному инвестору адаптироваться к новой финансовой реальности.

Рублю предсказывают обвал, Аляска-ралли, дефляция, прогресс на саммите. Недвижка, новые дивиденды, облигации. Воскресный инвестдайджест

Всю неделю мы следили за саммитом на Аляске, и он благополучно завершился, устроив настоящее Аляска-ралли. Был достигнут прогресс, правда без подробностей. Но есть подробности по новым дивидендам и предсказания по обвалу рубля, а пока что он сильный. Вы тоже сильные, да и свежий дайджест неслабый, читайте его скорее!

Это легендарный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много топового контента.

🏆 Рубль не упал

При этом ему плевать на мнения экспертов, которые ждут обвал. Изменение за неделю: 79,99 → 80,15 руб. за доллар (курс ЦБ 79,77 → 80,02). Юань 11,07 → 11,10 (ЦБ 11,06 → 11,10). На фоне решения правительства об отмене обязательной продажи валютной выручки для экспортёров падения нет, но многие ждут.

Что говорят эксперты?

Например, аналитик Потавин (Финам) ожидает обвал до ₽90–93 к концу года

Софья Донец (Т) прогнозирует от ₽70 до более чем ₽110 за доллар

Я тогда прогнозирую от ₽50 до ₽150

🎢 Аляска-ралли акций

Итоговое изменение IMOEX с 2 924 до 3 012, но на дополнительных сессиях поехали вниз. В любом случае, Аляска-ралли подняла индекс с колен. Трамп сказал, что есть прогресс, но мы не знаем, в чём именно.

РТС: 1 154 → 1 185.

Понятно, что никакой сделки ещё не произошло, но посмотрите на РТС — он близок к максимумам за 3 года, но дело в том числе в курсе рубля.

🪙 Прогресс

Постепенно будем узнавать, что обсуждалось, но пока всё туманно. «Все пришли к мнению, что лучший способ положить конец войне — это перейти непосредственно к мирному соглашению, которое положит конец войне, а не просто к соглашению о прекращении огня, которое часто не выполняется», — написал Трамп.

🫰 Дивиденды

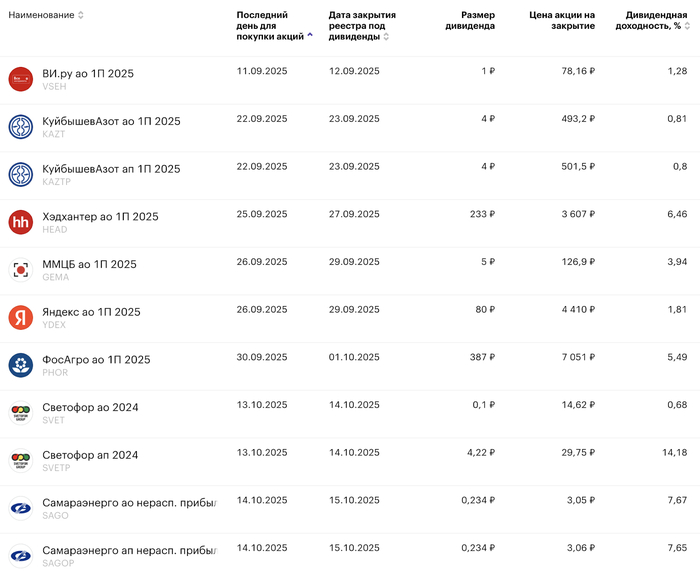

Хорошие новости, есть новые рекомендации: Куйбышевазот (0,8%), ММЦБ (3,94%) и Хэдхантер (6,46%). Хэдхантер всё же сделал это! Но дивиденд мог быть и пожирнее. На осень всё больше и больше выплат, хорошо.

Ближайшие дивиденды:

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

💼 Облигации

Унижение купонов продолжается.

Разместились/собрали заявки: Монополия, ПКО СЗА, МСП Банк, ЭкономЛизинг, ГПБ Финанс, Банк ГПБ. Из этого ничего не брал.

На очереди: Полипласт USD, Эфферон, ПР-Лизинг, Газпром нефть CNY, Сегежа CNY, МГКЛ GOLD, АПРИ. Тут тоже пока не планирую ничего брать. Скоро будет много интересных выпусков, подписывайтесь, чтобы не пропустить.

RGBI снова вырос: 118,99 → 121,67. Бодрый рост на дефляции. Я продолжаю покупать длинные ОФЗ. Но потенциала всё меньше.

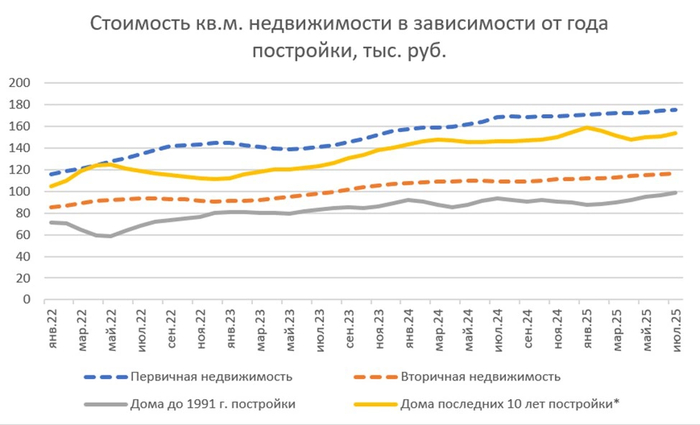

🏙 Недвижка подорожала

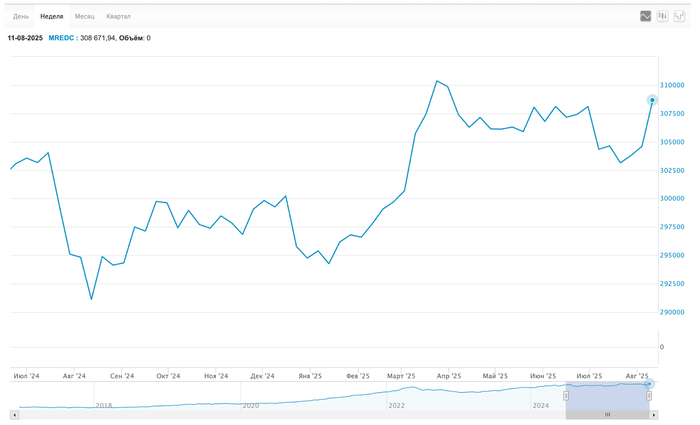

На радостях. Всё растёт, ну и она тоже. Индекс MREDC 304,5к → 308,6к за метр. Прорабы заранее готовятся к увеличению спроса на фоне грядущего снижения ключа.

🏙 Ставки по ипотеке снизились вторую неделю подряд

После снижения ключа до 18% ставки по ипотеке планомерно падают, снижение до 2,65%. Текущие рыночные ставки в среднем 22,4% на первичку и вторичку.

По данным Дом РФ, с начала года средневзвешенные ставки по ипотеке снизились на 6,56–6,99%.

🏙 Вторичка дорожает активнее первички

Цены на новостройки за год выросли на 4,2%, тогда как на вторичное жилье — на 6,5%. А разрыв в стоимости 1 кв. м в новостройках и на вторичном рынке по итогам июля 2025 года составил 51%.

📉 Снова дефляция

Инфляция за неделю составила -0,08% после -0,13% неделей ранее — дефляция продолжается. С начала года рост цен составил 4,2%. Годовая инфляция снизилась с 8,79% до 8,58%. Всё дешевеет, правда никто этого не замечает.

🗞 Что ещё?

Все стали больше знать про Аляску

Лензолото ликвидируют

Финам сообщил об IPO через 3 года

Государство продаст контрольный пакет ЮГК

Золото подешевело

Биток обновил рекорд — 124,5к

Вы сильные

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

Провал NEOM, кризис финтеха и трансформация глобальной экономики

Разбираем, как мировая экономика адаптируется к новой реальности: от шокового повышения цен на лекарства Eli Lilly на 170% до списания $8 млрд по мегапроекту NEOM в Саудовской Аравии. Почему буксует финтех-модель Klarna (BNPL), как трансформируется недвижимость в Лондоне (Canary Wharf) и какое будущее ждет нас в отношениях с ИИ? Обсуждаем глобальные тренды, инфляцию и инвестиционные стратегии в меняющемся мире.

Инфляция к середине августа — 4 дефляционная неделя даёт возможность для снижения ставки в сентябре. Июль пересчитали, там всё отлично

Ⓜ️ По данным Росстата, за период с 5 по 11 августа ИПЦ снизился на -0,08% (прошлые недели — -0,13%, -0,05%), с начала месяца -0,15%, с начала года — 4,20% (годовая — 8,58%). Месячный пересчёт июльской инфляции составил 0,57% (это ниже недельных данных, которые показывали 0,65%) — это выводит нас на ~7% saar, но июльское повышение тарифов внесло неоспоримый вклад в ИПЦ, около 0,75%, то есть по факту месяц получился дефляционный (-0,18%). Темпы августа удивляют в хорошем смысле, у нас 4 подряд дефляционная неделя, не зря же Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%, с учётом дефляционных недель вполне правдоподобно). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,41% (прошлая неделя — 0,28%), дизтопливо на 0,01% (прошлая неделя — -0,02%), динамика ускорилась (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо, правительство установило полный запрет на поставки бензина за рубеж в августе, с возможностью продления на сентябрь. 12 августа был поставлен рекорд по стоимости 95 бензина на бирже.

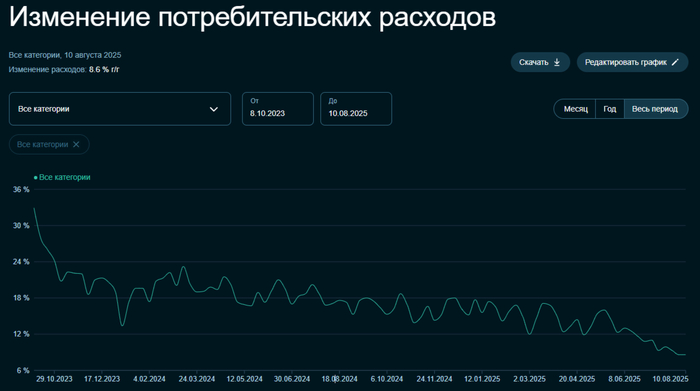

🗣 Данные Сбериндекса по изменению потребительских расходов к 10 августа не изменились, но находятся на уровне намного ниже прошлогодних значений (8,6% vs. 17,1%).

🗣 Регулятор охладил розничное кредитование. Отчёт Сбера за июль: портфель жилищных кредитов вырос на 1,2% за месяц (в июне +0,9%), банк выдал 228₽ млрд ипотечных кредитов (+9,6% г/г, в мае 200₽ млрд). Портфель потреб. кредитов снизился на 0,3% за месяц (в июне -1,9%), банк выдал 175₽ млрд потреб. кредитов (-37,7% г/г). Корп. кредитный портфель увеличился на 0,9% (в июне +0,4%), корпоративным клиентам было выдано 2₽ трлн кредитов (0% г/г, в июне 1,9₽ трлн, рост от месяца к месяцу связан с перекредитованием).

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 79,7₽). После снижения ставки ₽ слегка ослаб, но держится ниже 80₽ за $, если курс отпустить, то неминуемо инфляционная спираль раскрутится, а если его "держать" на этом уровне (жёсткая ДКП этому способствует), то пополнение бюджета под угрозой (пока что выбор в пользу инфляции).

🗣 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 7 месяцев составил 4,879₽ трлн или 2,2% ВВП, даже при новых правках бюджета перерасход уже составляет 1,1₽ трлн. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 13 августа потрачено 1,1₽ трлн, при доходах в 0₽.

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ остаётся крепким, цена Urals находится на уровне 60$ за баррель, вырисовывается дилемма (необходимо давить на курс — тогда темпы инфляции пойдут ввысь, займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). По словам Набиуллиной прогноз предполагает, что до конца года на отдельных заседаниях возможно снижение, равно как и паузы. Диапазон широкий, из-за чего? Дефицит в бюджете уже 5,7₽ трлн, при продолжении СВО этот разрыв будет только увеличиваться, а это проинфляционный фактор (в совокупности проинфляционные риски продолжают преобладать — Набиуллина), но именно темпы инфляции в последние недели могут побудить ЦБ снизить ставку на 2% на сентябрьском заседании.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Переговоры в Анкоридже: портфель вплотную приблизился к рублевому депозиту

До встречи в Анкоридже остаются считанные часы, а доходность портфеля уже +16,12% с начала года — почти на уровне годовой процентной ставки по банковским депозитам.

Опорные позиции:

— Газпром нефть: +3,33%

— Полюс: +22,94%

— ФосАгро: +16,95%

Итог: портфель не только сравнялся с депозитом, но и сохраняет потенциал роста. Решения в Анкоридже могут стать новым импульсом. Продолжаем держать позиции.

НАШ ТГ КАНАЛ: https://t.me/+KvGj2ztTTNMxNTMy