На этой неделе рынок акций снова перешел к коррекции после того как прилично отскочил в понедельник. Индекс ММВБ вернулся к линии нисходящего тренда, от которой закономерно скорректировался снова к уровню 2800 и немного ниже. Давайте посмотрим, какие дальнейшие движения рынка возможны в ближайшую неделю.

Рынок акций продолжает торговаться в рамках боковика, а точнее в рамках глобального треугольника, который сейчас ограничивает индекс снизу около 2745 и сверху около 2830 пунктов. В прошлом обзоре как раз обратил внимание на то, что индексу удалось остаться в глобальном треугольнике и отскочить от линии аптренда, от 2720, где я зафиксировал прибыль по шорту фьючерса на индекс, который брал ранее от уровня 2800 в ожидании падения рынка к линиям аптренда и их возможному пробою.

В итоге индексу удалось снова отскочить и закрепиться выше уровня 2800, что, согласно моему прошлому прогнозу, должно было привести к продолжению роста уже к 2850, к линии нисходящего тренда, а затем к новой волне коррекции. И, как видно из графика, именно так всё и произошло! Оттолкнувшись от верхней границы треугольника, индекс снова перешел к коррекции, пробил локальный аптренд и вернулся к уровню 2800, даже немного ниже.

В расчете на это падение я снова набрал фьючерс на индекс от 2853 пунктов, согласно торговому плану, который описывал в прошлом обзоре, и большую часть прибыли зафиксировал в пятницу по 2790, после чего индекс немного отскочил. По итогу дня ему удалось закрыться выше уровня 2800, что не позволяет с уверенностью утверждать, что падение продолжится, ведь это сильный уровень, и его упорно удерживали в пятницу. Однако, учитывая глобальную картину и нахождение индекса в треугольнике, вполне возможно, что цена продолжит снижение к нижней границе треугольника или хотя бы к уровню 2765. Поэтому пока часть шорта сохранил в расчете на продолжение коррекции. Полагаю, если индексу удастся все же закрепиться под уровнем 2800, то снижение продолжится. Тогда, возможно, шорт снова увеличу.

И на это, кстати, намекает недельный график индекса, который снова закрылся красной разворотной свечой. И тут надо понимать, что пробой 2800 и продолжение падения рынка может быть не только до линии глобального аптренда, но и намного ниже в случае ее пробоя. Причем движение, которое будет спровоцировано этим пробоем, скорее всего, окажется значительным и продолжительным, о чем уже не раз предупреждал ранее на своем канале.

Кстати, ранее в телеграм-канале публиковал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

И это главное, что нужно понимать. Независимо от того, в какую сторону индекс выйдет за пределы границ треугольника, этот выход, весьма вероятно, приведет к сильному и продолжительному движению рынка. А так как рассчитываю, что он произойдет вниз, то в основном шорчу фьючерс на индекс, чтобы поймать пробой треугольника вниз, но обязательно со стопом, так как нельзя исключать пробой верхней границы. Ведь если в ближайшие дни индекс сможет удержаться выше уровня 2800, то может произойти пробой глобального нисходящего тренда и выход индекса из треугольника вверх, что может привести к ускорению его роста.

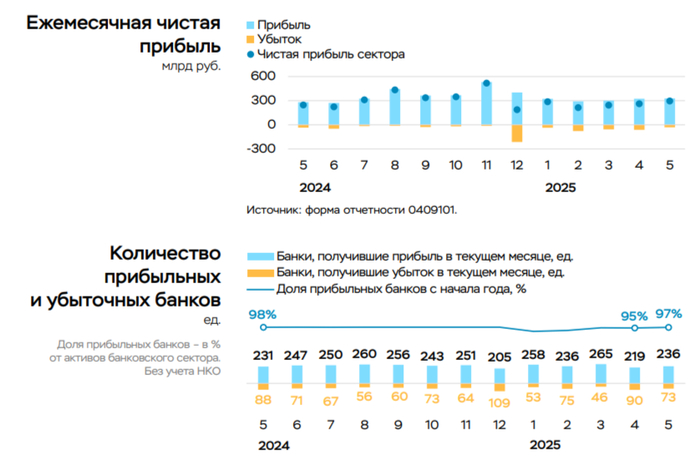

Согласно же техническому анализу, более вероятно, что пробой будет вниз к уровню 2600. Фундаментально же серьезных причин для роста рынка нет, как и позитивных новостей. Единственное, что удерживает рынок в боковике от падения — это ожидания инвесторов по снижению ставки ЦБ уже в конце июля. Причем эти ожидания еще и завышенные. Рынок ждет вот уже много месяцев куда более значительное и быстрое снижение ставки, чем готов себе позволить ЦБ. А небольшое снижение ставки, до 16-17% (которое и возможно увидеть к концу этого года), в текущей экономической ситуации довольно мало на что влияет, так как это все равно очень высокое значение. А с учетом падения цен на нефть, довольно крепкого курса рубля и высоких платежей компаний по займам что при ставке в 21%, что при 18-20%, у экспортеров (из которых в основном и состоит индекс) дела сразу лучше все равно не станут. А значит, не будет ни роста прибыли, ни дивидендов.

Поэтому от ожиданий снижения ставки ЦБ сейчас гораздо больше выигрывают облигации, нежели акции. Именно в облигации сейчас идет основная масса денег, и именно они неплохо растут последние месяцы, так как сразу выигрывают от снижения ставки, в отличие от рынка акций, который просто болтается в боковике.

Но время этого боковика, исходя из технического анализа, подходит к концу. Месяц назад писал, что выход из треугольника может состояться в конце июня, однако оттолкнувшись от новой линии аптренда пару недель назад, коридор колебаний расширился, и боковик продолжился (ориентировочно до середины июля, о возможности чего как раз писал незадолго до этого).

И вот уже через неделю, думаю, мы можем увидеть завершение боковика, пробой границы треугольника и формирование нового сильного импульса в индексе. Предварительно перед этим цена может вернуться к линиям глобального аптренда и походить возле них в области 2750-2800.

После чего рынку нужно будет определиться с направлением. Больше оставаться в боковике не стоит. Он и так очень сильно затянулся. И судя по длительности боковика, движение после пробоя треугольника может стать довольно заметным и продолжительным. Поэтому уж точно не стоит пропускать момент пробоя и оставаться в спекулятивных позициях против рынка, о чем постараюсь заранее предупредить на своем канале.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями. Присоединяйтесь сейчас, чтобы не упустить ключевые финансовые возможности уже в ближайшем будущем!

В общем, пока рынок остается в боковике и консолидируется возле уровня 2800. Закрепление под этим уровнем приведет к продолжению падения рынка. В ближайшие две недели, скорее всего, уже произойдет выброс из боковика, так что к этому стоит быть готовым.

Спасибо, что дочитали. Всем удачи и профита!