ЭЛ5-Энерго отчиталась за 9 месяцев 2025 г. — долг продолжает снижаться, FCF растёт рекордными темпами. Впереди ввод СГРЭС ТГ6

🔌ЭЛ5-Энерго опубликовала сокращённые финансовые результаты по МСФО за 9 месяцев 2025 г. Компания удачно провела III квартал 2025 г., несмотря на значительные инвестиционные затраты, рост % платежей по кредитам замедлился из-за снижения ставки, а долг изрядно долг изрядно сократили из-за сильного роста FCF:

⚡️ Выручка: 57,8₽ млрд (+19,8% г/г)

⚡️ EBITDA: 12,2₽ млрд (+22% г/г)

⚡️ Чистая прибыль: 3,8₽ млрд (+3,9% г/г)

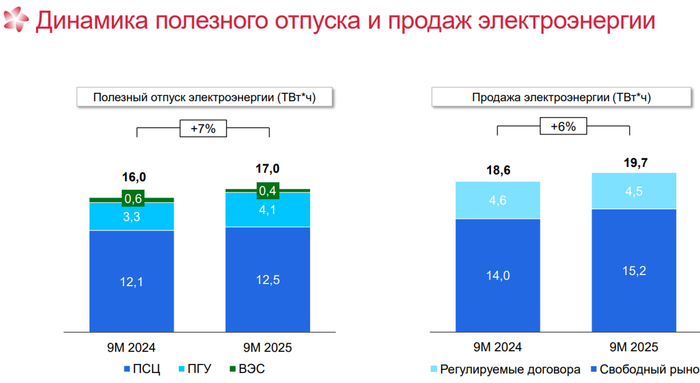

💡 Полезный отпуск электроэнергии вырос на 6,7% по сравнению с прошлым годом на фоне «низкой базы» 2024 г. в связи с капитальными ремонтами ПГУ на Невинномысской и Среднеуральской ГРЭС. Естественно, продажа электроэнергии увеличилась на 6%, продажи тепла выросли всего на 0,1%, рост отпуска в адрес промышленных потребителей был скомпенсирован снижением отпуска в адрес населения по причине более высоких средних температур в течение отопительного периода.

💡 Выручка выросла благодаря росту во всех сегментах компании (мощности +14% г/г, электроэнергии +23% г/г и теплоэнергии +14% г/г). На это повлиял рост доходов в рамках программы ДПМ ВИЭ, также увеличение цен КОМ, КОММод, благоприятной конъюнктуры цен РСВ в первой ценовой зоне и индексации регулируемых тарифов. Проблема остаётся в операционных расходах — 49,8₽ млрд (+23,3% г/г, темпы выше, чем в выручке), на это повлияли статьи: затраты на топливо — 32,3₽ млрд (+23,7% г/г, подорожание газа), вознаграждение работникам — 3,8₽ млрд (+16,5%, инфляция) и износ/амортизация — 2,5₽ млрд (+59,4%, рост ощутимый, поэтому компания увеличила инвестиции). Как итог, операционная прибыль составила 8,5₽ млрд (+4,8% г/г, дела могли пойти ещё хуже, если бы не прочие опер. доходы — 514,8₽ млн, в прошлом году было 271,4₽ млн).

💡 Снижение чистой прибыли связано с повышением налога на прибыль — 1,4₽ млрд (+35%, с 2025 г. налог увеличили с 20 до 25%). Разница финансовых расходов/доходов составила -3,3₽ млрд (годом ранее -3,4₽ млрд), снижение ключевой ставки и самого долга помогают сократить % выплаты по кредитам (чистые расходы по % -3,1₽ млрд vs. -2,8₽ млрд годом ранее), но во многом помогло снижение прочих финансовых расходов -199,3₽ млн (годом ранее -632₽ млн).

💡 Компания сократила свой кэш на счетах до 3,8₽ млрд (на конец 2024 г. было 5,5₽ млрд, снизили долг). Долг компании сейчас составляет 22,8₽ млрд (на конец 2024 г. было 30,8₽ млрд), как вы понимаете, чистый долг продемонстрировал значительное снижение — 19₽ млрд (-25% г/г), а показатель Чистый долг/EBITDA составляет 1,2x.

💡 OCF увеличился до 15,8₽ млрд (+46,3% г/г), CAPEX возрос до 5,6₽ млрд (+27,3% г/г, идёт модернизация ТГ №6 и энергоблока №9 на Среднеуральской ГРЭС). Как итог, FCF составил 10,2₽ млрд (+54,5% г/г, оборотный капитал возрос за счёт дебиторки и роста кредиторки, надо понимать, что отчёт неполный, поэтому FCF примерный), но свободного денежного потока инвесторы не увидят т.к. компания обещала направлять его на снижение долга (5-ий план эмитента до 2027 г.).

📌 Цены на газ с 1 июля выросли, операционные расходы в III квартале уже показали значительный рост, но ключевую ставку снизили уже до 16,5%, а это явно сократит давление на % расходы (стоимость долга за 9 месяцев составила 18,6%, а год назад было 13,7%). Конечно, не стоит забывать про увеличение CAPEXa из-за модернизации СГРЭС Блок 9 (ввод в 2028 г. понадобится 11,5₽ млрд на 3 года) и ввода в эксплуатацию СГРЭС ТГ6, также весь FCF будет отправляться на гашение долга, соответственно, дивидендов не будет до 2028 г. С другой стороны, цены на мощность повысят на +58% с 2027 г., в 2024 г. была низкая база доходов из-за ремонтных работ, рост цены КОМ, КОММод и ДПМ ВИЭ, с июля проект ТГ7 СГРЭС получает полную плату за мощность в соответствии с условиями КОММод, а в ноябре ожидается ввод СГРЭС ТГ6 — это даст немного рентабельности.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor