Каждый инвестор стремится сохранить и приумножить свой капитал, но многие допускают критическую ошибку, ориентируясь исключительно на номинальные процентные ставки. Они радуются высоким цифрам в договоре, не понимая, что истинная ценность денег определяется их покупательной способностью, которая постоянно уменьшается под воздействием инфляции. Инфляция представляет собой устойчивый рост общего уровня цен на товары и услуги в экономике, что приводит к постепенному обесцениванию денежной массы. Это фундаментальное экономическое явление влияет на финансовые решения каждого человека, независимо от уровня его доходов или объема сбережений.

Понимание механизмов инфляции необходимо для формирования эффективной инвестиционной стратегии. Без учета этого фактора все расчеты будущей доходности теряют объективность и практическую ценность. Реальная картина благосостояния инвестора определяется не цифрами на банковском счете, а тем, сколько товаров и услуг он может приобрести на эти деньги. Именно поэтому профессиональные инвесторы всегда оценивают результаты своей деятельности с поправкой на инфляцию, что позволяет им видеть истинное положение дел.

Инфляционные процессы носят постоянный характер, хотя их интенсивность может значительно колебаться в разные периоды. Даже относительно низкая инфляция со временем наносит существенный ущерб капиталу, если он не защищен соответствующим образом. Особенно опасна высокая инфляция, которая способна уничтожить сбережения на длинной дистанции, даже при том, что в моменте вы видели привлекательные ставки по депозиту. История знает множество примеров, когда гиперинфляция полностью обесценивала денежные накопления населения и россияне знают об этом не по наслышке.

Как инфляция уничтожает ваши сбережения: механизм скрытого грабежа

Инфляция действует как тихий вор, который постепенно крадет покупательную способность ваших денег. Проще говоря, через год на ту же сумму вы сможете приобрести меньше товаров и услуг, чем сегодня. Например, при годовом уровне инфляции в 10 процентов, сто тысяч рублей через год будут иметь реальную стоимость всего девяносто тысяч рублей в пересчете на текущие цены. Этот процесс происходит непрерывно и затрагивает всех без исключения, хотя многие его не замечают в повседневной жизни.

Особенность инфляции заключается в ее кумулятивном эффекте — даже умеренные, но устойчивые темпы роста цен со временем приводят к значительному снижению покупательной способности. За десять лет при средней инфляции в семь процентов годовых деньги теряют более половины своей стоимости. Это означает, что для сохранения капитала необходимо, чтобы инвестиционные инструменты обеспечивали доходность не только выше нуля, но и превышающую уровень инфляции.

Различают номинальную и реальную доходность инвестиций. Номинальная доходность показывает рост суммы денег на счете без учета изменения покупательной способности. Реальная доходность рассчитывается как разница между номинальной доходностью и уровнем инфляции. Именно реальная доходность определяет истинное увеличение благосостояния инвестора. Если номинальная доходность составляет восемь процентов при инфляции двенадцать процентов, реальная доходность оказывается отрицательной — минус четыре процента.

Банковские вклады: иллюзия безопасности и скрытые потери

Банковские депозиты традиционно считаются самым простым и надежным способом сохранения сбережений. Действительно, они предлагают гарантированную доходность и защиту средств через систему страхования вкладов. В России АСВ гарантирует возврат до одного миллиона четырехсот тысяч рублей на одного вкладчика в одном банке. Эта защита делает вклады привлекательными для консервативных инвесторов и тех, кто не готов рисковать своими сбережениями.

Однако анализ статистических данных за последнее десятилетие показывает неутешительную картину. Среднегодовая доходность рублевых вкладов сроком свыше одного года составила примерно 8,16%, при этом средняя инфляция за тот же период достигла 7%. Реальная доходность после вычета инфляции оказалась на уровне всего 1% годовых, что нельзя считать удовлетворительным результатом для долгосрочного инвестирования.

В отдельные годы ситуация выглядела еще хуже. Например, в 2015 году при номинальной доходности вкладов 10,1% инфляция составила 12,9%, что привело к отрицательной реальной доходности. Вкладчики просто стали беднее, хотя были убеждены в обратном. А самое обидное, что на выходе они не получили никаких активов, просто продержали деньги на счетах под убыточный процент. Аналогичная ситуация наблюдалась в 2022 году, когда инфляция превысила доходность по депозитам. Эти примеры наглядно демонстрируют, что вклады не всегда защищают от инфляции и в некоторые периоды приводят к потере покупательной способности.

Альтернативные инструменты инвестирования

Акции представляют собой один из наиболее эффективных инструментов защиты от инфляции и приумножения капитала на длительном временном горизонте. Обратите внимание, я сказал на длительном временном горизонте. Исторические данные подтверждают, что фондовый рынок в долгосрочной перспективе показывает доходность, значительно превышающую уровень инфляции. И на выходе у человека остаётся актив, который будет приносить прибыль всю оставшуюся жизнь. За последние двадцать лет российский рынок акций, измеряемый индексом Московской биржи, демонстрировал среднюю годовую доходность на уровне 21,41%. Есть правда одна сложность - для покупки ценных бумаг нужно открыть брокерский счет и разобраться с торговым терминалом. Но в наши дни всё проще, терминал представляет из себя обычное мобильное приложение.

Такой впечатляющий результат объясняется тем, что акции представляют собой долевые инструменты, то есть инвестор становится совладельцем бизнеса. Компании, деятельность которых связана с производством товаров и оказанием услуг, обычно могут повышать цены в соответствии с инфляцией, что защищает их выручку и прибыль от обесценивания. Кроме того, успешные компании растут быстрее экономики в целом, что обеспечивает дополнительный доход для акционеров.

Реинвестиция дивидендов запускает процесс сложного процента и спустя некоторое время годовая доходность актива может перевалить за 20, 30 и даже 50 процентов. Для справки - в 2000 году одна бумага сбербанка стоила 1 рубль, в 2025 году только дивиденды составили 25 рублей на штуку. Это 2500% годовых. Каждый год.

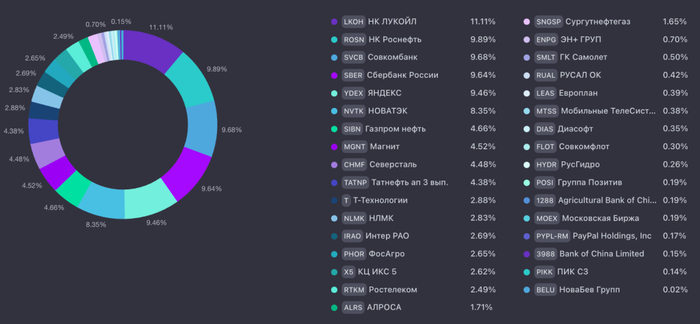

Конечно, инвестиции в акции сопряжены с повышенной волатильностью — цена акций может значительно колебаться в короткие периоды времени. Однако на длительном горизонте эти колебания сглаживаются, и акции показывают устойчивую положительную динамику. Для снижения рисков рекомендуется диверсифицировать портфель по различным отраслям и компаниям, а также использовать стратегию регулярного инвестирования, которая позволяет усреднять цену покупки.

Золото: вечная ценность в современном инвестиционном портфеле

Золото на протяжении тысячелетий сохраняет свою ценность и продолжает оставаться популярным инструментом защиты от инфляции и экономической нестабильности. Этот драгоценный металл обладает уникальными свойствами — он не подвержен коррозии, имеет ограниченные запасы и универсальное признание в качестве средства сохранения богатства. В отличие от фиатных денег, которые могут быть напечатаны в неограниченном количестве, золото обладает внутренней ценностью благодаря своей редкости и физическим характеристикам.

Историческая доходность золота впечатляет — за последние двадцать лет средний годовой прирост составил 18,66%, что существенно превышает средний уровень инфляции. В периоды высокой инфляции и экономических кризисов золото традиционно показывает особенно хорошие результаты, так как инвесторы ищут надежные активы для сохранения капитала. Например, в 2020 году на фоне пандемии и масштабной денежной эмиссии золото подорожало почти на 50%. В период с 2022 по 2025 можете посмотреть на график сами.

Инвестировать в золото можно различными способами — через покупку физического металла в виде слитков или монет, через обезличенные металлические счета в банках, а также через биржевые инвестиционные фонды. Каждый из этих способов имеет свои преимущества и недостатки с точки зрения ликвидности, затрат на хранение и налогообложения. Включение золота в инвестиционный портфель позволяет диверсифицировать риски и защитить капитал в периоды нестабильности на финансовых рынках.

Формирование сбалансированного портфеля: искусство управления рисками

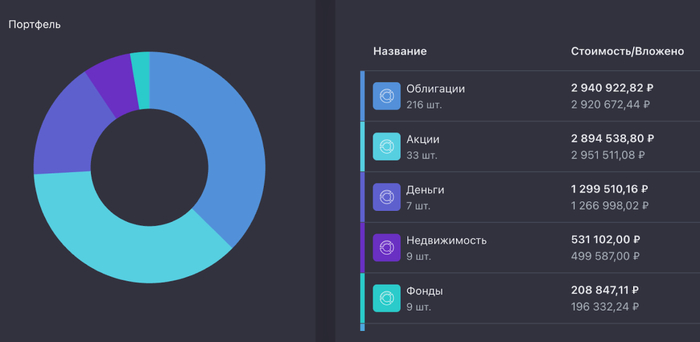

Создание эффективного инвестиционного портфеля требует сбалансированного подхода и учета множества факторов, включая инвестиционные цели, временной горизонт и толерантность к риску. Диверсификация по различным классам активов позволяет снизить общую волатильность портфеля и повысить его устойчивость к рыночным колебаниям. Современная портфельная теория рекомендует распределять средства между акциями, облигациями, товарными активами и недвижимостью.

Процентное соотношение между различными классами активов зависит от индивидуальных предпочтений инвестора. Для агрессивных инвесторов, ориентированных на максимальный рост, доля акций может достигать 70–80%. Консервативные инвесторы могут ограничить долю акций 30–40%, размещая остальные средства в облигациях. Ребалансировка портфеля на регулярной основе позволяет поддерживать целевое распределение активов и фиксировать прибыль.

Важно понимать, что не существует идеального портфеля, подходящего для всех инвесторов. Например даже самые осторожные люди могут вкладывать 100% капитала в акции, но "забывать' о них лет на 10. Тогда риски оказываются намного ниже банковского вклада, а доходность кратно выше. Каждая инвестиционная стратегия должна разрабатываться индивидуально с учетом конкретных обстоятельств и целей. Кроме того, инвестиционный портфель не является статичной конструкцией — он должен регулярно пересматриваться и корректироваться в соответствии с изменениями на финансовых рынках и в личной ситуации инвестора.

Практические шаги для защиты от инфляции: с чего начать

Начинающим инвесторам рекомендуется следовать системному подходу к формированию инвестиционной стратегии. Первым шагом является определение финансовых целей и временного горизонта инвестирования. Краткосрочные цели могут требовать более консервативных инструментов, тогда как для долгосрочных целей можно использовать более рискованные активы с более высокой потенциальной доходностью. Четкое понимание своих целей помогает выбрать подходящие инвестиционные инструменты.

Второй важный шаг — создание финансовой подушки безопасности на случай непредвиденных обстоятельств. Рекомендуется иметь запас ликвидности, достаточный для покрытия расходов на три-шесть месяцев. Эти средства следует размещать в высоколиквидных инструментах с минимальным риском, таких как карта с начислением процентов на отаток. Финансовая подушка позволяет избежать вынужденной продажи инвестиционных активов в неблагоприятный момент.

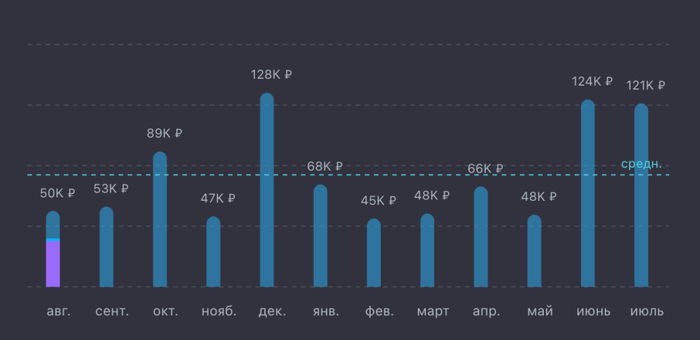

Третий шаг — регулярное инвестирование фиксированных сумм независимо от рыночной конъюнктуры. Эта стратегия, известная как усреднение стоимости, позволяет усреднять цену покупки активов и снижает риск инвестирования на пиках рынка. Даже скромные, но регулярные инвестиции со временем могут привести к значительному накоплению капитала благодаря сложному проценту. Главное — начать и продолжать инвестировать систематически, не поддаваясь эмоциям.

Долгосрочная перспектива: почему время работает на инвестора

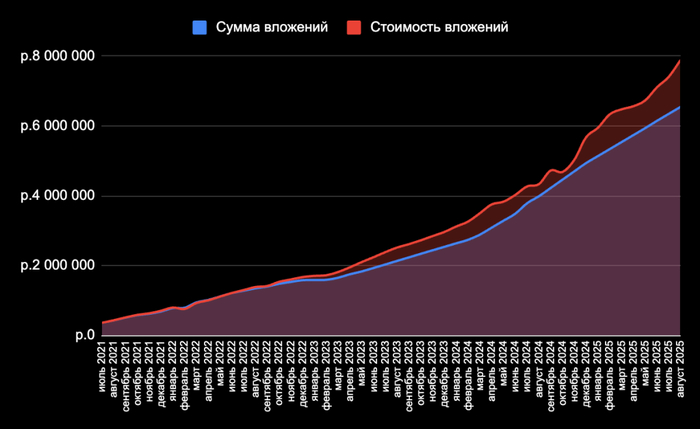

Долгосрочное инвестирование предоставляет уникальные преимущества, которые невозможно реализовать на коротких временных горизонтах. Во-первых, длительный срок позволяет пережить периоды рыночной волатильности без необходимости продавать активы в убыток. Во-вторых, сложный процент работает тем эффективнее, чем дольше срок инвестирования. Даже небольшая разница в доходности на длительном горизонте приводит к значительной разнице в конечном результате.

Исторические данные убедительно доказывают преимущества долгосрочного подхода. Давно доказано, что самые успешные инвесторы на бирже - мёртвые люди. Они купили и... И всё. Инвесторы, которые сохраняли свои вложения в акции в течение двадцати и более лет, практически всегда получали положительную реальную доходность, несмотря на временные спады и кризисы. Ключевым условием успеха является дисциплина и способность не поддаваться панике в периоды рыночной нестабильности. Эмоциональные решения часто приводят к продаже активов в худший возможный момент.

Долгосрочная перспектива также позволяет эффективнее использовать налоговые преимущества некоторых инвестиционных инструментов. Например, индивидуальные инвестиционные счета с льготным налогообложением показывают свою эффективность именно на длительных сроках. Кроме того, долгосрочное владение акциями квалифицируется для льготного налогового режима во многих юрисдикциях. Все эти факторы делают долгосрочное инвестирование наиболее рациональным выбором для создания устойчивого благосостояния.

Вместо итога

Всё вышесказанное было нужно для общего понимания ситуации с финансовыми инструментами. Многие люди не знают о существовании альтернатив, либо убеждены в надёжности и доходности банковского вклада. Про золото вообще практически не говорят, а про акции мнение скорее негативное. Услышали новость, что кто-то в этом году дивиденды не выплатил, какие-то бумаги рухнули в цене на 5 процентов за день. И в итоге получили искажённое представление. Только статистику не обманешь, сухие цифры прямо говорят - вклад убыточен и это не ошибка конкретного банка, это особенность экономики.

Процент по вкладу зависит от ключевой ставки ЦБ, а ключевая ставка в свою очередь от показателей инфляции. Только правительство никогда в истории не признавало реальную инфляцию в стране, данные всегда занижались. Если они занижены, то занизят ключевую ставку, а вслед за ней и процент по вкладу. Круг замкнулся. И в этой конструкции изначально зашита простая логика - депозит приносит меньше, чем за это же время будет потеряно из-за роста цен. Банк то не дурак, он ваши вклады инвестирует. А вы хлопаете в ладоши, радуясь циферкам в договоре. Вот и весь секрет.