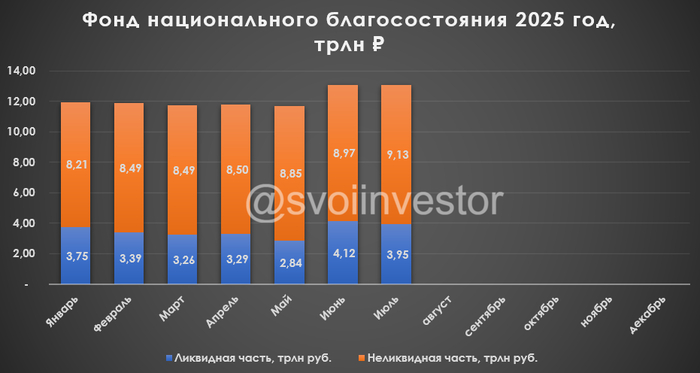

Объём ФНБ в июле 2025 г. незначительно снизился. Помощь ВТБ в виде суборда и огромные инвестиции в проект Газпрома. ФБ ждёт дивидендов

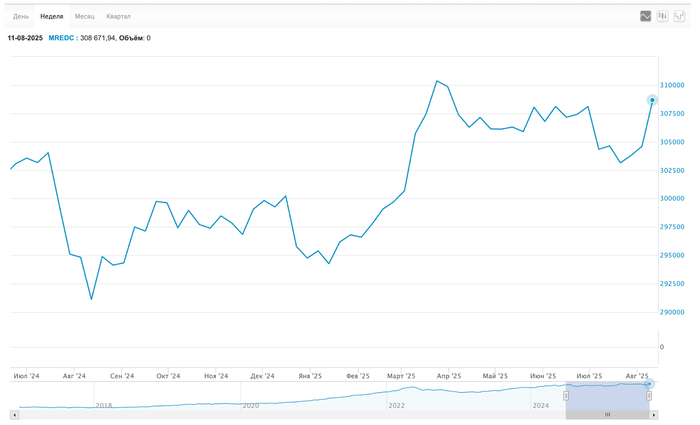

Минфин РФ опубликовал результаты размещения средств ФНБ за июль 2025 г. По состоянию на 1 августа 2025 г. объём ФНБ составил 13,08₽ трлн или 5,9% ВВП (в июне — 13,09₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 3,95₽ трлн или 1,8% ВВП (в июне — 4,12₽ трлн). Министерство существенно нарастило инвестиции в этом месяце — 334,4₽ млрд (в июне — 16,1₽ млрд), 200₽ млрд были инвестированы в банковский суборд ВТБ (скажем спасибо дивидендам) для проекта Газпрома Усть-Луга, 133,4₽ млрд достались так же проекту Газпрома Усть-Луга (в прошлом году потратили 226₽ млрд, в этом уже 544,9₽ млрд), только через депозит ВЭБ. РФ. IMOEX в июле снизился на ~110 пунктов по сравнению с июнем, но неликвидная часть подросла на 160₽ млрд (спасибо инвестициям), ликвидная часть просела на 170₽ млрд из-за инвестиций (продажа валюты и золота).

📈 Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 1240,3₽ млрд (в июне — 1106,2₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов — 1,794,2₽ трлн (в июне — 1,795,4₽ трлн), 1,87$ млрд и 10¥ млрд;

▪️ привилегированные акции кредитных организаций — 404₽ млрд (ВТБ, РСХБ, ГПБ);

▪️ в обыкновенных акциях Сбербанка — 3,43₽ трлн (в июне — 3,57₽ трлн);

▪️ в обыкновенных акциях Аэрофлота — 134,5₽ млрд (в июне — 157,2₽ млрд);

▪️ в обыкновенных акциях ДОМ.РФ — 137₽ млрд;

▪️ в привилегированных акциях РЖД — 722,1₽ млрд;

▪️ в обыкновенные акции АО ГТЛК — 58,3₽ млрд;

▪️ в обыкновенные акции ВТБ — 91₽ млрд (в июне — 124,5₽ млрд);

▪️ в привилегированных акциях Атомэнергопром — 57,5₽ млрд;

▪️ на субординированных депозитах (Сбер, ВТБ, ГПБ и Совкомбанк) — 538,4₽ млрд.

💳 В июле 2025 г. в ФБ поступили доходы от размещения средств Фонда:

💬 ценные бумаги российских эмитентов, связанные с реализацией самоокупаемых инфраструктурных проектов — 2,1₽ млрд;

💬 % в ВЭБ.РФ — 3,6₽ млрд;

💬 дивиденды ГТЛК — 700,8₽ млн;

💬 купоны НЛК-Финанс — 178,6₽ млн;

💬 дивиденды ГПБ — 623₽ млн;

💬 купоны от облигаций иных российских эмитентов — 809,2₽ млн.

🟡 Разбираемся с ликвидной/неликвидной частью ФНБ, изучаем продажу валюты/золота из фонда

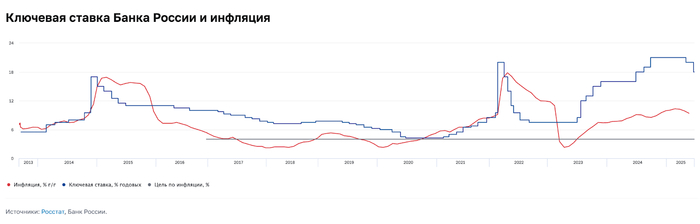

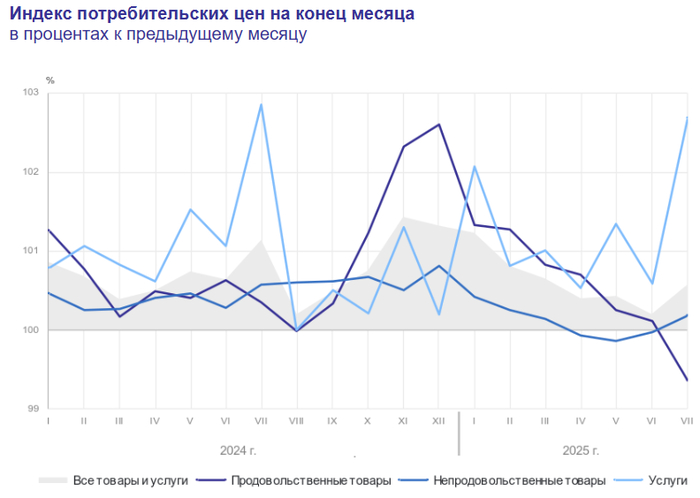

✔️ Ликвидная часть. Переоценка стоимости золота и курсовые разницы в июле принесли 157,8₽ млрд (в июне +10,9₽ млрд), ослабление ₽ и рост стоимости золота помогли. На инвестиции в этом месяце потратили — 334,4₽ млрд, то есть из ликвидной части продавали валюту/золото. Ликвидная часть важна, потому что из неё финансируется дефицит бюджета, с таким курсом ₽ и ценой нефти сумма крайне мала. С учётом того, что дефицит федерального бюджета по итогам 7 месяцев составил 4,879₽ трлн или 2,2% ВВП, даже при новых правках бюджета перерасход уже составляет 1,1₽ трлн.

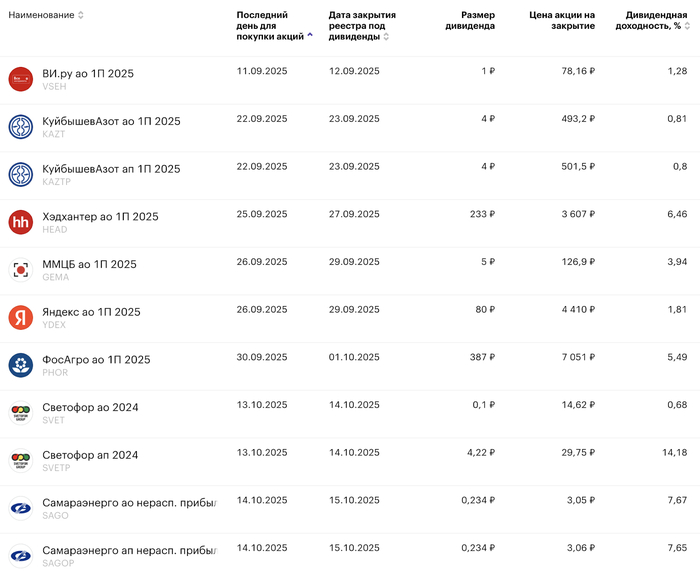

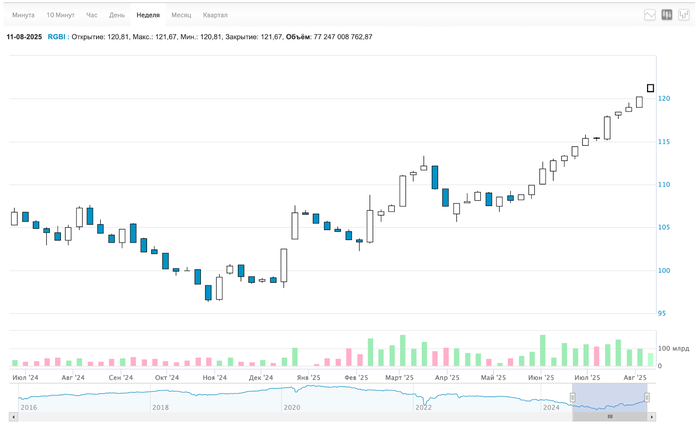

✔️ Неликвидная часть. Фондовый рынок снизился в июле по сравнению с июнем, пул акций, который держит фонд обвалился — Сбербанк, ВТБ и Аэрофлота (-196,2₽ млрд, но в августе в ФБ должны прийти дивиденды от ВТБ — 223,2₽ млрд и Сбербанка — 393,2₽ млрд). Прибавку обеспечили инвестиции и юаневые/долларовые облигации.

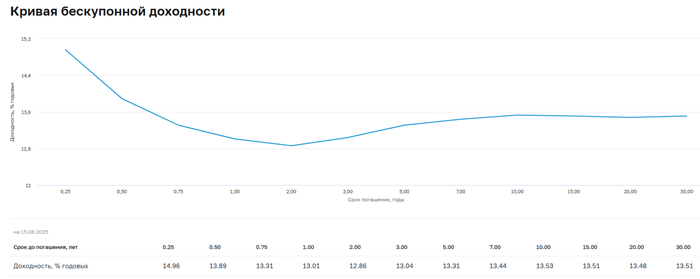

✔️ Покупка/продажа валюты. Минфин планирует недополучить доп. НГД за август в размере -12,1₽ млрд (при курсе $ в 80₽ и цене Urals 60$ за баррель сходится). В июле планировали недополучить доп. НГД в размере 25,82₽, но разрыв получился больше (суммарное отклонение составило 5,9₽ млрд), а значит Минфин будет продавать валюту с 07.08 по 04.09 — 0,3₽ млрд в день (в июле продавали ежедневно — 0,82₽ млрд). Но проблема в том, что с учётом зеркалирования инвестиций и прошлых трат для финансирования бюджета, то продажи валюты составят 9,24₽ млрд в день (ликвидной части хватит в лучшем случае на 21 месяц при таком темпе продаж валюты/золота).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor