Интер РАО отчиталась за III кв. 2025 г. — денежная позиция приносит 2/3 прибыли, но FCF отрицательный 3 квартал подряд. Дивиденды?

🔌 Интер РАО опубликовала фин. результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. чистая прибыль снизилась во многом из повышения налога на прибыль, при этом компания остаётся бенефициаром высокой ключевой ставки, кубышка (денежная позиция) на сегодняшний день приносит на 14% меньше, чем основной бизнес компании, но инвестиции делают FCF отрицательным 3 квартал подряд:

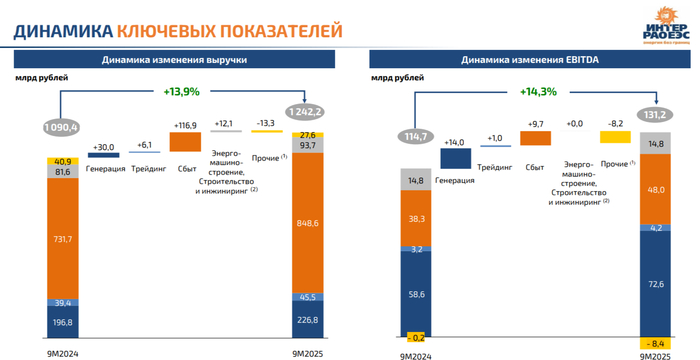

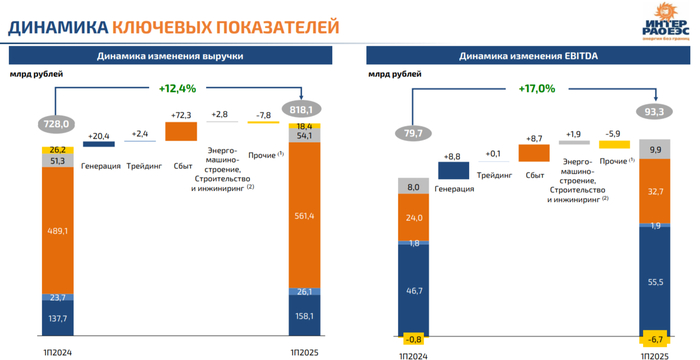

⚡️ Выручка: 9 м. 1,24₽ трлн (+13,9% г/г), III кв. 424,1₽ млрд (+17% г/г)

⚡️ EBITDA: 9 м. 131,2₽ млрд (+14,3% г/г), III кв. 37,9₽ млрд (+8,3% г/г)

⚡️ Чистая прибыль: 9 м. 113,8₽ млрд (+2,6% г/г), III кв. 30,8₽ млрд (-1,5% г/г)

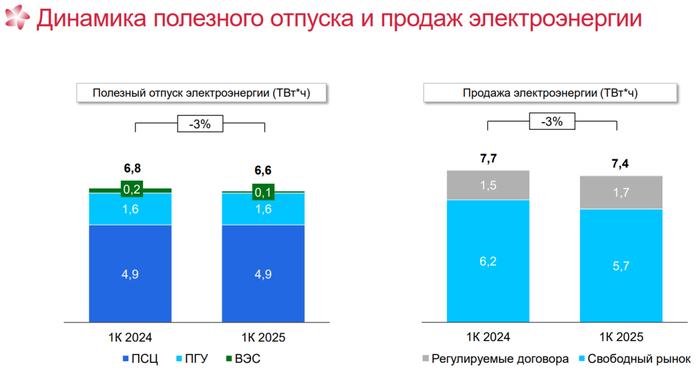

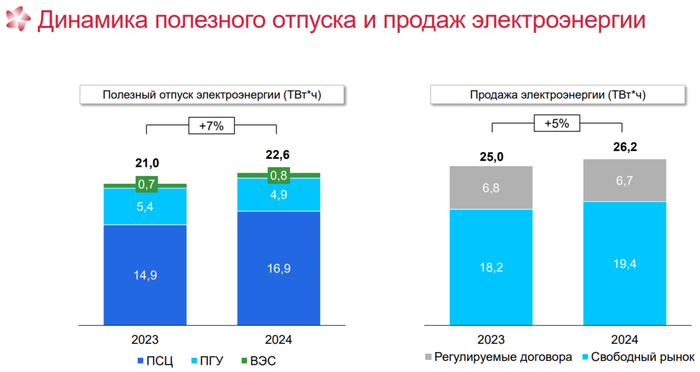

💡 Выручка делится на несколько сегментов: сбыт — 287,2₽ млрд (+18,4% г/г, приобретение активов в феврале 2024 г. и клиентоориентированность), генерация — 68,7₽ млрд (+16,2% г/г, рост тарифов и новые программы КОММОД), энергомашиностроение и инжиниринг — 39,6₽ млрд (+30,7% г/г, рост реализации продукции и приобретение активов), трейдинг — 19,4₽ млрд (+23,6% г/г, рост поставок/цен) и прочие — 9,2₽ млрд (-37,4% г/г, снижением объёма поставок природного газа и продлением низкого тарифа на поставку электроэнергии). EBITDA: сбыт низкомаржинальный, поэтому огромная выручка не означает весомую прибыль — 15,3₽ млрд (+7% г/г), высокомаржинальная генерация — 17,1₽ млрд (+43,7% г/г, программы КОММОД делают своё дело), энергомашиностроение и инжиниринг — 4,9₽ млрд (-28% г/г, крупные проекты закончились), трейдинг — 2,3₽ млрд (+64,3% г/г), прочий сегмент отрицательный -1,7₽ млрд (низкие тарифы до добра не доводят, год назад +0,6₽ млрд). Опер. расходы составили — 407,3₽ млрд (+18,8% г/г, расходы увеличились на приобретение/передачу электроэнергии и мощности из-за повышения тарифов, рост зарплат). Как итог опер. прибыль увеличилась на малый %, т.к. темпы в опер. расходах выше, чем в выручке — 23,7₽ млрд (+9,7% г/г).

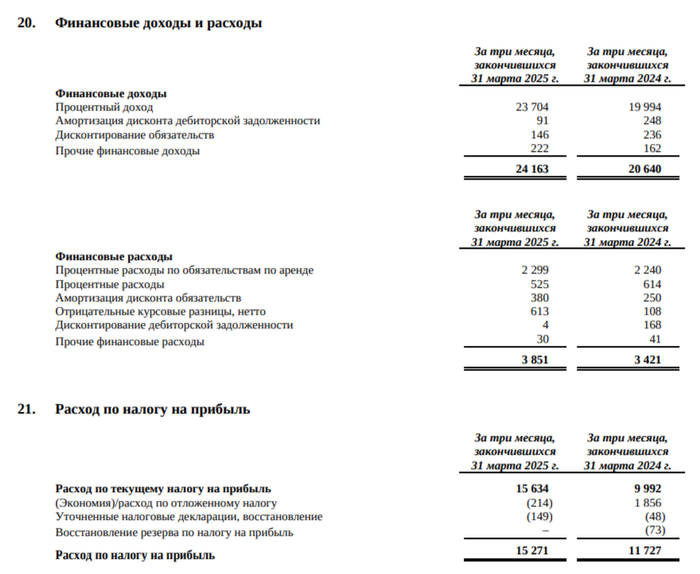

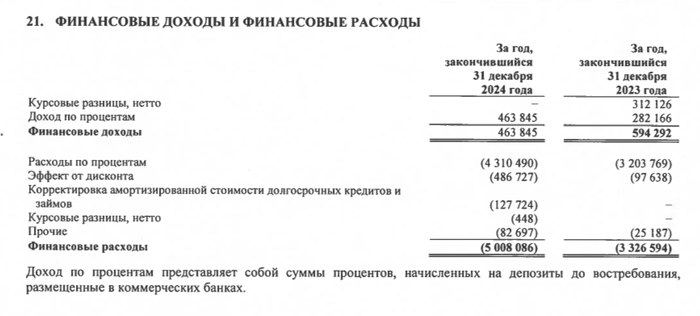

💡 Чистая прибыль снизилась из-за повышения налога с 20 до 25% — 11,3₽ млрд (+49,3% г/г). Разница финансовых расходов/доходов осталось на уровне — 17,4₽ млрд (+4,8% г/г, спасибо высокой ключевой ставке), только вдумайтесь 2/3 ЧП сформировали % доходы от кубышки (20,5₽ млрд).

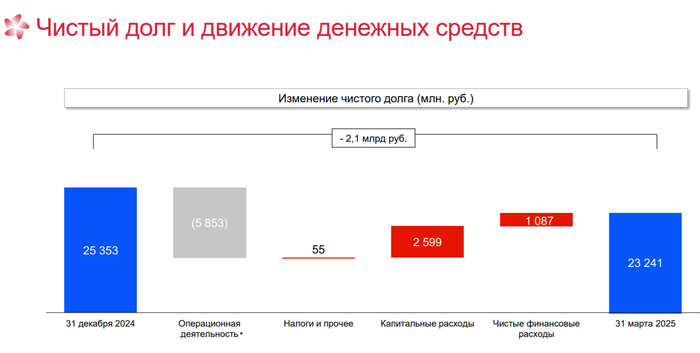

💡 Денежная позиция снизилась из-за инвестиций — 451,7₽ млрд (во II кв. 2025 г. — 472,4₽ млрд). Долг компании сейчас составляет 20,2₽ млрд (во II кв. 2025 г. — 16,6₽ млрд), чистый долг отрицателен, что указывает на фин. стабильность эмитента.

💡 OCF составил 4,1₽ млрд (-84,4% г/г), снижение связано с изменением в рабочем капитале (дебиторка выросла на 21₽ млрд). CAPEX возрос до 32,6₽ млрд (+28,9% г/г), как итог FCF отрицательный -30₽ млрд третий квартал подряд. Исходя из див. политики компании, то на выплату идёт 25% ЧП по МСФО, а это 0,27₽ на акцию за 9 месяцев 2025 г. (FCF отрицательный за 9 м., выплата может произвестись, только за счёт кубышки).

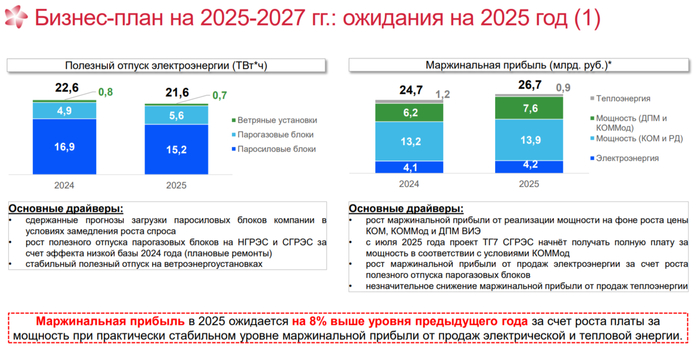

💡 Интер РАО подсветил в презентации инвестиции — строительство 2 блоков на Харанорской ГРЭС (по информации инвестиции составят 172₽ млрд). В планах ещё строительство Новоленской ТЭС (257₽ млрд), ПГУ в Каширском районе (90₽ млрд, ввод в 2028 г. обоих проектов) и объектов по программе КОММОД.

📌 Согласно стратегии компании она планирует ввести в строй проекты КОММОД совокупной мощностью 3,5 гВт, при этом общий CAPEX до 2030 г. оценивается в 1₽ трлн. При реализации инвестпрограммы, компания ожидает EBITDу — +320₽ млрд (почти в 2 раза выше, чем сейчас), также может помочь индексация тарифов КОМ в 2027-2030 гг. и приобретение компаний для синергии внутри группы (эти приобретения были в 2024 г.). Но компания консервативна в своих выплатах и увеличивать payout не будет, кубышка ей понадобится для инвестиций, проблема ещё в снижении ключевой ставки, % доходы будут снижаться, мы видим, как компания оттягивает увеличение CAPEXa, потому что огромное желание зарабатывать на своём денежном мешке.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor