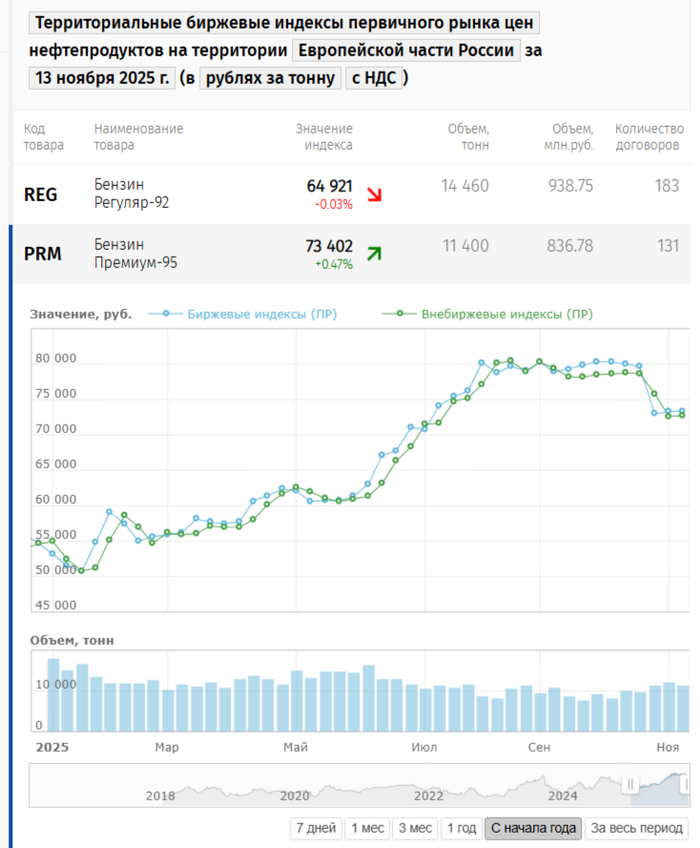

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за октябрь 2025 г. Со снижением ставки и смягчением ДКП кредитный портфель включил повышенную скорость (выдача ипотеки 4 месяца подряд выше, чем год назад, потребительское кредитование впервые с начала года показало рост), но, конечно, не обходится без хитростей банка, чтобы показать прибыль выше, чем год назад (снижение налога на прибыль). Частным клиентам в октябре было выдано 581₽ млрд кредитов (+43,4% г/г, в сентябре 2025 г. выдали 498₽ млрд), второй месяц подряд выдано больше, чем год назад (стоит отметить взрывные темпы в октябре, которые должны напрячь ЦБ):

💬 Портфель жилищных кредитов вырос на 2% за месяц (в сентябре +1,5%) и составил 11,8₽ трлн. В октябре банк выдал 353₽ млрд ипотечных кредитов (+71,3% г/г, в сентябре 280₽ млрд). Оживление в ипотеке связано с различными смягчениями и отменами комиссий. В октябре Сбер продолжил снижать ставки по рыночной ипотеке (ЦБ снизил ставку до 16,5%), также с 07.08.25 по 01.11.25 был увеличен уровень возмещения банкам на покупку квартиры.

💬 Портфель потреб. кредитов снизился на 0,5% за месяц (в сентябре -0,6%) и составил 3,4₽ трлн. В октябре банк выдал 165₽ млрд потреб. кредитов (+25,9% г/г, в сентябре 151₽ млрд). Снижение ставки и смягчение ДКП привели к тому, что выдачи впервые с начала года выше, чем в 2024 г.

💬 Корп. кредитный портфель увеличился на 2,6% (в сентябре +2,7%) и составил 30₽ трлн. В октябре корпоративным клиентам было выдано 3₽ трлн кредитов (+30,4% г/г, в сентябре 2,6₽ трлн). Снижение ключевой ставки привело к тому, что выдачи второй месяц подряд выше, чем в 2024 г.

Основные показатели компании за октябрь:

☑️ Чистые процентные доходы: 277₽ млрд (+25,5% г/г)

☑️ Чистые комиссионные доходы: 60,6₽ млрд (-6% г/г)

☑️ Чистая прибыль: 149,6₽ млрд (+11,5% г/г)

🟢 Процентные доходы показали значительный рост на снижении ставки, помогли значительно юр. лица, которые увесисто набрали кредитов в этом месяце.

🟢 Банк не раскрывает прочие доходы, но судя по опер. прибыли, там около -8,9₽ млрд (укрепление ₽, в сентябре +31,2₽ млрд), годом ранее +8,6₽ млрд.

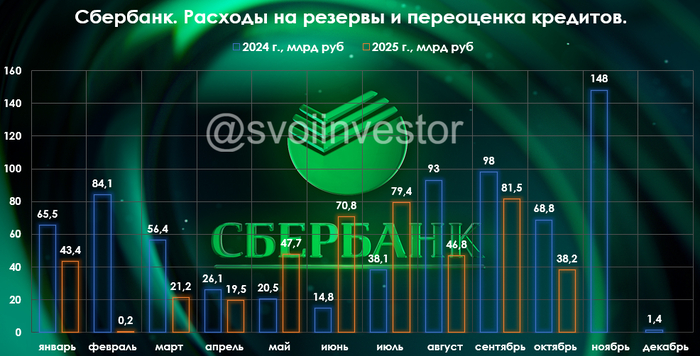

🟢 Расходы на резервы и переоценка кредитов за август составила -38,2₽ млрд (годом ранее -87,4₽ млрд), в РПБУ учитывается валютная переоценка в резервах, поэтому резервирование приходится высчитывать (по моим подсчётам переоценка принесла прибыль в 13,7₽ млрд, а резервирование составило -51,9₽ млрд).

🟢 Опер. расходы составили -100,8₽ млрд (+15,3% г/г), резкий рост расходов необъясним, учитывая сокращение филиальной части в 2024 г.

🟢 Налог на прибыль составил 40,1₽ млрд, вместо 47,425₽ млрд, ставка снизилась с 25 до 21,1% (10 месяцев подряд Сбер не платит по налоговой ставке в 25% используя налоговый манёвр, сэкономил уже 70,1₽ млрд).

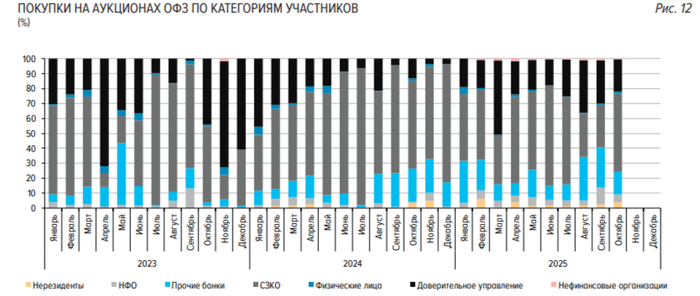

🟢Достаточность капитала составляет 12,8% (-0,1% м/м, выше на 1,1%, чем год назад), переоценка ОФЗ принесла убыток в 2,6₽ млрд, но тот же индекс RGBI подрос в октябре. По див. политике ключевым условием является поддержание достаточности общего капитала по РПБУ на уровне не менее 13,3%, расчёт Сбера не учитывает прибыль за 10 м. 2025 г. в коэффициентах до аудита (это влияние оценивают в +2,3%).

✅ За 2025 г. Сбер уже заработал 31,4₽ на акцию по РПБУ (дивидендная база, 50% от ЧП). ЦБ снизил ставку и смягчил ДКП, как вы понимаете кредитный портфель начал оживать/процентная маржа расширяется, но рост операционных расходов и резервы не дают банку расслабиться (резервирование сложилось вдвое из-за укрепления рубля). Банк лишился 789₽ млрд (дивиденды), но как мы видим ушедшие деньги из капитала не повлияли на прибыль банка.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor