Аукционы Минфина — устойчивый спрос в ОФЗ при 5 дефляционных неделях подряд, Индекс RGBI снизился из-за переговорного трека

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 121 пунктов, но с учётом застопорившихся переговоров (что странно, на повестке 5 дефляционная неделя подряд) индекс снизился до 120,54 пункта:

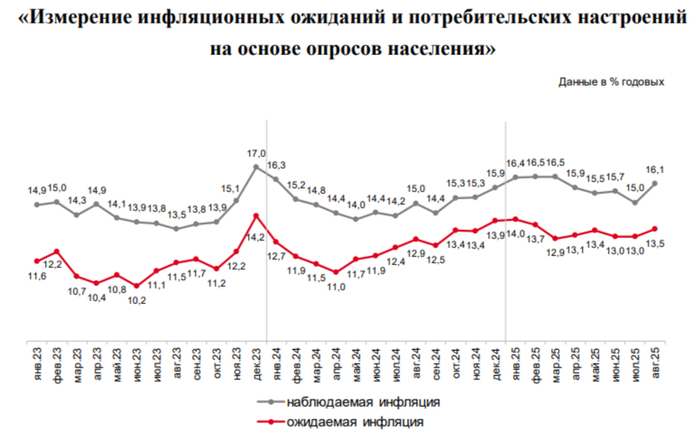

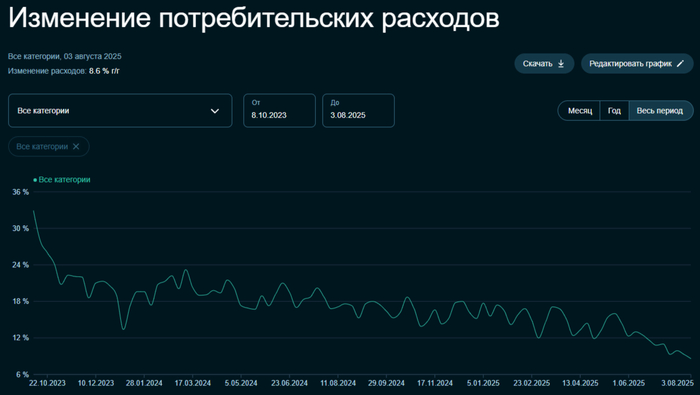

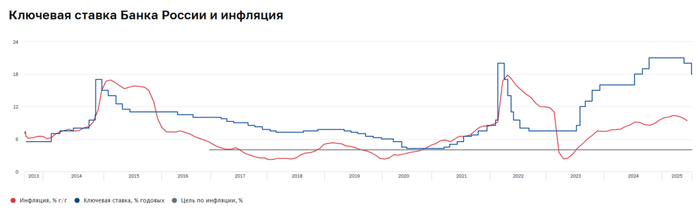

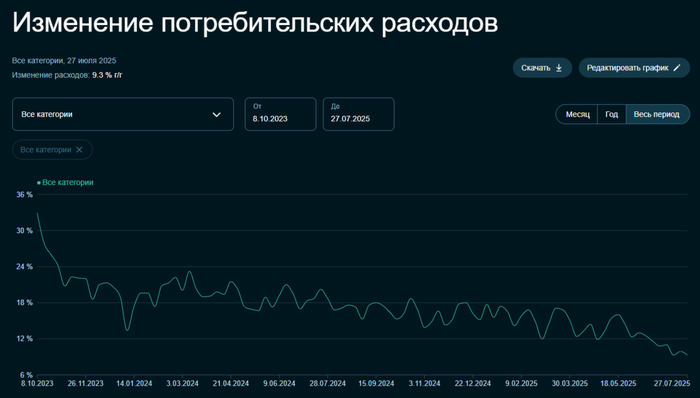

🔔 По данным Росстата, за период с 12 по 18 августа ИПЦ снизился на -0,04% (прошлые недели — -0,08%, -0,13%), с начала месяца -0,19%, с начала года — 4,16% (годовая — 8,49%). Темпы августа продолжают удивлять в хорошем смысле, у нас 5 подряд дефляционная неделя, не зря же Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%, с учётом дефляционных недель вполне правдоподобно). Но опрос инФОМ в августе показал, что ожидаемая инфляция увеличилась с 13 до 13,5%, а наблюдаемая с 15 до 16,1%.

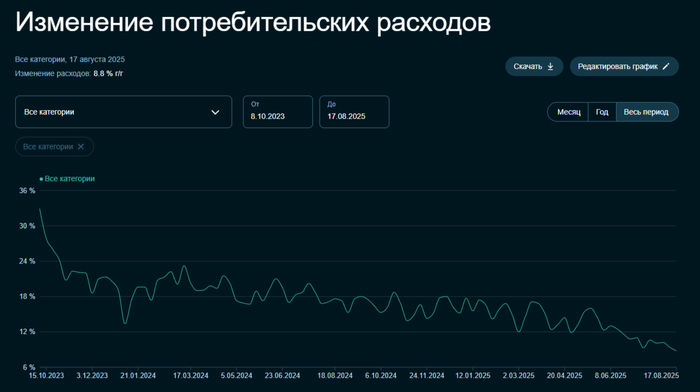

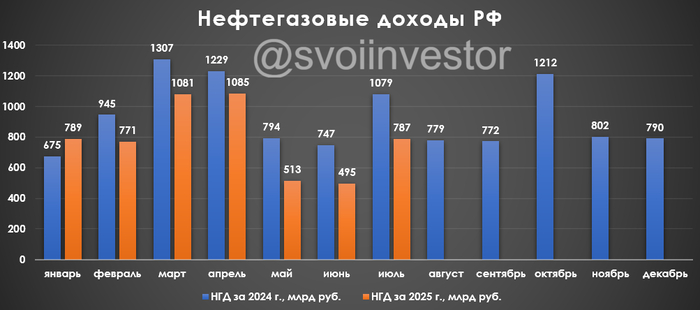

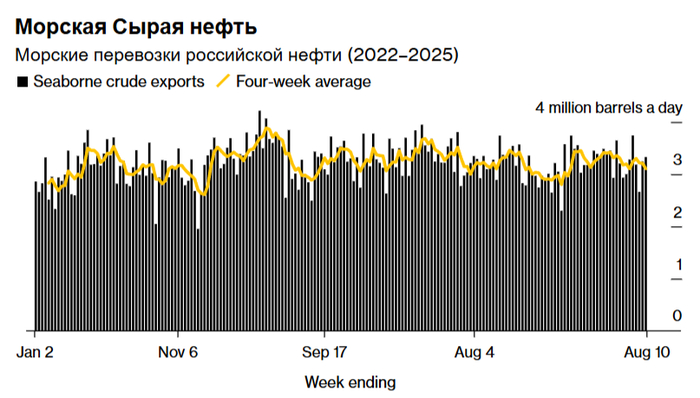

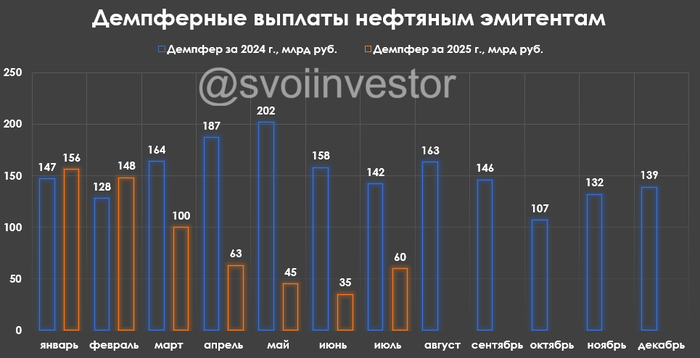

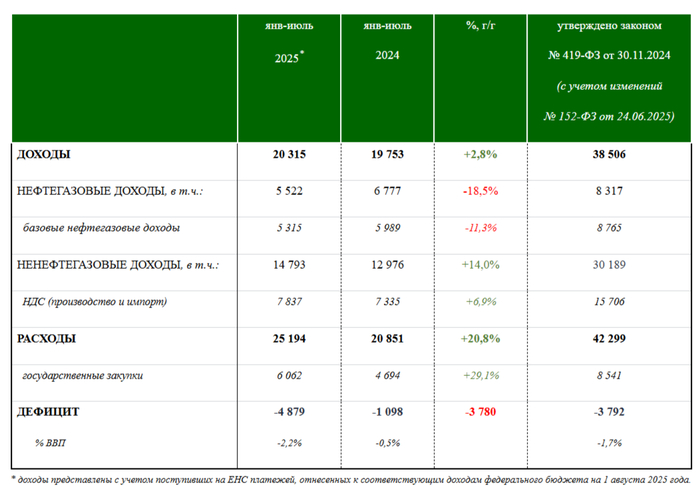

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 7 месяцев составил 4,879₽ трлн или 2,2% ВВП, даже при новых правках бюджета перерасход уже составляет 1,1₽ трлн. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 20 августа потрачено 1,6₽ трлн, при доходах в 200₽ млрд.

Также мы имеем несколько фактов о рынке ОФЗ:

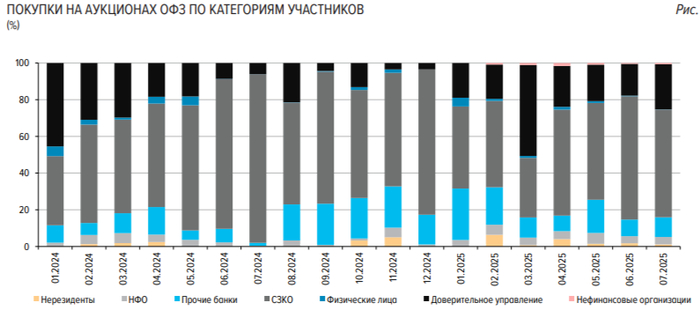

✔️ Согласно статистике ЦБ, в июле основными покупателями ОФЗ на вторичном рынке стали НФО — 93,2 млрд (июнь — 91,9₽ млрд), физические лица значительно нарастили свои покупки — 64,5₽ млрд (июнь — 35,4₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 149,2₽ млрд (фиксация прибыли на ожидании снижения ставки, в июне — 175,2₽ млрд). На первичном рынке крупнейшими покупателями стали так же СЗКО выкупив 58,7% от выпусков (в июне — 67,2%). В июле участники слегка снизили активность на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ снизился по сравнению с июнем с 48,3₽ млрд до 40,6₽ млрд.

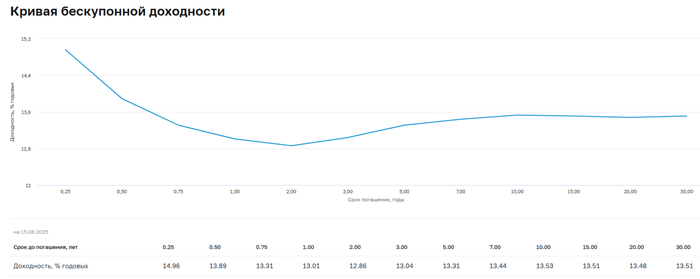

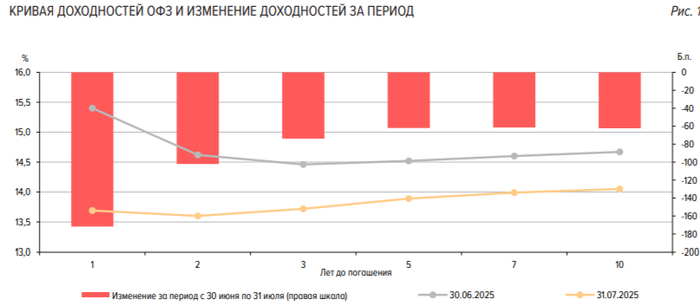

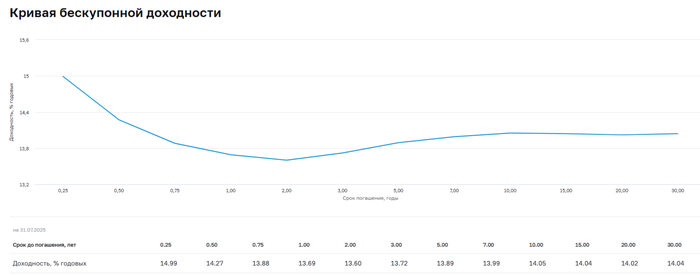

✔️ Доходность большинства выпусков подросла к 13,7% (ОФЗ 26238 торгуется по 61,61% от номинала с доходностью 13,24%, вот вам и "безрисковый" актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде августа она составила 15,959% снизившись (годичные ОФЗ дают доходность выше 14,9%). То есть, рынок ОФЗ и банки закладывают дальнейшее снижение ставки (прогноз ЦБ среднего значения ставки это подтверждает).

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26250 (погашение в 2037 г.)

▪️ Классика ОФЗ — 26221 (погашение в 2033 г.)

Спрос в 26250 составил 101,5₽ млрд, выручка — 72,4₽ млрд (средневзвешенная цена — 91,30%, доходность — 13,94%). Спрос в 26221 составил 38,2₽ млрд, выручка — 13,6₽ млрд (средневзвешенная цена — 74%, доходность — 13,66%). Минфин заработал за этот аукцион 86₽ млрд (в прошлый — 56,9₽ млрд). Согласно плану Минфина на III кв. 2025 г. необходимо разместить 1,5₽ трлн, с учётом снижения ключевой ставки и смягчения ДКП, увеличение займа по сравнению с прошлым кварталом понятно (1,3₽ трлн), пока есть спрос необходимо занимать больше (разместили 1034,4₽ млрд, осталось 5 недель).

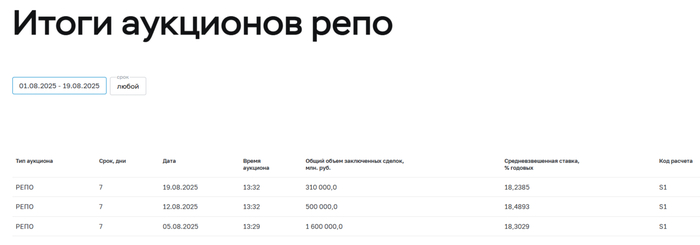

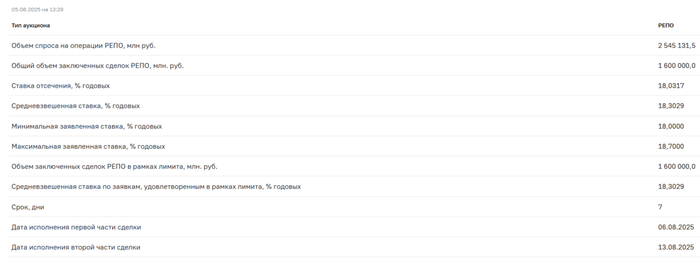

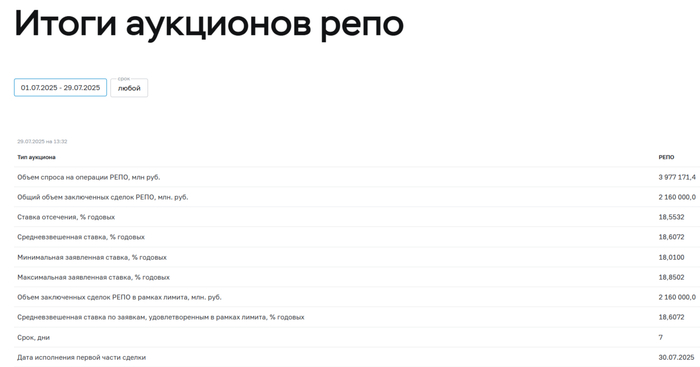

📌 Проблема состоит в том, что при таких тратах бюджета занимать в ОФЗ необходимо больше (III кв. это доказывает), ибо курс ₽ крепок, а нефть ходит в диапазоне 55-60$ за баррель (займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). Опять же ликвидности банкам не хватает, очередной недельный аукцион РЕПО это показал (в августе банки привлекли 2,4₽ трлн, отдали 2,1₽ трлн, причём спрос в последнем аукционе составил в 600₽ млрд, а выдали всего 300₽ млрд, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor