Инфляция в начале октября — недельные темпы продолжают ускоряться. Месячный пересчёт сентября даёт положительный сигнал ЦБ

Ⓜ️ По данным Росстата, за период с 30 сентября по 6 октября ИПЦ составил 0,23% (прошлые недели — 0,13%, 0,08%), с начала месяца 0,20%, с начала года — 4,53% (годовая — 8,11%). Месячный пересчёт сентябрьской инфляции составил 0,34% (ниже недельных данных, которые показывали 0,37%) — это выводит нас на ~7% saar, то есть годовая динамика ИПЦ продолжает снижаться. За октябрь 0,20% это много и, судя по сегодняшним темпам, мы в лёгкую можем превзойти цифры прошлого года (октябрь 2024 г. — 0,75%). Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, как вы видите темпы инфляции значительно ускорились). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,85% (прошлая неделя — 0,80%), дизтопливо на 0,42% (прошлая неделя — 0,64%), динамика архи высокая (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо и рекордные цены на бирже (происходят атаки на НПЗ+сезонность, а это дефицит топлива из-за ремонтных работ), правительство установило полный запрет на поставки бензина за рубеж до конца года, также запрет коснётся дизельного топлива. При этом правительство готовит изменение демпфера, чтобы нефтяные компании смогли поднять цены на топливо выше.

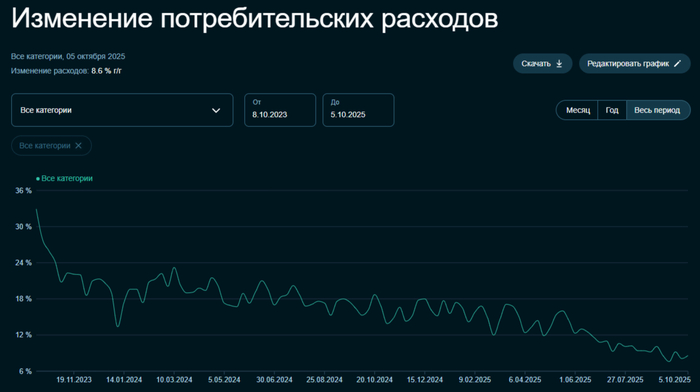

🗣 Данные Сбериндекса по изменению потребительских расходов к 5 сентября ускорились, но находятся на уровне намного ниже прошлогодних значений (8,6% vs. 15,3%).

🗣 Снижение ключевой ставки и смягчение ДКП оживили кредитный портфель. Отчёт Сбера за сентябрь: портфель жилищных кредитов вырос на 1,5% за месяц (в августе +1,5%), банк выдал 280₽ млрд ипотечных кредитов (+26,1% г/г, в августе 267₽ млрд). Портфель потреб. кредитов снизился на 0,6% за месяц (в августе +0,4%), банк выдал 151₽ млрд потреб. кредитов (-16,6% г/г, в августе 189₽ млрд). Корп. кредитный портфель увеличился на 2,7% (в августе +2,1%), корпоративным клиентам было выдано 2,6₽ трлн кредитов (+18,2% г/г, в августе 2₽ трлн).

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 81,2₽). Рубль укрепляется, а значит, влияет положительно на инфляцию (снижение цен на импорт). Но с учётом дефицита бюджета, укрепление рубля негативный фактор для него (цена на Urals держится у 60$ за баррель).

🗣 Минфин планировал занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), но объём заимствований в этому году хотят увеличить на 2,2₽ трлн, то есть это рекордный займ. Значит, мы ощутим инфляционный всплеск при тратах (об этом я предупреждал ранее). Дефицит федерального бюджета по итогам 9 месяцев составил 3,787₽ трлн или 1,7% ВВП (в сентябре бюджет вышел профицитным — 400₽ млрд), поэтому предполагаемые сентябрьские правки увеличивают дефицит до 5,737₽ трлн.

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ вновь укрепляется, значит надежда на ОФЗ (не зря же займ увеличивают), что вполне логично (цена Urals вверх не уходит из-за наращивания добычи ОПЕК, добавьте сюда ещё скидки для Китая/Индии из-за пошлин). По словам Набиуллиной на сентябрьском заседании рассматривали два варианта снижения ставки: снижение на 1% и сохранение ставки, ситуация заставляет идти на такие меры (кредитование принялось к росту, дефицит бюджета расширили и к этому ещё увеличили займ в ОФЗ). В конце октября состоится заседание ЦБ РФ по ключевой ставке, на одной чаше весов месячная инфляция сентября/крепкий ₽/сокращение дефицита бюджета/кредитование в сентябре снизилось по сравнению с августом, на другой недельные данные октября/топливный кризис, что выберет ЦБ загадка.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor