Чистая прибыль банковского сектора в июле 2025 г. — продолжает увеличиваться благодаря налоговым манёврам, но балансовый капитал просел

💳 По данным ЦБ, в июле 2025 г. прибыль банков составила 397₽ млрд (+29,7% г/г, в июне — 392₽ млрд), по сравнению с прошлым годом есть ощутимое увеличение — 306₽ млрд в июле 2024 г. Также отмечаю, что доходность на капитал в июле увеличилась с 24,5 до 24,9%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) сократилась до 285₽ млрд (в июне 323₽ млрд), несмотря на увеличение ЧПД (+54₽ млрд, +9% м/м). Снижение связано с ростом отчислений в резервы по прочим активам (+101₽ млрд) относительно июня (тогда у банков были разовые восстановления по прочим требованиям). Резервы по кредитам при этом почти не изменились (+5₽ млрд, +4% м/м).

🟣Неосновные (волатильные) доходы — преимущественно от операций с валютой и дивиденды дочерних компаний, почти не изменились и составили 155₽ млрд (-7₽ млрд по сравнению с июнем).

🟣При этом у банков сократились налоговые отчисления (-47₽ млрд по сравнению с июнем) из-за разницы в отражении доходов между бухгалтерским и налоговым учётом. Она возникла в результате положительной переоценки отдельных активов в бухгалтерском учёте (в налоговой базе эта переоценка не учитывается).

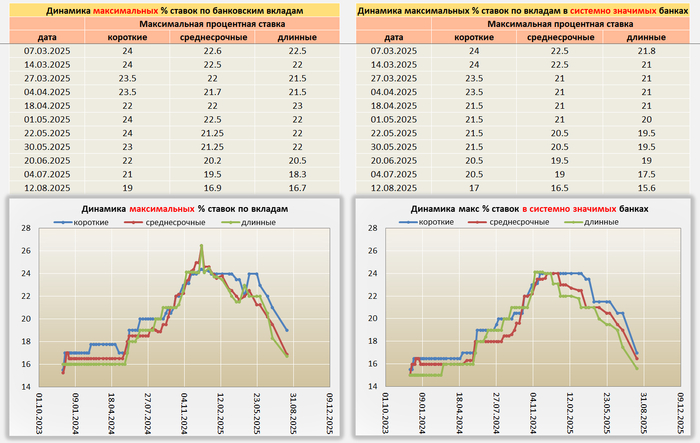

🟣 За 7 месяцев банки заработали 2,1₽ трлн чистой прибыли, что соответствует прошлогодним заработкам. Банкам удаётся поддерживать широкую маржу в условиях жёстких ДКУ, несмотря на заметный рост отчислений в резервы из-за постепенного вызревания розничного портфеля.

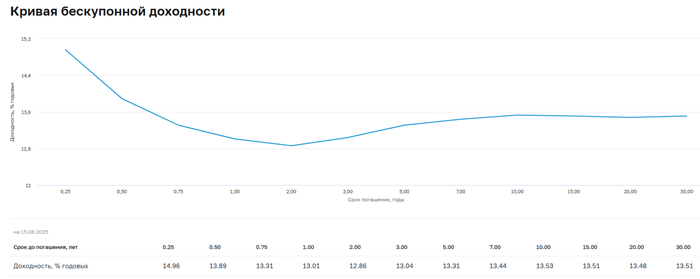

🟣 Балансовый капитал снизился на 0,7₽ трлн (-3,7% м/м) обусловлено начислением дивидендов некоторыми крупными банками на общую сумму 1,1₽ трлн (в августе в ФБ должны прийти дивиденды от ВТБ — 223,2₽ млрд и Сбербанка — 393,2₽ млрд). При этом капитал поддержала чистая прибыль, а также значительная положительная переоценка ценных бумаг (ОФЗ), отражаемая напрямую в капитале (+118₽ млрд).

Данные изменения видны по отчёту:

🏦 Отчёт Сбербанка за июль: расходы на резервы и переоценка кредитов за июль составила -79,4₽ млрд (годом ранее -38,1₽ млрд), в РПБУ учитывается валютная переоценка в резервах, поэтому резервирование приходится высчитывать (по моим подсчётам переоценка принесла убыток в -15,15₽ млрд, а резервирование составило -64,25₽ млрд). Достаточность капитала составляет 12,8% (-1,3% м/м, выше на 0,9%, чем год назад), произошла выплата дивидендов 789₽ млрд, прибыль и переоценка ОФЗ сгладили эту выплату (+65₽ млрд из-за роста RGBI). Вклад же Сбера в общую банковскую прибыль в июле составил 36,5%.

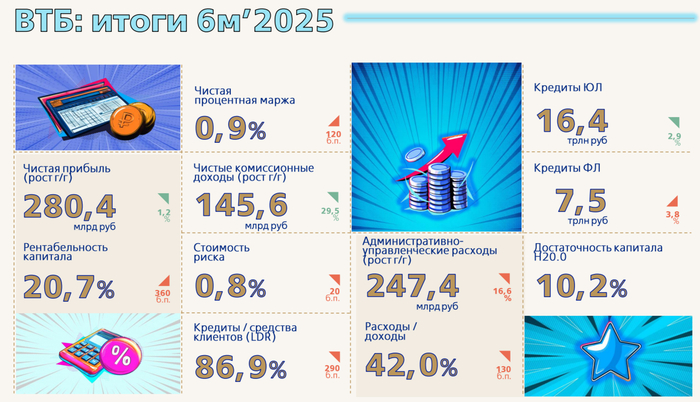

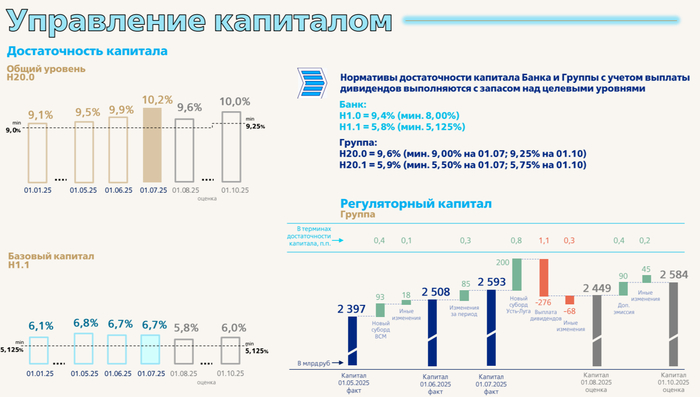

🏦 Отчёт ВТБ за июль: отчисления в резервы составили 9,2₽ млрд (-39,5% г/г), высокая база прошлого года ушла в небытие. Стоимость риска в июле составила 1,1% (0,9% в прошлом году, покрытие неработающих кредитов резервами за месяц увеличилось на 0,7 п.п. до 128,6%).Общая достаточность капитала за месяц снизилась до 9,7% (min допустимое значение с учётом надбавок — 9,25%), снижение связано с выплатой дивидендов (стоит признать, что часть капитала была компенсирована прибылью и ОФЗ, т.к. индекс RGBI значительно вырос в июле). В августе достаточность капитала просядет ещё, банк разбил дивиденд на 2 транша (1 — 50₽ млрд в июле, 2 — 220₽ млрд в августе). К этому манёвру банк привлёк 2 суборд из ФНБ на 200₽ млрд и сделает допэмиссию на 90₽ млрд. Вклад же ВТБ в общую банковскую прибыль в июле составил 5,9%.

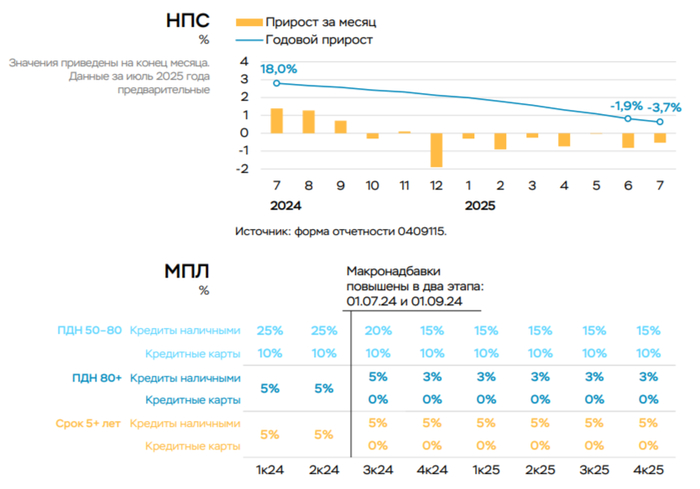

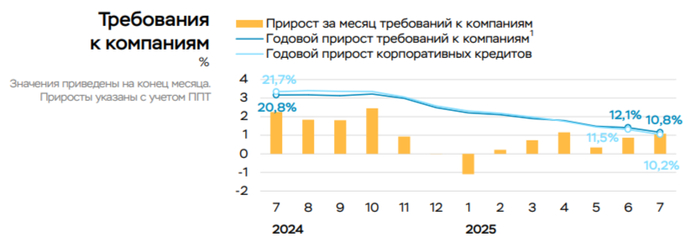

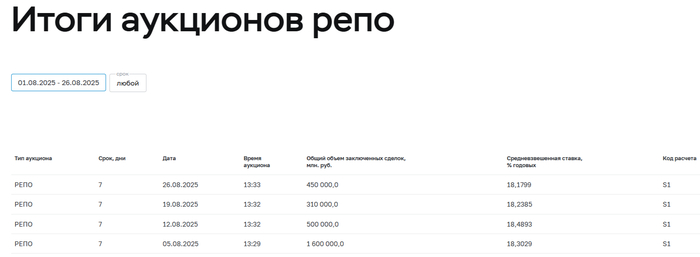

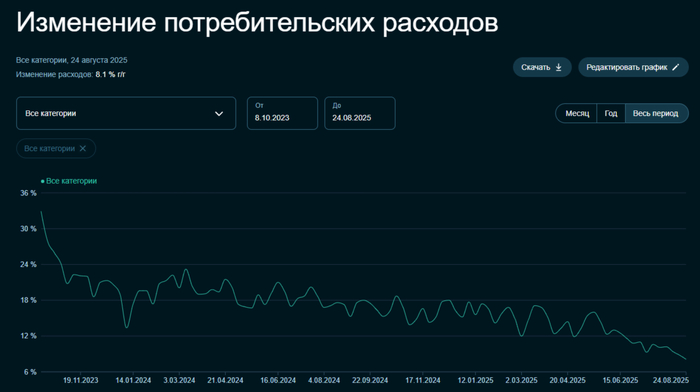

📌 Регулятор добился охлаждения в потреб. кредитовании (давит на заработки), но всё же я замечаю оживление в ипотечном кредитовании и корпоративном. В июле на помощь пришло сокращение налоговых отчислений и рост активов, укрепление же ₽ не даёт заработать на курсовых разницах. Балансовый капитал в июле значительно сократился, посмотрим, как это повлияет на заработки банков в августе.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor