В апреле 2025 г. портфель потреб. кредитов продолжается сокращаться, корпоративное кредитование существенно снизилось относительно 2024 г

Ⓜ️ По данным ЦБ, в апреле 2025 г. портфель кредитов физических лиц увеличился на 24₽ млрд и составил 36,74₽ трлн (0,1% м/м и 8,3% г/г, в марте +16₽ млрд). В апреле 2024 г. он увеличился на 576₽ млрд (существенный резонанс). Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительский портфель снижается от месяца к месяцу, автокредитный портфель подрос только благодаря акциям и снижению цен на авто, ипотека стала более адресной, но меры поддержки слегка оживили её. В корпоративном кредитовании существенное снижение относительно прошлого года:

🏠 Темпы роста ипотечного портфеля в апреле увеличились на 0,5% (в марте 0,3%), кредитов было выдано на 290₽ млрд (257₽ млрд в марте), в апреле 2024 г. выдали 466₽ млрд. Выдача ипотеки с господдержкой составила 249₽ млрд (224₽ млрд в марте), почти вся выдача приходится на семейную ипотеку — 219₽ млрд (в марте 197₽ млрд). Рыночная продолжает находиться на низких уровнях — 41₽ млрд (33₽ млрд в марте), жёсткая ДКП не оставляет шанса потребителям. Оживление в ипотеке с господдержкой связано с тем, что с 07.02.25 по 06.08.25 был увеличен уровень возмещения банкам на покупку квартиры до КС + 3,0 п.п. и на ИЖС до КС + 3,5 п.п., также с 1 марта смягчены макронадбавки по кредитам с LTV менее 80 и ПДН менее 70. С 1 апреля госпрограмма по семейной ипотеке расширена на вторичный рынок в городах, где строится не более двух многоквартирных домов. Замечу, что сюда не входят рассрочки от застройщиков на новостройки, а они уже сравнялись по выдаче с ипотекой, пример ЛСР я разбирал.

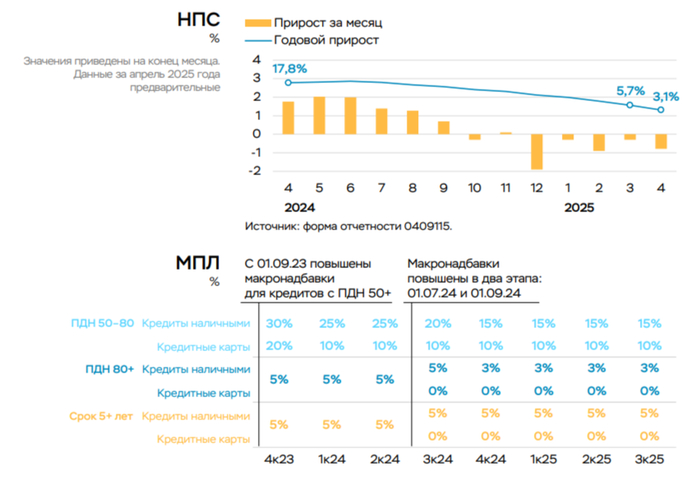

💳 Портфель потреб. кредитов снизился на -102₽ млрд (-0,7% м/м, в марте -40₽ млрд). Автокредитный портфель подрос на 10₽ млрд (+0,4% м/м, в марте -2₽ млрд), связано это с различными скидками от автодилеров и субсидированием покупки авто. Снижение в потреб. кредитовании связано с к.с., повышением макронадбавок практически по всем необеспеченным ссудам.

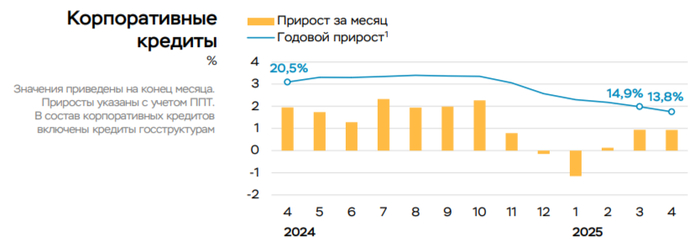

💼 Корпоративный кредитный портфель вырос на 0,8₽ трлн (+0,9% м/м, в марте 0,8₽ трлн), в апреле 2024 г. +1,5₽ млрд. При этом часть прироста связана с переструктурированием отдельных сделок — финансирование непосредственно в форме облигаций было замещено обратным РЕПО. Как итог, кредитование осталось неизменным относительно прошлого месяца, но значительно снизилось относительно 2024 г.

Рассматриваем данную динамику на примере Сбера и ВТБ:

🏦 Отчёт Сбербанка за апрель: портфель жилищных кредитов вырос 0,8% за месяц (в марте +0,6%), банк выдал 188₽ млрд ипотечных кредитов (в марте 171₽ млрд). Портфель потреб. кредитов снизился на 2,2% за месяц (в марте -2,4%), банк выдал 80₽ млрд потреб. кредитов (в марте 72₽ млрд). Корп. кредитный портфель увеличился на 0,2% без учёта валютной переоценки за месяц (в марте +0,5%), клиентам было выдано 1,7₽ трлн кредитов (-5,6% г/г, в марте 1,7₽ трлн).

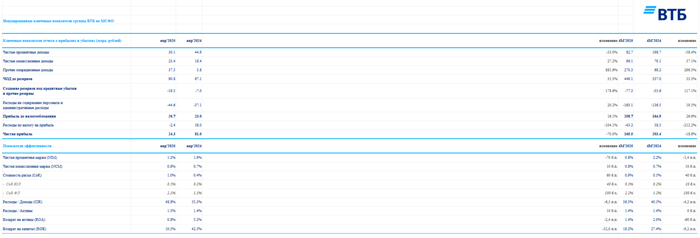

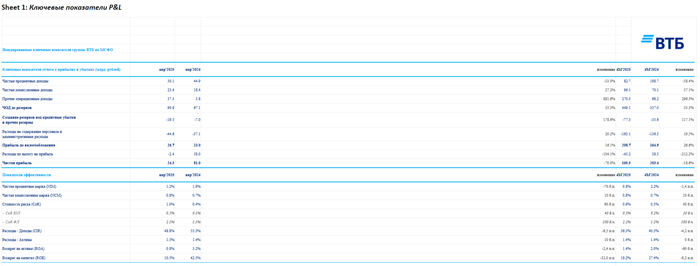

🏦 Отчёт ВТБ за апрель: кредитный портфель юридических лиц сократился до 16,2₽ трлн (-0,5% м/м), портфель кредитов физических лиц сократился до 7,6₽ трлн (-0,9% м/м). В 2025 г. банк планирует провести секьюритизацию (упаковка кредитов в облигации) части кредитов физлиц (потребность в капитале и ликвидности).

📌 Розничное кредитование/автокредитование перестало быть головной болью регулятора, в ипотеке началось оживление за счёт поддержки (проблема ещё остаётся в рассрочках от застройщиков, потому что к концу стройки клиентам придётся гасить всю сумму полностью или брать ипотеку, а цена квартиры завышена и не факт, что ключевая ставка будет низкой). В корпоративном кредитовании стагнация и существенное замедление выдачи по сравнению с прошлым годом.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor