Аэрофлот отчитался за III кв. 2025г. — страховое урегулирование по ВС помогает прибыли. Снижение демпферных выплат влияет на див. потенциал

Аэрофлот представил нам фин. результаты по МСФО за III квартал и 9 месяцев 2025 г. Значительное сокращение опер. расходов помогло в III кв. существенно нарастить прибыль, но мы знаем, что эмитент платит дивиденды от скорректированной, а она гораздо меньше. Помимо этого, выплаты по демпферу ниже 2₽ млрд, а помощь государства очень важна (основная статья расходов компании, это авиационное топливо — 38%):

✈️ Выручка: III кв. 261,7₽ млрд (+0,9% г/г), 9 м. 676,5₽ млрд (+6,3% г/г)

✈️ EBITDA: III кв. 89,5₽ млрд (+115,2% г/г), 9 м. 230,9₽ млрд (+37,8% г/г)

✈️ Чистая прибыль: III кв. 32,9₽ млрд (+86,4% г/г), 9 м. 107,2₽ млрд (+78,9% г/г)

💬 Аэрофлот в III кв. перевёз 16,6 млн пассажиров (-3,2% г/г, впервые с этого года снижение относительно прошлого года, были ограничения на работу аэропортов из-за атак БПЛА). На внутренних линиях пассажиропоток снизился до 13 млн пассажиров (-4,5% г/г), на международных линиях, наоборот, увеличился до 3,6 млн пассажиров (+2,2% г/г). Процент занятости пассажирских кресел уменьшился до 91,2%, (-1,1 п.п. г/г).

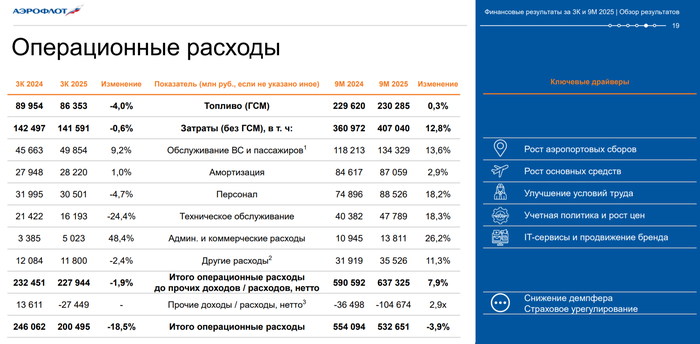

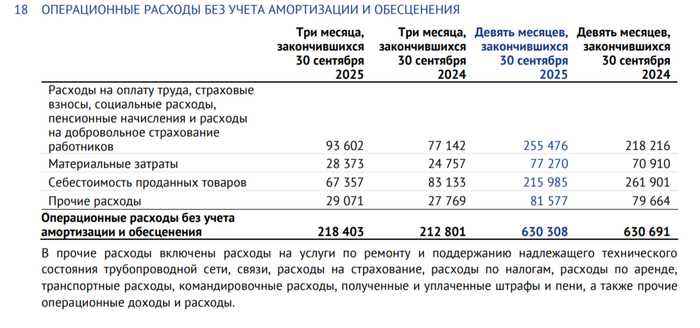

💬 Выручке помог рост пассажирооборота (+0,6% г/г) и увеличение тарифов на внутренние линии (+2,2% г/г), на международные линии произошло снижение (-3,1% г/г). Опер. расходы сократились до 200,5₽ млрд (-18,5% г/г), статьи: авиационное топливо — 86,4₽ млрд (-4% г/г, снизились цены на керосин), обслуживание воздушных судов — 49,9₽ млрд (+9,2% г/г, повышение тарифов аэропортами), оплата труда — 30,5₽ млрд (-4,7% г/г) и ТО судов — 16,2₽ млрд (-24,4% г/г). Статья прочие расходы/доходы принесла 27,4₽ млрд прибыли (в прошлом году убыток в 13,6₽ млрд), в состав статьи входят доходы от возврата акциза за авиатопливо — 4,7₽ млрд (-64,9% г/г, снижение связано с падением выплат по топливному демпферу), но главный бонус пришёл от сделок страхового урегулирования отношений с иностранными арендодателями по 13 ВС — 25,6₽ млрд. Как итог опер. прибыль возросла до 61,2₽ млрд (+360,9% г/г).

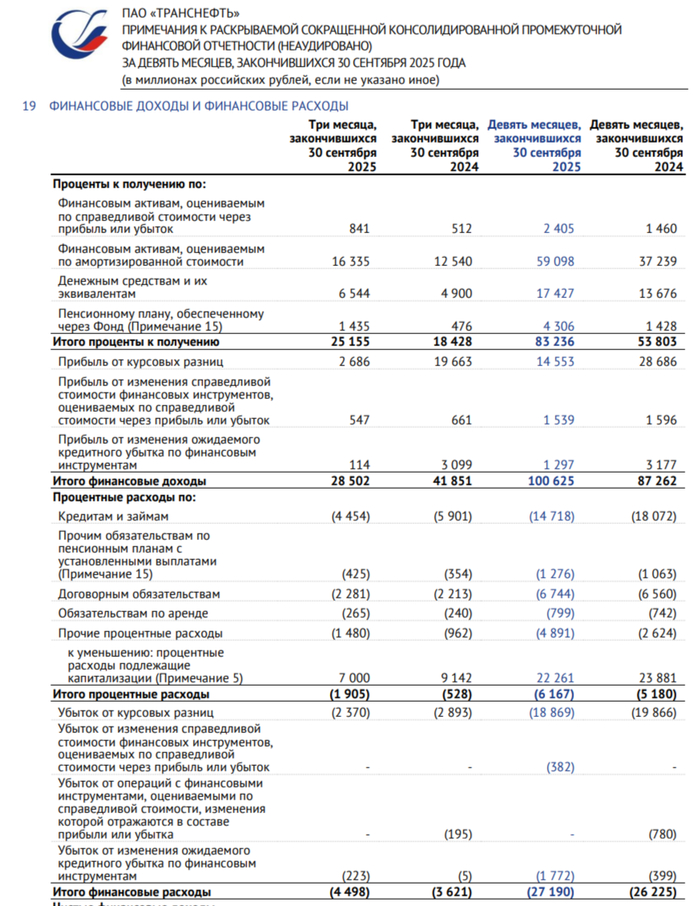

💬 Прибыль снизилась по сравнению с операционной из-за разницы фин. доходов/расходов -15,3₽ млрд (годом ранее -18,7₽ млрд), там же отражены убытки по курсовым разницам -5,7₽ млрд (год назад -10,8₽ млрд). Акционерам компании интересна скорректированная чистая прибыль, ибо от неё платятся дивиденды, она составила 20,2₽ млрд (-62,3% г/г, корректировка происходит на страховое урегулирование, курсовой эффект, списание кредиторской задолженности, резервы фин. активов и др. резервы).

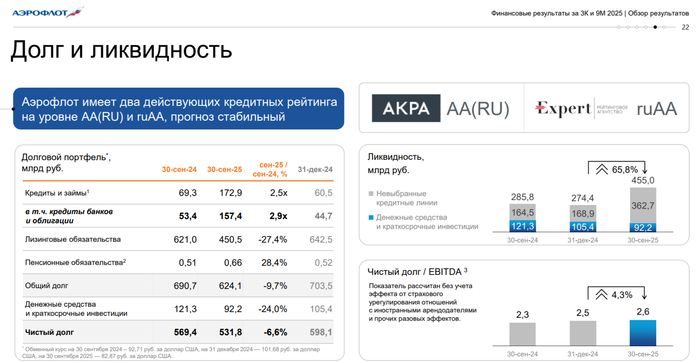

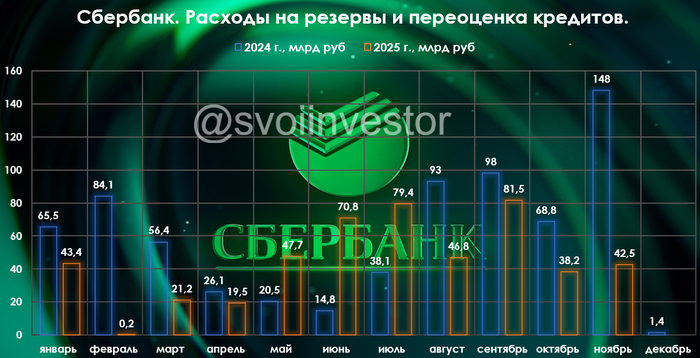

💬 Кэш на счетах снизился до 92,2₽ млрд (на конец 2024 г. — 105,4₽ млрд). Долг увеличился до 172,9₽ млрд (на конец 2024 г. — 60,5₽ млрд, выпустили облигаций в 2025 г. на 75₽ млрд), не надо забывать про лизинговые обязательства — 450,5₽ млрд (на конец 2024 г. — 642,5₽ млрд, сказалось укрепление ₽ и страховое урегулирование). Показатель Чистый долг/EBITDA составил 2,6x.

💬 OCF снизился до 22,9₽ млрд (-16% г/г) из-за изменений в оборотном капитале. CAPEX составил 66,8 млрд, как итог FCF отрицательный -66,1₽ млрд (годом ранее прибыль в +10,5₽ млрд, сказались инвестиции). Аэрофлот обновил див. политику, увеличив норму выплат с 25% до 50% прибыли по МСФО, скоррект. на неденежные эффекты (дивиденды не могут превышать прибыль по РСБУ), то за 9 месяцев 2025 г. в дивидендной базе ~3,08₽ на акцию (50% от скоррект. ЧП).

📌 Собственный капитал компании в плюсе 2 кв. подряд впервые с 2018 г., выплатили дивиденды за 2024 г. На этом положительные моменты заканчиваются, компания держится на плаву за счёт помощи государства и разовых эффектов (восстановление резервов, курсовые разницы, страховое урегулирование и демпферные выплаты), в выручке почти достигли предела из-за ограниченности ВС (необходимо снятие санкций, покупка/аренда ВС). CAPEX раздули до 167,4₽ млрд за 9 месяцев (планировали 120₽ млрд за весь 2025 г.), из-за этого растёт долговая нагрузка, дивидендный потенциал сокращён.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor