Ну и чтобы было еще веселее – я специально не буду использовать понятие инверсия кривой доходности, потому что я уже устал слышать про это из каждого утюга, и подозреваю, что вы тоже.

Чтобы понять, что творилось в умах в конце 90-х, давайте вернемся немного назад: эпоха началась в 1977 году, когда Apple выпустил первый серийный компьютер. А уже в 81г. году IBM представило первый компьютер с открытой архитектурой, что стало отправной точной рынка периферийных устройств и комплектующих. В 83г. году появляется apple Lisa – первый компьютер с графическим интерфейсом и мышкой, и в том же году Человеком года по версии журнала Times в первый раз в истории станет не живой человек, а самый что ни на есть персональный компьютер. Все это означает официальное начало новой информационной эры. Впрочем, число домохозяйств, имеющих ПК тогда не превышало 9%, а стандарт интернета, который мы знаем, только-только отпраздновал свою годовщину. Примерно тогда же, в 85 году, по оценкам экономистов стартует очередная глобальная экономическая волна Кондратьева.

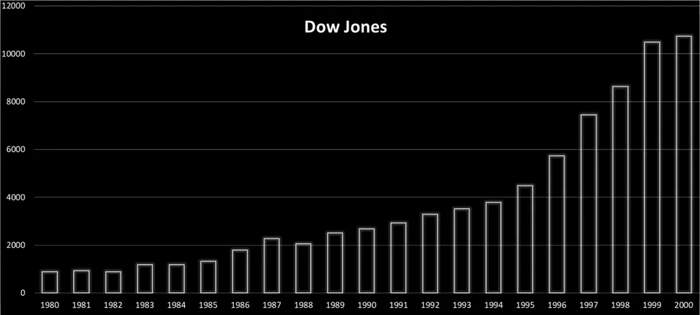

Примерно в те же годы, Америка начинает выходить из жесточайшего кризиса 70-х, начавшегося из-за нефтяного эмбарго арабских стран-членов ОПЕК, и продолжавшегося почти 10 лет. Инфляция к 1980 году поднималась до 15%, что вынудило Федрезерв поднять ставку до 20%, экономика незамедлительно отреагировала ростом безработицы до рекордных 11% - в кризис 2008 года все и близко не было так плохо. Индекс Dow Jones с пиков 1966 года к июлю 82 года упал уже на 73%, а к власти только пришел Рональд Рейган и провозгласил контринтуитивную экономическую политику «Рэйганомика», начав снижать налоги в период нехватки денег, а не наоборот.

И, к слову, высокая инфляция и большие процентные ставки, как это было в тот период, как раз характерны для начала новой волны Кондратьева.

В 87 году, незадолго до черного понедельника, когда индекс Dow Jones за день обвалился почти на 23%, происходит еще одно важное назначение: пост главы ФРС занимает Алан Гринспен, и его методы также будут весьма своеобразными: при любой непонятной ситуации он предпочитал снижать ключевую ставку, чтобы снизить влияние негативных факторов на фондовые рынки. В частности, реакцией на черный понедельник стало обещание ликвидности банкам и незамедлительное снижение ставки на 1%. К середине 92г. ставку опустят уже до 3%, чего в американской экономике не было с начала 60-х г. В последствие, впрочем, она будет колебаться в районе 5%, из-за реакции на мексиканский экономический кризис 94г.

Политика Гринспена приведет к почти безоткатному росту фондовых рынков в течение 15 лет, и получит название Пут Гринспена – по той логике, что инвесторам не обязательно хеджироваться от снижения котировок через пут-опционы, так как само имя главы ФРС отличная страховка от падения рынка.

Что ж, давайте пока запомним этот экономический флер новой волны и вновь вернемся в нашу IT-парадигму. С середины 80х проникновение ПК в домохозяйствах растет в среднем на 13% в год, а абсолютные продажи компьютеров на 21% в год. Это запускает промышленный бум: только Intel за 20 лет с 1980 по 2000 построил в США 8 новых заводов. Тогда же начинают активно появляться software компании, создающие продукты для нового растущего рынка, напрмиер, Adobe или Blizzard. С начала 90-х годов начинается стремительный рост проникновения интернета более чем на 50% ежегодно: если в 1990-м году интернет был у менее чем 1% американцев, то к 1998 году этот показатель достигнет уже 30%, а к 2001 – 50%. Это в свою очередь запускает волну сервисных IT компаний, вроде Google или Amazon.

Количество работников IT отрасли удваивалось каждые 10 лет: с 450 тыс в 70-м году до почти 3,5 миллионов в 2000.

То есть компьютеры в те годы и правда стремительно захватывали и умы и кошельки людей, а вместе с этим запустился и рост экономики США:

Уровень безработицы упал ниже 4% - до минимума за 30 лет.

Среднегодовой рост ВВП с поправкой на инфляцию за 20 лет составил солидные 3,3%. Индексы Dow Jones и S&P 500 после черного понедельника выросли в 4 раза, NASDAQ – вообще в 10.

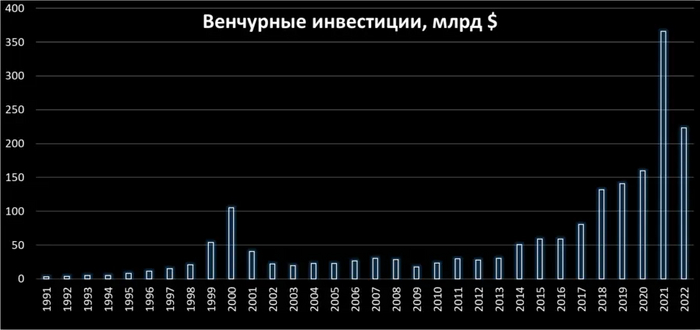

Тогда же в Америке начинается и расцвет венчурных инвестиций. С чисто символических $3 миллиардов в 91 году они доходят до более 100 млрд уже к 2000 году. Аналогично, происходит и бум IPO: если за 10 лет с 1980 по 90 в ежегодно выходило на биржу в среднем по 210 компаний, то за следующее 10-летие уже ровно в 2 раза больше. Благо это было совершенно уникальное время, когда компании для получения денег не нужно было показывать не то что прибыль – даже выручку, и конечно же такой халявы никогда больше не повторится …..хотя постойте!?

А теперь мысленный эксперемент: вы обычный американец из середины 90-х. Статистически, у вас еще нет ни компьютера, ни интернета. Зато есть телик и из новостей вы постоянно слышите об успехах американской экономики, да и что уж там – на себе чувствуете, что зарплаты растут. К счастью вы подкованы экономически и хотите куда-то деть свои деньги, чтобы защититься от средней в тот период инфляции в 3%. Что же с ними делать? Банковский депозит давал в то время около 5% годовых. Недвижимость в последние годы растет в цене ровно на уровне инфляции, зато ставка по ипотеке целых 7%. Золото и вовсе не меняется в цене уже примерно 15 лет. И вот как-то вечером вы смотрите условный CNN, а там блок финансовых новостей, где ведущий напоминает, что Dow Jones напрерывно растет уже 10 лет и дает среднюю годовую доходность в 20% с учетом дивидендов. А кому мало 20% - вон компания Netscape (это самый популярный браузер, что бы это слово не означало) только что вышла на IPO и в первый же день торгов акции выросли более чем в два раза — практически уникальное событие, особенно для глубоко убыточной компании. Но вас-то уверяют, что это просто эпоха меняется, и для компаний новой волны фундаментальные показатели вроде p/e вообще не важны – это же компании роста! Вы вон посмотрите зато как растет скачивание браузера и трафик в кликах – это же куда лучше чем выручка! И вообще, господа американцы – не забывайте про вечный пут Гринспена.

Так что давайте смотреть правде в лицо – конечно же у вас нет шансов не поддаться этому соблазну, вон даже в России в 2020-м году все поддались, а теперь вот сидим в заблокированном Finex :-D

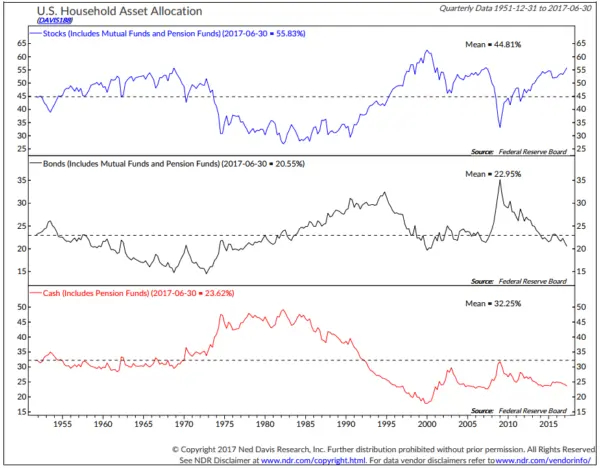

В итоге доля финансовых активов домохозяйств в акциях удваивается, частично за счет роста их стоимости, частично за счет вкладывания дополнительного кэша и продажи облигаций!

Что ж, я начал с разницы между пузырем на рынке и финансовой пирамидой, а теперь самое время вспомнить, что их роднит: вовлеченные люди вообще перестают смотреть на цифры – какая разница, какая цена в моменте, если завтра я продам дороже, ну или подержу и продам еще дороже послезавтра. Ну а с малейшими сомнениями, что завтра может и не быть дороже, чем сейчас, все обычно и начинает лопаться.

А теперь давайте вернемся к макроэкономической статистике того периода и насладимся кульминацией.

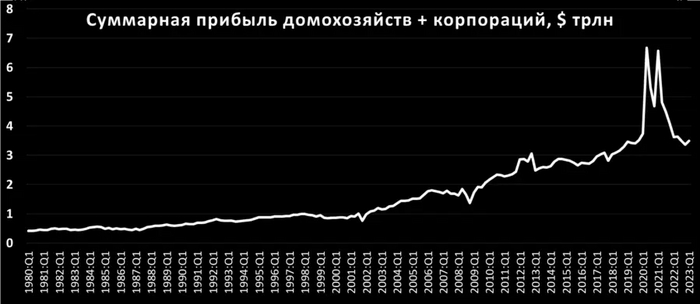

Главная проблема была вот в чем: на самом деле, благоденствие 90-х годов было иллюзорным. Например, чистая прибыль корпораций стремительно росла лишь в начале 90-х, однако уже с конца 97 года начала снижаться.

И это без учета инфляции.

Рост зарплат и снижение безработицы привели к ежегодному росту доходов населения примерно на 6%, что, кстати, вдвое выше инфляции. Вот только эта видимость благополучия, заставляла людей тратить все больше и больше.

Например, объем потребительских кредитов населения вырос с $815 млрд в 1991 до $1 трлн и 740 млрд. в 2000г., ипотечные кредиты выросли за 10 лет с 1,7 трлн до 4,8 трлн, а прочие кредиты еще на $500 млрд.

Не отставал и бизнес, увеличив за 10-летку долги примерно на 1,8 триллиона.

В итоге, если до середины 80-х годов привычным уровнем сбережений, ну то есть доля денег которые остаются от ваших доходов после всех трат было 10-12%, то к 2000 году он падает ниже 5%. К слову, перед кризисом 2008 года он и вовсе упадет в район 3%. И если вы заодно обратили внимание, что сейчас он опять упал в район 3%, то да – это очень фиговый знак, но текущую ситуацию обсудим чуть позже.

Итого, к концу десятилетия мы получаем ситуацию, когда снижение доходов накладывается на высокую алокацию населения в акциях, да еще и при росте закредитованности.

И возможно все было бы не так страшно, если бы дело касалось только рядовых инвесторов. Но в 1998 году случается важный прецедент и на корпоративном уровне. После азиатского финансовго кризиса 97 года и дефолта в РФ 98 года, хэдж фонд Long-Term Capital Management, использовавший огромные кредитные плечи получил убытки близкие к 4 миллиардам долларов. Правительство США опасалось, что его крах спровоцирует крупный финансовый кризис из-за массовых списаний у кредиторов, и организовало спасение фонда.

И это открывает ящик пандоры: вдруг оказалось, что можно рисковать как угодно: если вы достаточно крупный, вас спасут! Это приводит к росту кредитного плеча на фондовых рынках в 1,5 раза всего за полгода. То есть и физлица и фонды начали активно увеличивать свои позиции в акциях, что работало как самосбывающееся прочество: чем больше вкладываем тем сильнее растет тем больше вкладывам. Ну и результат, конечно же, не заставил себя ждать:

За 1 год с марта 99г. кредитное плечо увеличивается на 75%, а индекс Nasdaq на 85%.

На этом фоне коэффициент P/EШиллера, или CAPE - он определяется почти как обычный коэффициент P/E, но по средней прибыли за 10 лет с учетом инфляции и, соответственно, для всего рынка сразу, он ожидаемо улетает до своего исторического максимума всех времен:

Причем это расчет для индекса S&P 500, подавляющее большинство компаний NASDAQ того времени прибыль никогда не показывали и, спойлер, уже так и не покажут. Безумие рынка показывал и индикатор Баффета – отношение суммарной капитализации фондового рынка к ВВП США

А что же остальной мир, спросите вы? Судя по всему весь мир также ринулся скупать американский рынок: за 5 лет с 95 по 2000 год индекс DXY, или стоимость доллара к корзине из других валют развитых стран, подорожал в 1,5 раза. Частично это было вызвано оттоком средств из развивающихся рынков после событий 97- 98 г., а частично это демонстрирует целенаправленный интерес к американской валюте, и главным бенефициаром этого перетока средств в доллары, конечно же, был американский рынок акций.

И не известно как долго все это могло бы надуваться и дальше, но параллельно с этим происходит то, на что мало кто обратил внимание: вслед за ростом инфляции на 2% Федрезерв начинает резво повышать ставку и всего за год она улетает с 4,8% до 6,5%. Казалось бы мелочь, но вы же еще помните про те 7 трилионов долгов, которые набрали домохозяйства? Мы не знаем условий, но, гипотетически, обслуживание этих кредитов вырастает на $120 миллирдов в год, и почти $260 млрд по сравнению с началом 90-х годов. А доходы, я еще раз подчеркиваю – не просто не растут, а прямо-таки падают. Аналогично, обслуживание долга корпораций растет за год примерно на 75 млрд, а их доходы также падают.

Ну а какой универсальный способ пополнить свой прохудившийся баланс? Правильно - продать акции. *мысленный звук хлопка

Ну а потом уже оказалось, что король-то всегда был голый. Появление Интернета дало бизнесу отличный инструмент, но, во-первых, он не приносит дохода сам по себе, а во-вторых, он эффективно работает только при наличие инфраструктуры и необходимом масштабировании, поэтому, без притока новых денег на поддержание, компании стали банкротиться одна за другой. Еще хуже, что многие даже и не пытались оптимизировать бизнес модель для получения прибыли, а просто вваливали безумные деньги в рекламу, думая, что это либо привлечет клиентов, что хорошо, либо хотябы привлечет инвесторов, что еще лучше! Многие из них даже понимали неизбежность краха. Так, только с сентября 1999 г. по июль 2000 г. инсайдеры дотком-компаний обкэшились продав свои доли на $43 миллиарда!

На самом деле, многие компании просто опередили свое время, и имеют мега-успешные современные аналоги. Вот, например, пара кейсов чисто поржать:

Сервис онлайн доставки продуктов Webvan получил примерно $400 млн венчурных инвестиций, и почти столько же через IPO по оценке $5 миллиардов, но обонкротился уже лету 2001 года, не справившись с масштабированием бизнеса. Pets.com – онлайн магазин товаров для животных собрал примерно $240 млн инвестиций, однако для расширения клиентской базы постоянно продавал товары в убыток и тратил баснословные деньги на рекламу и разорился уже в конце 2000 года. Аналогичная судьба ждала и EToys – онлайн магазин игрушек, получивший суммарно около $200 млн инвестиций, и в марте 2001г. проданный за символические 5 млн сети розничных магазонов игрушек.

Тогде же появились и первая социальная сеть (theGlobe.com) – установившая абсолютный рекорд IPO прибавив +600% в первый день торгов, и первый онлайн магазин модной одежды (Boo.com), первые стриминговый сервис с собственным контентом (Digital Entertainment Network) и даже первые цифровые деньги (Flooz.com), но все они разорились, просадив миллиарды денег венчурных капиталитов и не снискав какой-то славы.

Было посчитано, что из 473 IPO 1999 года, только 66 компаний дожило до коронавируса. 250 были поглощены, а 157 полностью перестали существовать.

К слову, после просадки S&P 500 на 13%, а Nasdaq-а вдвое, Алан Гринспен продолжит заниматься любимым делом и включит заднюю: за 2001г. ключевая ставка будет снижена с 6,5% до 1,75%, что, впрочем, не спасет рынок от дальнейшей просадки, инвесторов от 5 триллионов суммарных убытков, примерно 300 тыс. IT-шников от увольнений, а экономику от рецессии. Такие дела.

Что ж, давайте разбираться есть ли сейчас пузырь на рынке, потому что все психологические предпосылки для этого на месте: вновь у нас появляются прорывные технологии, в которых опять пока мало кто что-то понимает, зато почти все о них говорят. Венчурные сделки и новые IPO опять на максимумах, Nasdaq удвоился за каких-то 3 года, а ФРС сперва в 2020, а потом и в 2023 году продемонстрировал готовность заливать деньгами любую серьезную проблему.

А что на это говорит макроэкономика?

Ну, во-первых, в отличие от всех предыдущих пузырей на рынке, сейчас это происходит не беспочвенно. Рост рынка произошел параллельно со скачком денежной массы, чего ни разу не бывало раньше.

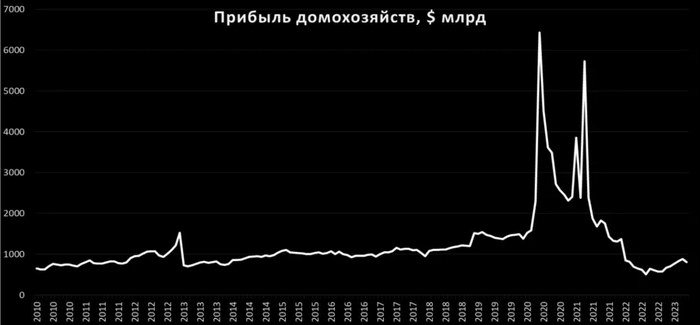

При этом, с 2009 года начался почти безоткатный рост благосостояния: как в абсолютном выражении, так и той доли денег, которая остается после всех трат.

Более того, за 2 коронавирусных года благодаря снижению расходов, ковидным чекам и прочим плюшкам, население накопило примерно 2,5 триллиона избыточного дохода, а корпорации примерно 1,4 триллиона. И, конечно же, многие из этих денег вернулись на рынок в виде покупок или байбэков. Однако уже с января 2022г. начались тревожные звоночки: реальный коэффициент сбережений провалился в рискованную зону ниже 5%.

Аналогично, и рост доходов компаний и близко не соответствует росту стоимости их акций, из-за чего коэффициент P/E Шиллера в 21 году едва-едва не догнал доткомовские пики.

И это те 2 вещи, которые скорее всего говорят нам о том, что дальнейший рост рынков будет затруднителен, однако сами по себе они, конечно же, не вызывают лавину распродаж. Как мы помним, 23 года назад главной проблемой стал рост закредитованности при подъеме ставки.

К счастью, объем кредитного плеча на рынке в 22 году несколько стабилизировался после пиковых значений: повышение ключевой ставки сработало именно так, как должно было, несколько охладив жадность инвесторов.

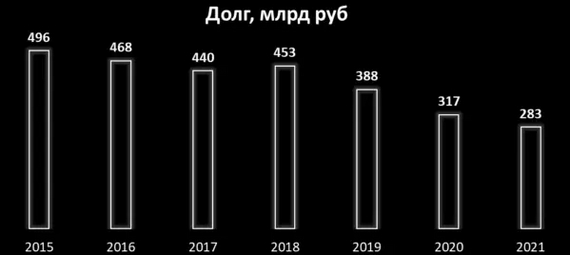

Закредитованность компаний также остается на исторически комфортном уровне.

А вот рост долгов домохозяйств при снижении доходов действительно выглядит проблематично.

Вот так выглядят чистые сбережения (рассчитываются суммарные значения для всех домохозяйств США за последние 4 квартала)

Т.е. по факту мы видим, что эффект от минимальных уровней безработицы за более чем 50 лет отсутствует!

И все это как раз напоминает ситуацию конца 90-х: когда безработица на минимуме, зарплаты как будто бы растут, и это подталкивает людей все активнее увеличивают свое потребления, однако, и здесь ситуация пока не настолько перегрета: если за 10 лет с 90 по 2000г. домохозяйства увеличили долги на 85%, то за последние 10 лет – всего на 40%.

Международное восприятие американского рынка также пока стабильно:

Если 21-22 годы шло активное перетекание денег из других валют в доллары, причем даже не в рынок акций, а в трежерис, то к текущему моменту ситуация также начинает стабилизироваться.

Так что, объективно, ситуация выглядит следующим образом: к концу 21 года все и правда говорило о потенциальном пузыре на рынках, но своевременное повышение ключевой ставки и парочка громких банкротств, вроде фонда Archegos Capital сильно остудили кредитный пыл. Да и вообще локальные неудачи инвесторов не воспринимались панически из-за огромного притока халявных денег, полученных ковидными чеками

Фактически, рынок не растет уже 1,5 года, что лишает потенциальный пузырь его главного драйвера – ощущения, что завтра все будет дороже, чем сейчас.

Так что в 2023 году ситуация выглядит гораздо более здоровой, чем в 2021. Объемы венчурных инвестиций и количество новых IPO также вернулись на исторически адекватные уровни, тогда как их бум в 21 году, видимо, был просто своеобразной охотой за шальными деньгами, и успокоился вместе с их окончанием.

Однако, я призываю внимательнейшим образом следить за показателями сбережения населения: если ситуация не начнет улучшаться в ближайшее время, то отток денег из рынка акций, криптавалют и прочих высокорисковых инструментов скорее всего не избежать. Ну и, конечно же, любые серьезные неожиданные повышения ключевой ставки могут привести к катастрофическим последствиям, как это было в 2000 году, но пока ФРС действует вполне последовательно и без резких движений. Ну и конечно же, давайте ждать как повлияет на рынок бум ИИ, потому что последние скачки акций компаний хоть немного с этим соприкасающихся мне очень сильно напомнили, как 25 лет назад люди несли деньги во все, что хоть как-то связано с не совсем понятным словом интернет….

Это все на сегодня. Всем пока!