В этой статье мы поговорим про еще более продвинутые навыки отправления SWIFT-переводов и выстраивания надежных цепочек банков-корреспондентов, а также обсудим свежую порцию финансовых кринж-историй: от кучи евро, потерявшейся в Тунисе на 9 месяцев, до разоблачения «белорусско-венгерского шпиона» через фоточки в соцсетях.

Как и в прошлый раз, раскрывать тайны Свифта мне будет помогать Андрей Авраменко (автор OhMySwift), а также его кошка по имени Чекапиллка (честно признаюсь – я сам хз насчет этимологии имени, лучше у Андрея в комментах спросите)

В прошлой статье про SWIFT мы с вами обсудили самую «базу»: чем является эта система, как она работает, и какие основные подставы подстерегают вас при ее использовании. Далее я буду предполагать, что вы с этой базовой информацией уже знакомы – а в этом материале мы погрузимся в более обскурные нюансы процесса международных денежных переводов (и, конечно же, выцарапывания застрявших бабосов в разных незапланированных сценариях). Поехали!

Цепочки банков-корреспондентов для самых маленьких

Из нашего прошлого материала вы должны помнить, что SWIFT – это всего лишь «WhatsApp для банков», а всю реальную работу по перемещению денег на самом деле выполняют банки-корреспонденты с помощью налаженных между собой способов взаиморасчетов. Чем больше их в цепочке – тем выше шансы, что перевод будет идти долго и с приключениями, которым сможет позавидовать даже старина Индиана Джонс.

Так что давайте попробуем разобраться в деталях – как эти цепочки формируются, и как пульнуть свой перевод так, чтобы он пошел именно через хорошие, годные банки-корреспонденты?

Можете сохранить в папочку «фильмы, на которые я никогда в жизни не купил бы билет»

Допустим, мы отправляем перевод из российского банка Юникредит в российский же Райффайзен. Несмотря на то, что оба этих банка находятся в России, долларовый перевод между ними пойдет через американский банк-корреспондент (хотя, уже с 1 октября это должно измениться – потому что ЦБ запретил российским банкам использовать SWIFT для переводов внутри РФ).

У Юникредита есть корсчет в американском BNY Mellon, и у российского Райффайзена тоже. Поэтому в данном случае перевод пойдет предельно просто:

Юникредит BNY Mellon Райффайзен

Как мы это узнали? Вообще, информация о банках-корреспондентах публикуется самими банками в так называемых Standard Settlement Instructions. Иногда она есть на сайте самого банка (пример), либо ее можно запросить в поддержке банка, если вы являетесь его клиентом. Ну а сами банки находят эту инфу обычно в SWIFTref – официальной закрытой базе от самого Свифта (ребята из OhMySwift тоже ее где-то заполучили для собственных нужд и теперь успешно пользуются).

Но чаще всего международные переводы идут больше, чем через один банк-корреспондент. Например, если мы отправим деньги из того же Юникредита в какой-нибудь Reserve Bank of Malawi (это Африка), у которого корсчет есть только в американском Citi – то перевод пойдет через два банка корреспондента: BNY Mellon (банк-корреспондент отправителя) и Citi (банк-корреспондент получателя).

Юникредит BNY Mellon Citi Reserve Bank of Malawi

У банков нередко есть больше одного банка-корреспондента по определенной валюте. Например, у Юникредита их по доллару два: BNY Mellon и JPM Chase – он может отправить баксы через любой, в зависимости от своих внутренних политик.

Если вы в этот момент обрадовались такому богатству выбора и решили отправить все свои сбережения за рубеж через Юникредит в долларах – то имейте в виду, что он больше не открывает новые валютные счета. Так что теперь остается только позавидовать тем прозорливым ребятам, которые умудрились заранее открыть себе такой счет.

Чекапиллка перед эмиграцией забыла на всякий случай открыть валютные счета в российских «дочках» западных банков. Не будь как Чекапиллка!

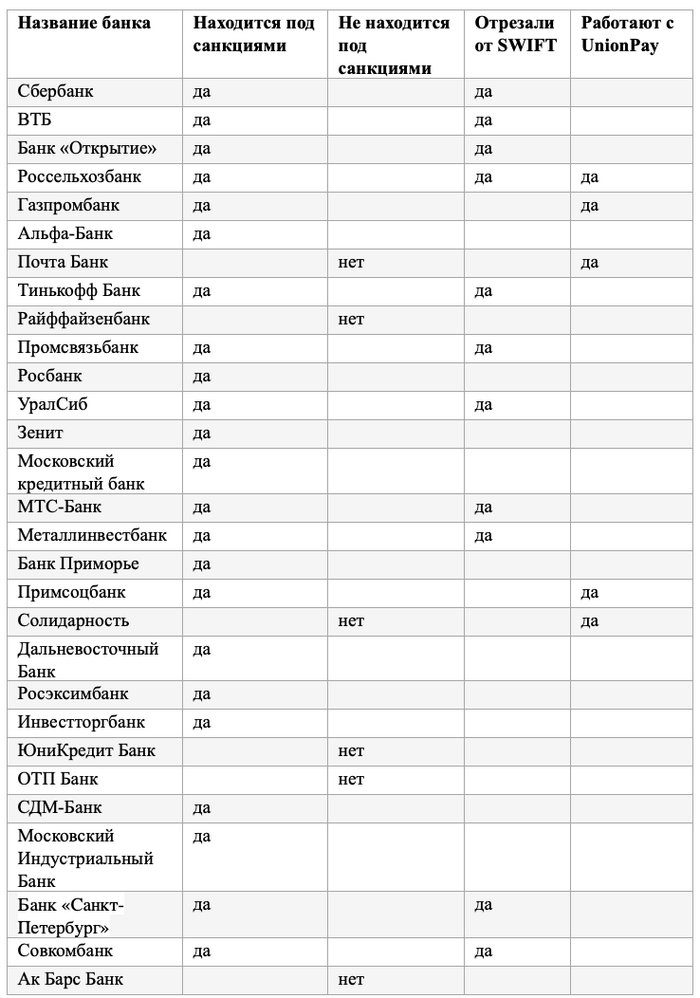

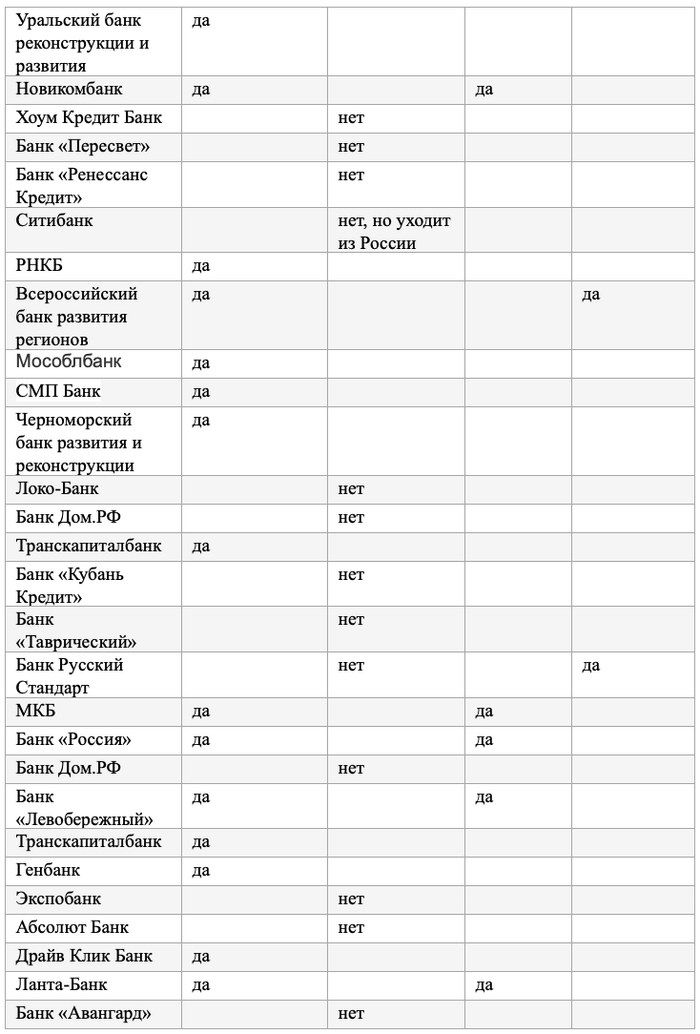

Такая роскошь, как целых два американских банка-корреспондента, доступна далеко не всем российским банкам: всё больше и больше западных банков отказываются от корреспондентских отношений с российскими партнерами. Поэтому из тех российских банков, у кого еще сохранился всамделишный американский корреспондент-партнер, и к тому же еще доступна опция открытия новых долларовых счетов – по сути, остался один только Экспобанк (но это всё очень быстро меняется в худшую сторону, поэтому актуально только на момент выхода статьи).

Да и на Экспобанк тоже частенько жалуются – что он мало того, что задирает немилосердный ценник за открытие счета, так еще и не торопится их открывать всем подряд...

Насколько уникальной является ситуация с отсутствием американских банков-корреспондентов в стране? Как ни странно, так случается, и это не совсем уж автоматический приговор для переводов в долларах из банков такой страны. Например, в Кыргызстане с 2018 года у местных банков нет прямых корреспондентских отношений ни с одним из американсих банков – но при этом доллары они как-то всё же худо-бедно отправляют.

Как соседняя республика справилась с этой ситуацией? Они просто установили прямые корреспондентские отношения с банками других стран: Южная Корея, Казахстан, Турция, Германия и куча российских банков (в каком-то смысле уже бесполезных, потому что условным Сберу и ВТБ самим бы не помешала помощь в этом вопросе).

Источник: волшебная база данных Андрея с банками-корреспондентами (зацените чудесный DOS-стайл интерфейс)

Так что, если вы отправляете куда-то международный перевод в долларах – то это еще отнюдь не означает, что помогать его провести будут обязательно, как многие думают, исключительно американские банки-корреспонденты!

Банки-корреспонденты: уровень сложности «Hurt Me Plenty»

Давайте еще немного усложним картинку. В прошлой статье мы с вами обсуждали, что денежные переводы обычно сопровождаются сообщениями («свифтовками») по форме MT103, которые передаются по цепочке от банка к банку.

Так вот, оказывается, последовательная передача денег – это не единственный вариант построения перевода! Ваши деньги могут «загулять» еще и параллельно при помощи сообщения MT202 (или его более усовершенствованной версии MT202cov). В этом случае банк отправляет сообщение о платеже сразу напрямую в банк-получатель – но при этом говорит, что сами деньги (cover payment) попозже пришлет какой-нибудь другой банк. (Великолепный план, надежный как швейцарские часы – что здесь вообще может пойти не так??)

Наглядное объяснение принципа работы MT202 для киноманов

На этом фоне, конечно, случаются курьезы: ведь если что-то действительно пошло не так, то в ходе внутренних расследований банки часто забывают про эту отдельную ветку с cover payment. Один банк шлет другому сообщение «срочно верните бабки!», тот вежливо отвечает «fuck off, у нас их никогда и не было!!» – а страдает на практике именно отправитель перевода.

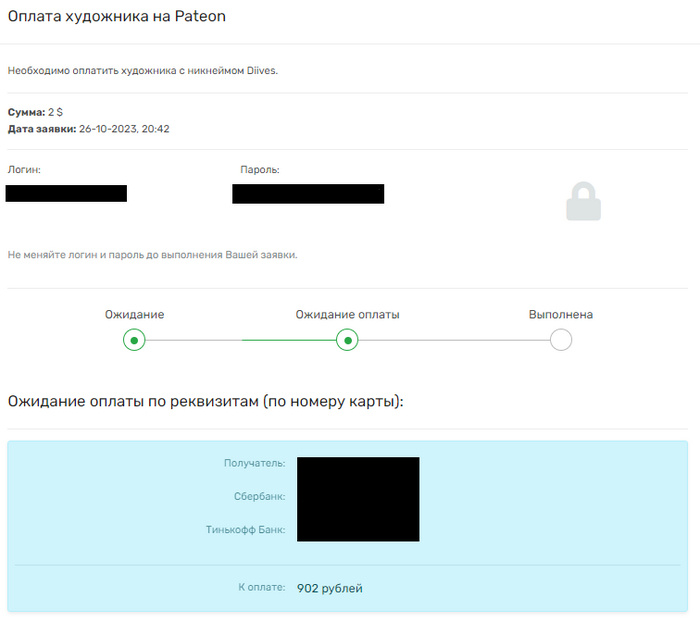

Вот пример из жизни на эту тему: человек отправил деньги в евро из российского Юникредита в тунисский банк, и цепочка там получилась совсем неприлично сложной (конечно же, клиент-отправитель такой красивой схемы не видел – о сути произошедшего он узнал уже потом, сильно позже).

Дальше начинается веселье: тунисский банк назначения получил информацию о платеже, но не получил сами деньги (cover payment). Немножко их подождал, потом устал дальше ждать, и просто аннулировал платежное поручение.

Тунисский банк be like: «МЫ ЧЁТ УСТАЛИ. БАБКИ ВАШИ НЕ ПРИМЕМ. НЕ БЛАГОДАРИТЕ, ОБРАЩАЙТЕСЬ ЕЩЕ, БЭСТ РЕГАРДС ЕПТА!»

Как известно, 9 месяцев нужно женщине, чтобы выносить ребенка – ну а на примере этого случая мы выяснили, что клиенту Юникредита придется подождать примерно столько же, чтобы получить назад свои деньги. Даже под страхом досудебной претензии российский Юникредит продолжал утверждать, что деньги к нему не вернулись, банки-корреспонденты ему не отвечают – поэтому он ничем не может помочь и вообще умывает руки.

Тунисский банк внезапно оказался самым отзывчивым и честно пытался всем писать – в немецкий Barclays, в российский Юникредит, но дело не двигалось. Казалось, что происходит какой-то полный бред – как куча денег могла просто исчезнуть без всякого следа?

В итоге оказалось, что гипотеза про «бред» была реально рабочей: когда уже все устали показывать друг на друга пальцем, кто-то из участников этого циркового представления наконец вспомнил, что покрытие отправлялось через французский банк Bred. После ряда писем по всем каналам (бумажных, электронных и через SWIFT), он всё же вернул деньги, и те упали обратно на счет в Юникредит. Итого: 9 месяцев изматывающей борьбы – и это при том, что ни один банк не находился под санкциями, и речь шла о простом переводе между личными счетами несанкционной персоны. Бред какой-то...

Чекапиллка здесь как будто кричит «налейте мне в миску из этой самой большой бутылки, мои нервы больше не выдерживают вот это всё!!»

Банки-корреспонденты: переходим на уровень «про»

Обычно банки сами выстраивают маршрут, поэтому в большинстве случаев выбор банка-корреспондента можно оставить на усмотрение банка-отправителя, но есть несколько исключений:

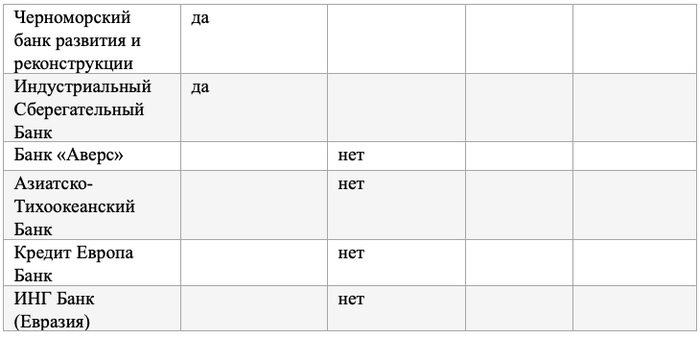

1. «Плохие» банки-корреспонденты. Есть несколько банков, которые по опыту пользователей более усердно проверяют переводы, особенно с адресом отправителя или получателя из России (в MT103 нет гражданства, но всегда есть адреса). В этот список уверенно попадают Bank of America, Deutsche Bank Trust Americas, DZ Bank. Иногда также подводят французский Societe Generale и немецкий Hypovereinsbank.

Если у банка-получателя есть другие банки-корреспонденты в выбранной валюте, зачастую лучше указать их вручную. В долларах это Citi, JP Morgan. Чуть более капризный, но тоже терпимо – BNY Mellon.

2. Переводы в Европу в евро. Большинство банков в ЕС подключены к Target2 – местной системе взаиморасчетов между банками через европейский ЦБ (подробнее про это можно прочитать здесь). Если мы отправляем деньги из российского Райффайзена в какой-нибудь небольшой испанский банк, то можно указать банком-корреспондентом австрийский Райф (RZBAATWW), а в поле номера счета в банке-корреспонденте написать «//RT» (это не значит Russia Today, не бойтесь). Перевод будет отправлен напрямую из австрийского Райфа в маленький испанский банк, минуя дополнительный банк-корреспондент (а это, как правило, означает более быстрый перевод с меньшими рисками возникновения проблем).

У некоторых банков нет возможности указать номер счета в банке-корреспонденте. В этом случае можете попробовать просто указать ближайший корреспондент отправителя с надеждой, что на него будет давить обязанность рассчитаться по этой транзакции и он сделает это наиболее оптимальным путем – через Target2.

3. При переводах в юанях часто требуют указывать банк-корреспондент вручную – например, этим грешит БКС. Его можно уточнить в поддержке банка-получателя, или воспользоваться инструкцией с OhMySwift.

Резюме по банкам-корреспондентам: практические советы

Старайтесь отправлять перевод наиболее коротким путем (даже между странами СНГ переводы часто идут месяцами, если цепочка банков-корреспондентов получилась длинная). Как правило, управлять длиной цепочки вы можете, меняя валюту перевода, банк-отправитель или банк-получатель.

Как понять, по какой цепочке пойдет ваш перевод? На сайте OhMySwift для этого есть специальный планировщик, либо можно пойти более трудным путем: попросить поддержку вашего банка сообщить вам по выбранной валюте корреспондентов для банка-отправителя и банка-получателя. Если найдете пересечение между этими двумя списками – то, скорее всего, через него перевод и пойдет (для более сложных цепочек, к сожалению, бесплатных и надежных способов разобраться не существует).

Для евро-переводов в Европу есть специальный чит-код под названием Target2, не забывайте его использовать при наличии такой возможности.

В любом случае, имеет смысл заранее проверить успешность переводов по выбранным вами маршрутам в базе данных OhMySwift, либо поспрашивать в чате «SWIFT – пропали деньги». Если никакой инфы по маршруту вы не находите – значит, вы пытаетесь первым протестировать какую-то новую цепочку, и у вас есть все шансы стать новой «красной строчкой» в статистике. Так что лучше лишний раз посоветуйтесь перед тем, как нажимать кнопку «Transfer» на сайте банка.

Старайтесь по возможности отправлять переводы в одной валюте отправителя и получателя. Технически возможность указать отличающиеся валюты есть – но курс конвертации может вас неприятно удивить, ну или в цепочке маршрута банально окажется задействовано 100500 лишних банков-корреспондентов.

Нелицензионные переводы (нет, к сожалению, это раздел не про «Фаргус»)

Общее количество банков в цепочке перевода порой достигает пяти. Переводы через длинные цепочки плохи не только тем, что каждый из банков может захотеть проверить перевод с особым пристрастием – печаль ситуации еще и в том, что вы можете нарваться на комплаенс-законодательство сразу нескольких юрисдикций.

Например, Андрей (мой соавтор по этой статье) отправил летом 2022 года перевод в долларах из Росбанка (который еще не был под санкциями США) в черногорский Lovcen Banka, и этот перевод конкретно застрял.

Как говорится, «отправил перевод в черногорскую Банку – а он и застрял» (извините!!)

У Lovcen Banka корреспондентом по доллару выступает австрийский Raiffeisen Bank International (RBI). Поскольку это не американский банк и он не подключен ко всяким CHIPS, ACH, FedWire (и прочим расчетным инструментам США), он вынужден всё отправлять и получать через свой долларовый банк-корреспондент Standard Chartered. В итоге цепочка сформировалась следующим образом:

Росбанк JP Morgan Chase (банк-корреспондент отправителя) Standard Chartered RBI Lovcen Banka

За 3 дня ничего не дошло, поэтому Андрей запросил у Росбанка статус – а тот, немного подумав, сообщил, что платеж заблокирован Standard Chartered, и для разблокировки требуется получение лицензии OFSI. (Это были прекрасные времена, когда Росбанк регулярно говорил «первый раз такое, сами в шоке!» – и на этой ноте он полностью самоустранялся от дальнейшего решения проблемы.)

Как выяснилось, несмотря на Нью-Йоркскую прописку, Standard Chartered формально всё же является банком Великобритании – а значит, подчиняется в том числе их законодательству и проверяет банки по их санкционным листам. OFSI – это специальное агентство, которое занимается вопросами санкций в Великобритании. Кстати, в США такими делами занимается OFAC, а в Европе всё сложнее: списки санкционно-забаненных лиц выпускают централизованно, а вот если надо что-то там разблокировать – то каждая страна уже рассматривает вопрос индивидуально (через свой местный Минфин или что-нибудь похожее).

В общем, деваться Андрею было некуда – нужно было идти в OFSI и получать эту самую лицензию. Общая идея в получении таких лицензий всегда одинаковая: «отправитель не под санкциями, получатель не под санкциями, после того как деньги разблокируют, они не попадут к санкционному лицу – разблокируйте плз бабки, ну пожалуйста!».

Андрею в данном случае повезло – у OFSI была так называемая General Licence (публичная лицензия), которая позволяет разблокировать деньги без индивидуального рассмотрения, если речь идет о личных средствах, которые не превышают 50 тыс. фунтов. Но если в стране, которая заблокировала ваши деньги, такой лицензии нет (либо вы не подпадаете под ее условия) – то рассмотрение вашей заявки может длиться больше года. Да и нет никакой гарантии, что оно закончится успешно...

По кейсам, где переводы блокировали по законодательству США, есть уже успешные истории о выдаче индивидуальной лицензии OFAC, но многие ждут больше года.

«Апрель» в данном случае – это, э-э-э, 2022 год...

Касаются ли блокировки только переводов в валюте недружественных стран? Вовсе нет. Желательно всегда немного погружаться как устроен маршрут перевода: потому что когда, например, Тинькофф попал под санкции ЕС в начале года – выяснилось, что даже российские рубли, которые отправлялись Свифтом в британскую платежную систему (Британия, напоминаю, не в Евросоюзе уже), шли через австрийский Raiffeisen Bank International. А вот Австрия – это уже вполне ЕС, так что такие рублевые переводы начали блокировать, и Тинькофф пришлось спешно заниматься получением лицензии для своих клиентов. И вот еще схожий пример с Росбанком и переводом в рублях в Interactive Brokers, (когда это еще было возможно).

Практические советы по лицензиям:

Если вы отправляете SWIFT из России, то лучше это делать из «дочек» зарубежных банков (Райф, ОТП). Потому что возможен сценарий, когда вы утром отправляете перевод из невинно-несанкционного банка, а уже к вечеру Минфин США объявляет о том, что ваш банк теперь под санкциями – и перевод блокируется, с неясными перспективами получения лицензии на разморозку. Шансы того, что в такого рода историю вляпается условный Газпромбанк всё же сильно выше, чем для того же Райффайзена.

Если вы отправляете перевод не из точно «санкционно чистых» банков (те же Райф/ОТП), то лучше заранее смоделировать цепочку перевода и разобраться в потенциальных ограничениях. Например, Газпромбанк, хоть и отправляет до сих пор евро за рубеж, находится под санкциями Великобритании – и если перевод пойдет через любой банк, чтящий юрисдикцию Великобритании, то перевод заблокируют.

Если вам не повезло, и ваш перевод всё же оказался заблокирован, первым делом проверьте наличие в юрисдикции заморозки General Licences. Если их нет, то подавайте на получение индивидуальной лицензии как можно быстрее – ведь этот процесс может растянуться на годы. Приоритет, кстати, отдают заявлениям с жизненно-важными проблемами (нечего есть, негде жить, нужно лечиться) – так что не лишним будет там поподробнее расписать, зачем вам вообще ваши деньги нужны.

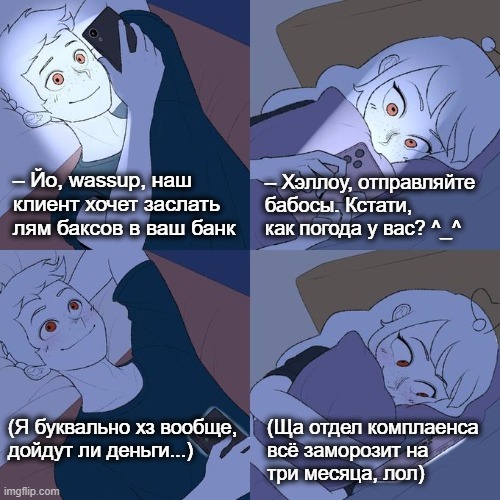

Комплаенс на финише

Даже если SWIFT-перевод добрался до банка-получателя, то праздновать полную победу еще рано – впереди вас ожидает еще одна compliance-проверка. Для любых более-менее солидных сумм (зависит от банка к банку, но часто от $10,000) банк запросит источник происхождения денежных средств и цель перевода.

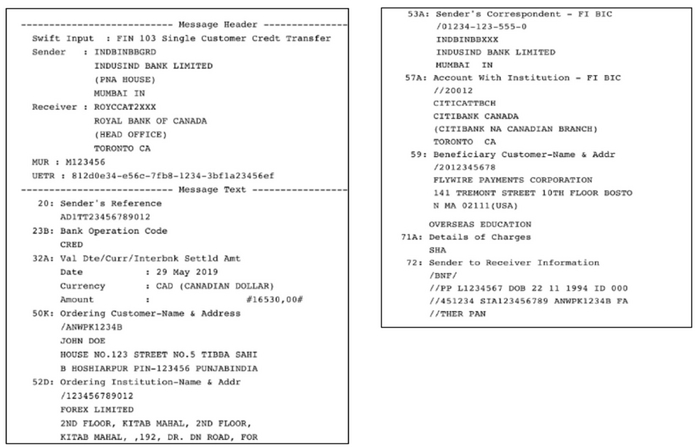

Вот пример типичного диалога с банком

Большинство банков вопросы задают дистанционно – через email или по телефону. Но бывают и исключения: черногорский Lovcen Banka, например, очень любит, чтобы все подтверждающие документы были не только переведены присяжным переводчиком на черногорский язык, но и лично принесены в отделение банка.

Главное правило в этом вопросе – иметь актуальные контакты в банке на момент перевода, потому что если банк не получит нужные ему ответы за 3–5 дней, то перевод будет отправлен назад. А злые банки-корреспонденты любят еще и запустить дополнительный «бонусный» раунд проверок для такого возвратного перевода (ведь не зря же его отклонили!), поэтому возврат может легко длиться месяц-полтора.

Фрагмент анкеты черногорского банка, где вам предлагают сразу честно признаться, откуда у вас бабки – зарада, дивиденда или поклон??

Многие аспекты проверки при зачислении денег лежат на поверхности и соответствуют здравому смыслу. Если источник происхождения ваших средств – зарплата, то понадобится форма 2-НДФЛ (справки о зарплате от работодателя на сумму не меньше перевода) и трудовой договор. Кстати, частенько банки в ЕС откажут в зачислении, если работодателем выступала компания, находящаяся под санкциями ЕС (или еще прикольнее – если станет известно, что з/п платили в санкционный банк, даже если сам перевод не из него идет).

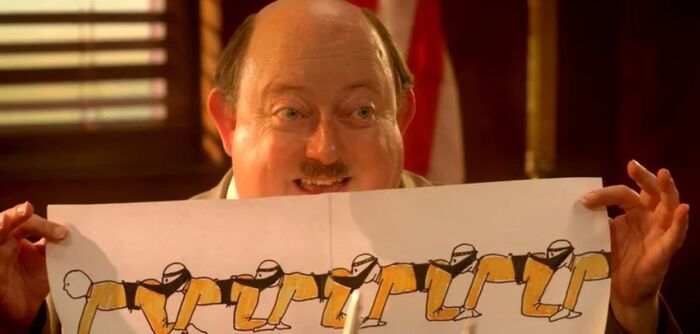

Учтите, что просто отфотошопить трудовой договор для успеха недостаточно – банки частенько могут проверить биографию по соцсетям и просто погуглить по ФИО. Иногда доходит до анекдота: Андрея, например, просили доказать, что он не был послом Беларуси в Венгрии, ссылаясь в том числе на фото ниже. Знаменитого тёзки в листе PEP (Politically Exposed Persons) + одной фотографии для черногорского Hipotekarna Banka оказалось достаточно, чтобы заподозрить неладное.

Сфоткался на фоне венгерского парламента в отпуске? Всё понятно, товарищ белорусский шпионо-посол, ваша двойная игра раскрыта!!

Но бывают банки и совсем придирчивые – на Кипре, например, недавно при зачислении денежных средств от продажи недвижимости в Москве попросили предъявить загранпаспорт покупателя недвижимости и предоставить подтверждение происхождения его (!) денежных средств. То есть, вы мало того, что сами в условном Ростехе до переезда в ЕС не можете работать – так вам еще и людей, которым вы свое имущество в России продаете, нужно собственноручно проверять и безжалостно отсеивать сотрудников санкционных компаний!

Практические советы по банковскому комплаенсу:

Если вы продаете недвижимость с последующей отправкой денег за рубеж, постарайтесь минимизировать участие санкционных банков: ипотеки, ячейки, сделка на площадке Домклик или банковские реквизиты в Сбере – всё это может стать серьезной проблемой при зачислении средств в иностранный банк. Если без этого никак – уточните у покупателя, можно ли хотя бы вынести такие детали куда-нибудь в приложение к договору (банку приложение можно, ну, забыть прислать, например).

Проверьте покупателя недвижимости по санкционным спискам, например, на opensanctions.org (в России для использования сайта может потребоваться VPN).

Перед отправкой средств уточните требования по документам в принимающем банке, или поспрашивайте опыт других клиентов этого банка в чате по SWIFT-переводам. Если банку требуется нотариальный перевод документов, сделайте его заранее – на это может потребоваться больше времени, чем хватит терпения у банка.

После отправки средств будьте на связи по тем телефонам, имейлам и мобильным приложениям, которые есть у обоих банков – отправителя и получателя. Спам-папку тоже лучше регулярно проверять на всякий случай.

Про банковский комплаенс у меня есть отдельная подробная статья – с ней тоже будет не лишним ознакомиться, там есть более подробные советы.

Как и в прошлый раз, если статья вам понравится и наберет много лайков – мы сделаем продолжение с более детальным погружением в те вопросы, которые вам особенно интересы (пишите их в комментариях). Чтобы не пропустить следующие статьи по теме – подписывайтесь на мой ТГ-канал RationalAnswer про финансы, а также на экспертный SWIFT-чат, ребята из которого поддержали выход этой статьи.