Вследствие взлома криптовалютной децентрализованной биржи Curve, цена её родного токена CRV обвалилась. Основатель биржи теперь борется за спасение своих средств и самой платформы, крах которой грозит негативными последствиями для всего криптовалютного рынка.

Что такое Curve?

Curve Finance — это децентрализованная криптовалютная биржа (DEX) c технологией автоматизированного маркет-мейкера (AMM), изначально запущенная в сети Ethereum.

Платформа основана выходцем из России Михаилом Егоровым, который окончил Московский физико-технический институт по специальности «физика». Он получил докторскую степень по физике в Свинбернском университете технологий в Австралии. После этого он работал в LinkedIn, где занимался анализом данных и машинным обучением. В 2017 году он ушел из LinkedIn и начал заниматься криптовалютными проектами. Был соучредителем финтех-компании NuCypher и проекта LoanCoin. В ноябре 2019 года Егоров опубликовал технический документ, где описывался эффективный механизм создания ликвидности StableSwap для торговли стейблкоинами. Биржу Curve Finance, в которой реализован указанный подход, запустили в январе 2020 года. Команда проекта базируется в Швейцарии.

Михаил Егоров. Источник: Twitter.

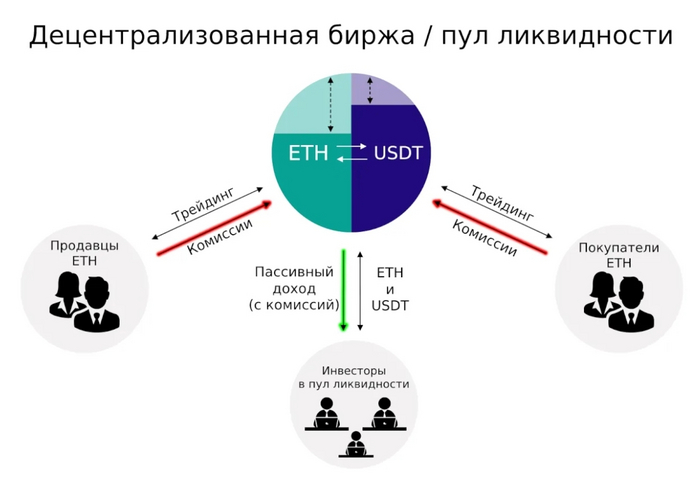

Как любая другая DEX, Curve функционирует непосредственно на блокчейне, а AMM позволяет автоматизировать процесс предоставления ликвидности для сделок без использования традиционных книг ордеров. Подробнее про то, как они функционируют можно в данном материале.

Торговля активами в Curve Finance основана на пулах ликвидности. Это смарт-контракты, в равных долях содержащие два или более активов, которые пользователи могут автоматически обменивать между собой. Относительные цены активов рассчитываются по математической формуле, а размер проскальзывания (изменения цены) при обмене имеет обратную зависимость от размера пула.

На Curve, например есть 3Pool и Curve V2, где можно обменивать стейблкоины и обёрнутые токены вроде wBTC/renBTC. Обёрнутый токен – это «копия» криптоактива, выпущенная в другом блокчейне под залог оригинальной монеты. Например, wBTC – это токен, выпущенный на блокчейне Ethereum и обеспеченный биткоином в соотношении 1:1.

С момента запуска доходного фермерства Curve Finance стал одним из самых успешных DeFi-протоколов как по заблокированной ликвидности, так и по торговым оборотам. По этой причине многие другие DeFi-площадки стали использовать пулы Curve в своих экосистемах. В частности, Curve Finance интегрирован с агрегатором ликвидности 1inch, а также с крупнейшими лендинговыми протоколами Aave и Compound.

Что происходит?

30 июля Curve подвергся хакерской атаке. Информацию о взломе подтвердила администрация платформы. Согласно ее заявлению, а также выводам команды разработчиков проекта Vyper, злоумышленник воспользовался уязвимостью «повторного входа» (reentrancy attack), чтобы получить доступ к смарт-контракту.

Под удар попали пулы Curve Finance, которые используют Viper версий 0.2.15, 0.2.16 и 0.3.0. В комментарии для криптовалютного издания CoinDesk член команды DEX под псевдонимом Mimaklas отметил, что другие проекты на базе этого смарт-контракта также находятся в зоне риска.

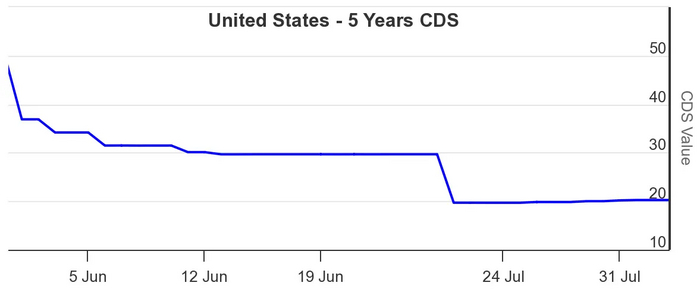

В CoinDesk также сообщили, что в результате взлома биржа потеряла 70 млн долл. США, а общий объём заблокированных средств (TVL – сумма активов замороженных в смарт-контрактах на платформе под всякого рода операции) на платформе упала с 3,7 млрд. долл. США до 2,1 млрд. долл. США, так как многие инвесторы поспешили вывести свои средства, опасаясь их потери.

Всё это привело к падению цены родного токена биржи, CRV, с 0,73 до 0,5 долл. США. Падающая цена актива, в свою очередь, создала угрозу ликвидации займовых позиций самого Михаила Егорова на общую сумму 160 млн долл. США.

Ну ок, а рынку-то что от этого? Люди и побольше денег в крипте теряли

Дело в том, что Егоров не просто потеряет 160 млн долл. США, но ликвидируются его займовые позиции. Что это значит? Для ответа на этот вопрос необходимо кратко рассмотреть, как работают DeFi-кредиты.

Как работает DeFi-кредитование

Займы в сфере децентрализованных финансов (DeFi) позволяют использовать преимущества сферы кредитования без банков и прочих посредников, то есть, по сути, они переходят на пиринговый уровень. Кредиторы и заёмщики заходят на соответствующую платформу, заключают между собой сделку и заносят её условия в смарт-контракт. Как и в случае с традиционными займами, кредитор здесь получает проценты за заём, в то время как заёмщик уплачивает определённые проценты поверх одолженной суммы.

Одним из основных отличий является то, что в роли залога здесь используется не имущество по типу автомобилей или квартир, а криптовалюты. Соответственно, заёмщик для обеспечения займа (чаще всего люди берут в долг стейблкойны по типу DAI или USDT) должен предложить что-то как минимум эквивалентное его сумме (например биткоин или эфир).

Вторым же важным отличием является то, что сделка осуществляется автоматически через смарт-контракт.

Кредитор, у которого есть бесплатные криптовалютные деньги, размещает свои средства на платформе кредитования DeFi. Средства заблокированы с фиксированной годовой процентной доходностью (APY), выдаваемой кредитору за каждый день использования этих средств платформой.

Заемщики, которым нужны дополнительные деньги для их операций, приходят на платформу кредитования DeFi и подают заявку на получение кредита. Они указывают необходимую сумму и срок своего кредита. Платформа рассчитывает залог, необходимый для поддержки кредита.

Заемщик предоставляет залоговое обеспечение и получает кредит. При этом на DeFi-платформах кредиты обычно всегда сверхобеспечены, то есть заложить крипты надо больше, чем берёшь. Например, на платформе Compound минимальный залог — 133%.

Избыточное обеспечение нужно для защиты от сверхвысокой волатильности криптовалютных рынков, то есть чтобы успеть продать залог до того, как его стоимость опустится ниже фактической стоимости самого кредита.

Когда залог заблокирован в смарт-контракте, заемщик получает средства, номинированные в нужном ему активе.

Если стоимость залога до погашения кредита падает (по отношению к стоимости кредита), то заемщик добавить средства. Если он этого сделать не может, то его займовая позиция ликвидируется, то есть у заёмщика на руках остаётся то, что он взял в долг, а его залог автоматически продаётся по рынку для того, чтобы вернуть средства кредитору.

Как только заемщику больше не нужен кредит, он возвращает полную сумму и рассчитанные проценты за срок действия кредита. Залог возвращается после 100% погашения кредита.

Как уже было упомянуто выше, благодаря технологии смарт-контрактов, происходит это всё автоматически.

В чём же всё-таки дело?

А в том, что озвученные 160 млн долл. США Михаила Егорова – это 427,5 млн токенов CRV, заложенных под кредиты в различных DeFi-протоколах, или 47% всех токенов CRV в обращении. Об этом написали специалисты криптоаналитической компании Delphi Digital на своей странице в Твиттере.

427,5 млн CRV также эквивалентно 225 млн долл. США по нынешнему курсу токена ($0,59) или примерно 160 млн долл. США по цене, при которой его займовые позиции будут ликвидированы (~$0,37), о чём также сообщили аналитики Delphi Digital.

По их информации, на Aave Егоров заложил 305 млн CRV в обмен на 63,2 млн USDT. В Delphi Digital отметили, что позиция может быть ликвидирована по цене $0,3767. На момент написания статьи CRV торгуется по цене около $0,6154 (данные по бирже Huobi).

На Frax Finance Егоров взял 15,8 млн стейблкоинов Frax под залог 59 млн CRV. Несмотря на меньшую сумму, взвешенная по времени переменная процентная ставка Fraxlend делает заем более рискованным. На момент пика кризисной ситуации кредит использовался на 100%, по условиям Frax Finance процентная ставка по нему удваивалась бы каждые 12 часов. На тот момент процентная ставка составляла 81,2%, но, по словам представителей Delphi Digital, она могла вырасти до 10 000% всего за 3,5 дня. В этом случае позиция ликвидировалась бы вне зависимости от цены токена CRV.

Возможные последствия

Ликвидация позиций Егорова может стать серьезным, если не смертельным, ударом для Curve. Она ещё не случилась, а пользователи уже поспешили продавать и шортить CRV, а также выводить свои средства из протокола и пулов, связанных с ним. А в случае, если она всё же произойдёт, отток капитала лишь усилится, что конечном счёте может разорить платформу.

Проблемой является то, что Curve успела стать ключевым элементом DeFi-экосистемы. Ликвидация позиции Егорова может оказать давление на другие децентрализованные протоколы кредитования. Сам CRV можно назвать системно значимым активом, который используется в качестве торговой пары и балласта в торговых пулах по всей DeFi-экосистеме, в том числе на таких популярных платформах, как Sushi и Uniswap. Он является популярным видом залога на платформе Aave, предоставляющей займы.

Если DeFi-платформы начнут терпеть из-за этого убытки, то начнут дешеветь и их собственные токены, которые используются точно так же, как и CRV. Это спровоцирует каскадные ликвидации займовых позиций и соответствующую реакцию пользователей, которые начнут массово выходить в стейблкоины и шортить дешевеющие криптотокены. В результате это может сотрясти весь рынок криптовалют и обвалить цены на ведущие активы.

Один из пользователей на Discord-сервере протокола ликвидности Balancer под ником Tritium так прокомментировал реализацию вероятного негативного сценария:

«Если вы думаете, что все это действительно может рухнуть... это будет Армагеддон», — приводит его слова CoinDesk.

Что делает Егоров и рынок, чтобы избежать катастрофы?

Осознавая риски, глава Curve начал предпринимать шаги по снижению своей задолженности. Здесь ему на помощь пришли другие видные фигуры криптовалютной сцены, согласившиеся выкупить у него токены CRV за стейблкоины через механизм внебиржевых сделок.

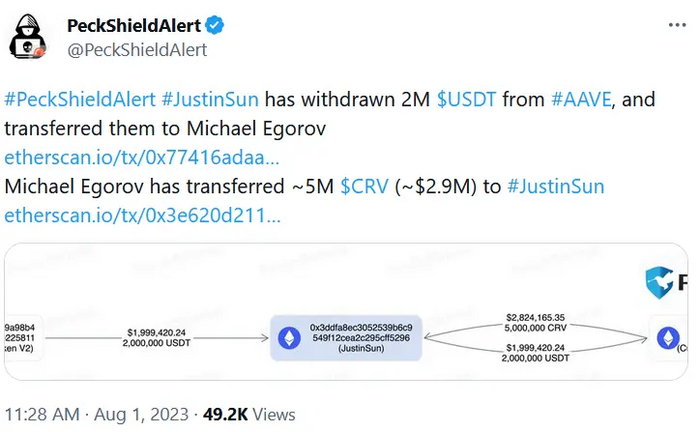

Так, советник криптобиржи Huobi и основатель Tron, компании-разработчика одноименного блокчейна, Джастин Сан вывел 2 млн USDT из сети Aave и перевел их Егорову взамен на 5 млн CRV. Аналитики PeckShield обратили внимание, что покупка совершена по цене ниже рыночной — $0,4 за токен.

Параллельно Сан объявил о партнерстве Tron и Curve. В рамках соглашения проекты интегрируют пул ликвидности для stUSDT, нового стейблкоин-токена, представленного в начале июля.

«Рады помочь Curve! Как надёжные партнеры мы всегда стремимся помочь, когда это необходимо. Наши совместные усилия позволят внедрить пул stUSDT на Curve, что даст пользователям ещё больше преимуществ. Вместе мы стремимся рак расширению возможностей сообщества и развитию экосистемы децентрализованных финансов», — написал он.

Также эксперты Lookonchain зафиксировали продажу Егоровым 4,25 млн CRV криптотрейдеру DCFGod. Кроме того, он отправил 3,75 млн CRV коллекционеру NFT под ником Machi Big Brother, 2,5 млн CRV — проекту DWF Labs и еще 2,5 млн CRV — протоколу Cream.Finance.

DAO, управляющая кредитной платформой Abracadabra, у которой Егоров в свое время занял 18 млн долларов, решила, пока не продавать свои CRV, несмотря на падающую цену актива, чтобы не ускорять наступление каскада ликвидации.

В общей сложности Егорову удалось продать 39,25 млн CRV за 15,8 млн USDT, которые он начал использовать для погашения своих кредитов.

Начал он с самого опасного долго на Frax Finance, где за последние 24 часа в общей сложности выплатил около 7,5 млн FRAX. Однако, как только он гасит часть своего долга там, пользователи начинают быстро выводить ликвидность.

Для борьбы с этим Егоров развернул пул Curve crvUSD/fFRAX, чтобы стимулировать привлечения ликвидности в сторону рынка кредитования. Также Егоров добавил финансовый стимул для участников пула в виде 100 тысяч CRV. Это позволит ему снизить риск ликвидации займа, а также затянуть процесс, считают эксперты Delphi Digital.

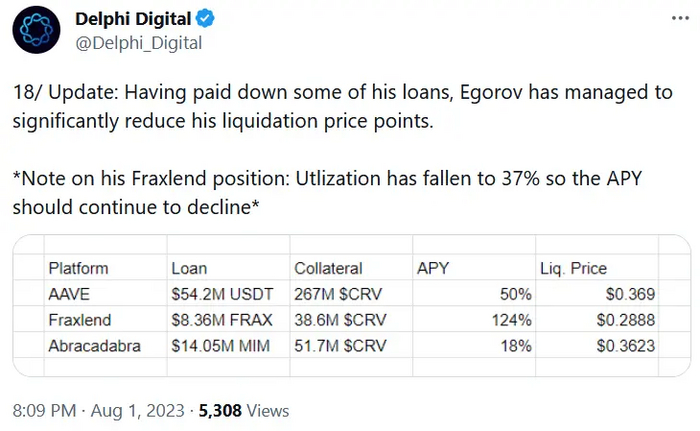

На двух других протоколах он также погасил часть своих кредитов и, тем самым, снизил цену ликвидации своих позиций.

«Погасив часть кредитов, Егорову удалось существенно снизить цены ликвидации. Примечание по позиции Fraxlend: использование кредита снизилост до 37%, поэтому APY [% по кредиту] должна продолжать снижаться», — написали аналитики Delphi Digital.

Критика Егорова

В июне этого года три венчурных фирмы – ParaFi, Framework Ventures и 1kx – специализирующиеся на DeFi подали в суд против него. Они обвинили его в обмане и присвоении коммерческой тайны, что привело к финансовым потерям.

В 2020 году Егоров подвергся критике после того, как получил контроль над более чем двумя третями отдельного токена Curve под названием veCRV, который использовался для голосования и подачи предложений по управлению протоколом в CurveDAO. Позже он извинился за этот шаг, объяснив, что это была «чрезмерная реакция» на то, что выглядело, по его мнению, как попытка поглощения со стороны конкурирующей платформы Yearn.Finance.

Компания Gauntlet, специализирующаяся на управлении рисками, которая еще в январе заметила огромные кредиты Егорова на Aave под залог собственного же токена CRV (привет FTX), рекомендовала тогда заморозить рынок CRV на Aave V2, чтобы снизить вероятность обвала, свидетелями которого мы сейчас и являемся.

Можете также почитать мои статьи на других площадках:

VC.ru | Дзен | Telegram