Штрафы и доначисления должны уменьшиться — анализируем новую инструкцию ФНС по применению статьи 54.1 Налогового кодекса

11 марта 2021 года вышло письмо ФНС с разъяснениями практики применения статьи 54.1 Налогового кодекса. В предпринимательских кругах его уже окрестили «письмом года». Статья 54.1 вызывала кучу проблем. Налоговые инспекции выписывали на её основании огромные налоги и штрафы. Теперь всё должно измениться. Рассказываем, чем письмо-инструкция ФНС обернётся для бизнеса.

Почему письмо ФНС вызвало много шума

В 2017 году в Налоговом кодексе появилась статья 54.1. Она запрещает злоупотреблять правами в сфере налогов и получать необоснованную налоговую выгоду. К злоупотреблениям относится намеренное искажение отчётности, сделки без деловой цели, а только с целью снизить налог к уплате. Если выяснится, что злоупотребление действительно было, к примеру заключена фиктивная сделка для занижения налоговой базы, налоговая доначислит налоги и взыщет штраф.

Никаких внятных разъяснений по применению статьи 54.1 до сих пор не было. Верховный суд и ФНС молчали. В итоге налоговики применяли эту статью где надо и где не надо, обвиняли бизнес в получении незаконной выгоды и доначисляли налоги. Как заявил в ноябре 2020 года на налоговом форуме замруководителя ФНС Виктор Бациев, 80% дел по статье 54.1 доходило до суда. Естественно, крайними были налогоплательщики.

Федеральная налоговая служба и сама понимала, что так больше не может продолжаться. На том же налоговом форуме Бациев рассказал, что разъяснения по 54.1 будут. И наконец они появились. ФНС опубликовала письмо № БВ-4-7/3060 от 10.03.2021. Письмо адресовано региональным и межрегиональным налоговым инспекциям. По сути, это инструкция. Налоговые органы будут использовать инструкцию в ходе обнаружения и доказывания злоупотреблений со стороны бизнеса. Мы изучили письмо и рассказываем вам о самом важном.

Как разъяснения ФНС повлияют на бизнес

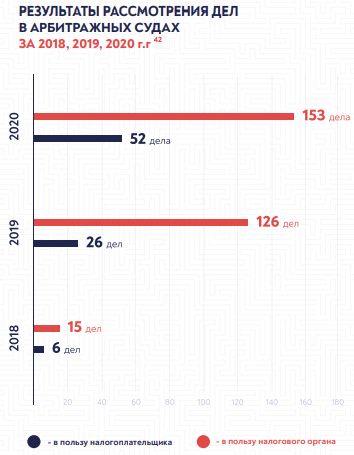

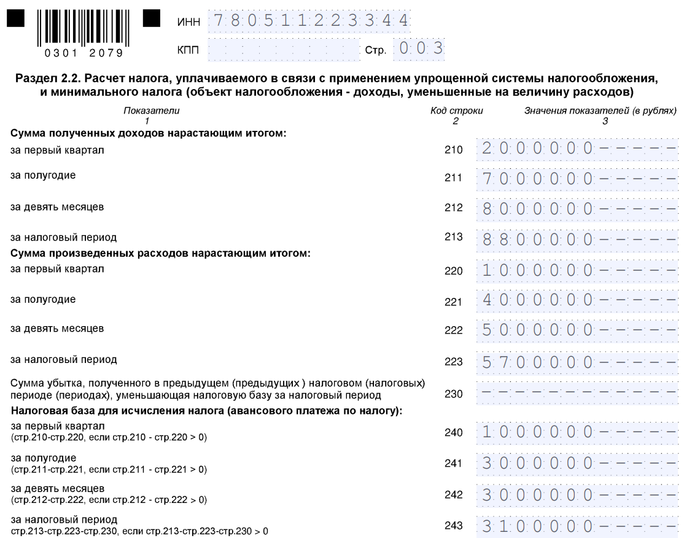

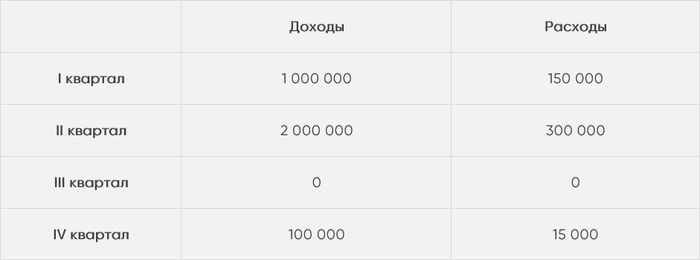

Согласно обзору юридической фирмы Арбитраж.ру со ссылкой на РБК, с 2018 по 2020 год всего 22% споров по статье 54.1 НК решились в пользу бизнеса. Остальные 78% дел выиграли налоговые органы.

Инфографика из обзора Арбитраж.ру.

Разъяснения ФНС должны изменить ситуацию в пользу бизнеса.

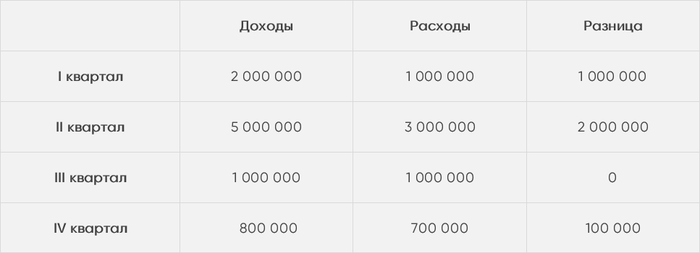

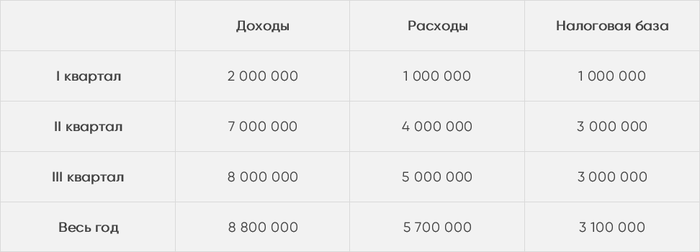

Теперь налоговые органы станут чаще применять налоговую реконструкцию. Смысл налоговой реконструкции состоит в том, что инспекция доначисляет налог не больше той суммы, которую организация реально не доплатила в бюджет. Раньше налоговики почти всегда отказывали в реконструкции и доначисляли налоги не с прибыли (чистого дохода), а с выручки (всего дохода без учёта затрат). Доначисление налога с выручки в совокупности с огромным штрафом (до 40% от неуплаченной суммы налога) для многих компаний оборачивалось банкротством.

Решение о налоговой реконструкции будет принято после оценки коммерческой осмотрительности компании и оценки выбора контрагента. Что это — объясним далее.

Важное значение письмо отводит признакам сделки с участием технических компаний. Технические — это компании, которые не ведут реальной деятельности. По-простому, липовые компании или фирмы-однодневки. Теперь налоговым органам придётся доказывать, что руководитель заведомо заключил договор с липовой организацией. До выхода письма ФНС они не особо утруждали себя доказыванием, а сходу отказывали в реконструкции, если в сделке участвовала фирма-однодневка.

Как вести бизнес, чтобы избежать обвинений в получении необоснованной налоговой выгоды и злоупотреблении правами

Разъяснения ФНС могут использовать не только налоговые органы, но и налогоплательщики. Более того, лучше их изучить досконально, чтобы на корню срезать претензии налоговиков.

Чтобы установить, была ли нарушена 54.1, налоговые органы оценят выбор контрагента и коммерческую осмотрительность. Соответственно, вести бизнес без подозрений в злоупотреблении, значит проверять контрагентов и проявлять осмотрительность.

Проверять контрагентов. ФНС уже открыто заявляет в письме: «У нас на сайте куча сервисов для проверки контрагента, они все бесплатные и открытые, пользуйтесь. Можете проверить бухгалтерскую отчётность, среднесписочную численность работников, нарушала ли компания законодательство о налогах и т.д.»

Если налоговые органы предъявят претензии о нарушении 54.1, компания должна будет обосновать выбор контрагента. Обосновать, значит доказать, что он надёжный.

Чтобы оценить надёжность контрагента, проверьте:

1. Сайт. Лучше сделать скрины: вот контакты, вот история и дата создания фирмы, вот отзывы довольных клиентов.

2. Выписку из ЕГРЮЛ или ЕГРИП. Проверить можно здесь. В этой же выписке указано лицо, которое уполномочено подписывать договоры от имени компании. Проверяйте, кто подписывает договор, — это тоже критерий оценки выбора контрагента.

3. Адрес на массовость. Для проверки используйте сервис «Прозрачный бизнес». Дополнительно можно запросить у контрагента договор аренды помещения.

4. Лицензии, если деятельность лицензируемая.

5. Достаточно ли персонала и ресурсов, чтобы оказать услуги или выполнить работы.

Пример. Компанию «Звёздочка» налоговые органы обвинили в том, что она не оценила надёжность контрагента-поставщика. «Звёздочке» доначислили 14 млн. НДС, 4 млн. пени и 5,5 млн. штрафа. Налоговики сочли, что в реальности поставки не было. Поставщик, якобы, не имеет ни транспорта, ни ресурсов, а сотрудник всего 1. Товарные накладные подписал не директор, а другой человек. К счастью для «Звёздочки», Верховный суд доначисление НДС, пени и штраф отменил. Суд верно расценил, что поставка на самом деле была, налоговая инспекция не собрала достаточно доказательств.

В письме ФНС прямо отсылает к судебному решению по делу «Звёздочки», как бы призывая местные налоговые органы «не подходите к делу формально, проверьте всё, потом обвиняйте».

Проявлять коммерческую осмотрительность. Коммерческая осмотрительность непосредственно связана с проверкой контрагента на надёжность. Суть её в том, чтобы проверить бизнес-историю контрагента. Реальная компания обладает определённой известностью. Можно увидеть её рекламу, узнать о выполненных контрактах, получить рекомендации от бывших клиентов, проверить, есть ли у неё офис и промышленные площадки, сколько людей и т.д. Липовая фирма не имеет бизнес-истории. И налоговики, обвиняя организацию в получении необоснованной налоговой выгоды, заявят, что руководитель был не осмотрителен.

Как следует из письма ФНС (со ссылкой на Постановление Пленума ВАС от 30.07.2013 № 62), действия руководителя однозначно будут расценены как недобросовестные или неосмотрительные, если:

• Руководитель знал, что сделка заведомо невыгодна или знал, что контрагент точно не сможет исполнить обязательство.

• Руководитель не получил всю информацию о контрагенте до заключения сделки.

• Сделка заключена вопреки бизнес-стратегии, т.е. непрофильная или сверхрисковая сделка.

Пример. Налоговая инспекция обвинила «Коксохиммонтаж-Тагил» в том, что они не проявили осмотрительности при выборе субподрядчика, и доначислила 5 млн. НДС, 9 млн. налог на прибыль, пени и штраф. «Коксохиммонтаж-Тагил» не проверил деловую репутацию, наличие ресурсов и платёжеспособность субподрядчика. В действительности субподрядчик не вёл предпринимательской деятельности, не имел лицензий и не собирался выполнять работы. Высший Арбитражный суд с доводами инспекции согласился.

Критерии оценки осмотрительности по делу «Коксохиммонтаж-Тагила» налоговые органы используют в спорах по аналогичным делам.

Чтобы избежать претензий в неосмотрительности, заранее проверьте:

1. Платёжеспособность контрагента. О том, как проверить долги и ключевые риски компании, мы рассказывали в статье «Как проверить бизнес перед покупкой».

2. Наличие ресурсов, персонала, местонахождение производственных или складских помещений.

3. Деловую репутацию.

Важно. Установление цены сделки ниже или выше рыночной также свидетельствует о неосмотрительности.

Ответственность за получение необоснованной налоговой выгоды

Ответственность для бизнеса за получение необоснованной налоговой выгоды наступает по ст. 122 Налогового кодекса. Помимо доначислений, налоговая взыщет штраф.

Если руководитель компании знал, что имеет дело с фирмой-однодневкой, либо намеренно хотел заплатить меньше налогов, штраф составит до 40% от неуплаченной суммы налога.

Если таких оснований нет, но налоговики доказали, что налогоплательщик вёл себя неразумно и не проявил коммерческой осмотрительности, тогда штраф до 20%.

Если налогоплательщик докажет, что был осмотрителен, но никак не мог знать, что контрагент липовый, то вину с него снимут. Соответственно, будут учтены и расходы, и налоговые вычеты.

Правила игры изменились

1. Письмо ФНС разъясняет проблемную статью 54.1, на основании которой налоговые органы доначисляют бизнесу огромные налоги.

2. Теперь налоговики чаще будут соглашаться на реконструкцию и доначислять налоги с прибыли, а не с выручки. Число несправедливых и неподъемных для бизнеса доначислений должно уменьшиться.

3. Обвинить бизнес в получении необоснованной налоговой выгоды станет сложнее. Налоговым органам придётся доказать, что директор заведомо заключил сделку с фирмой-однодневкой или сделку без реальной деловой цели.

4. Чтобы избежать обвинений в злоупотреблении правами, до сделки с контрагентом проверьте выписку из ЕГРЮЛ, адрес на массовость, лицензии, наличие ресурсов и персонала, платежеспособность и деловую репутацию.