Структурки для ошкурки от ВТБ: как потерять 14 млн руб. на «сверхнадежных облигациях» всего за неделю1

Представьте: вы ищете, куда вложить деньги на неделю, и вам сервис по выбору облигаций подсказывает – «бери вот эту бумагу от эмитента с наивысшим рейтингом надежности, получишь 1% прибыли всего за пять дней!». Условия хорошие, вы закупаетесь на 21 млн – а через неделю получаете обратно всего 7 млн руб. Весело? А герою этой истории и представлять не надо…

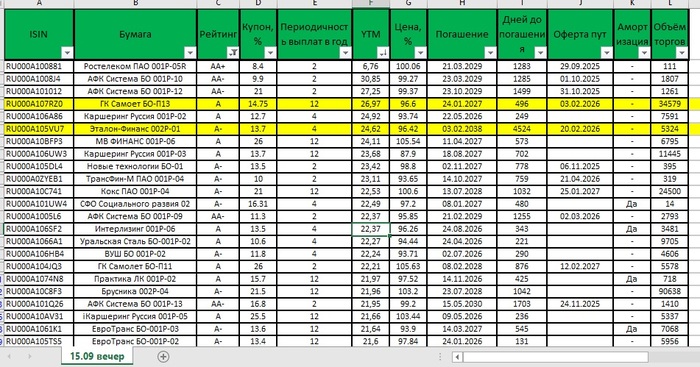

В этой истории чудесно просто всё. Смотрите, были такие «облигации» от ВТБ с тикером С1-519 и датой погашения 10.09.2025. Еще буквально за несколько дней до погашения они торговались по 99% от номинала, и какой-то чел решил купить их на 21 млн рублей. Ненуачо, заработать 1% за пять дней – это эквивалентно доходности к погашению 108% годовых (как услужливо подсказывает бонд-скринер Финама), весьма неплохая сделка!

Правда, когда календарь перевернулся и наступило 10 сентября, ВТБ заплатил держателям этой бумаги всего лишь 32% от номинала (отдельный кек – это то, что в «карточке» этой облигации на Смарт-Лабе до сих пор уверенно написано «облигация будет полностью погашена по номиналу 2025-09-10»). То есть, чел потерял буквально за несколько дней более 14 млн рублей. И он такой был не один: почитайте вот здесь скриншоты, полные страданий инвесторов (и на форуме СЛ тоже).

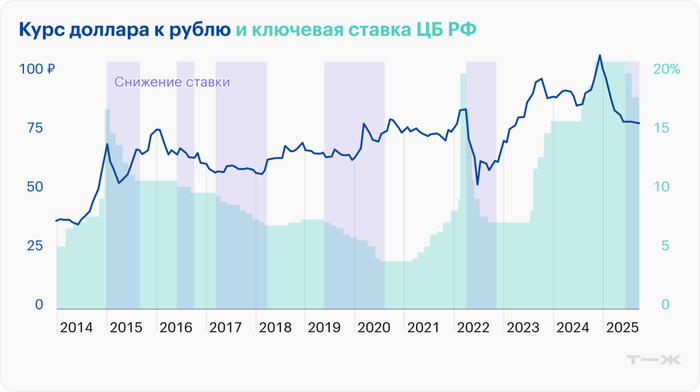

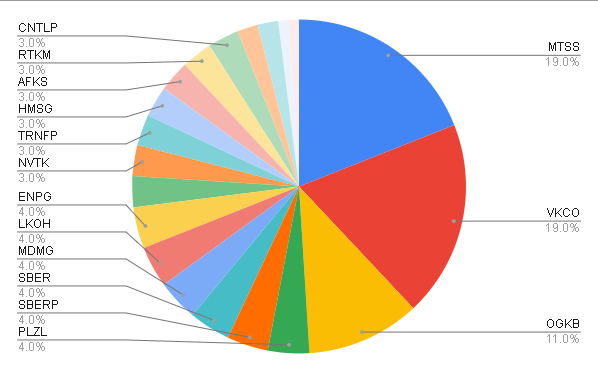

Всё дело в том, что это не обычная облигация, а так называемая «структурная облигация для квалифицированных инвесторов», выплаты по которой были привязаны к котировкам портфеля из пяти российских акций. Если к моменту погашения этой структурки хоть одна из данных акций торговалась ниже 85% от ее «стартовой» цены при выпуске структурного продукта – то ВТБ мог погасить облигации не по номиналу, а за вычетом этой просадки по конкретной акции. Ну а так как в портфель референсных акций были дальновидно включены бумаги застройщика «Самолет», которые в итоге просели на 68% – вот банк и выплатил счастливым квалам меньше трети номинала…

Звучит мутно и непонятно? Друзья, так я ровно об этом и писал в разборе кейса структурок Citi-РЭШ-ВЭБ: именно в этом и заключается вся идея таких продуктов – сделать их максимально непонятными для покупателей, чтобы внутрь можно было до упора напихать скрытой маржи в карман эмитента. Раз так называемый «квалифицированный инвестор» в душе не разумеет, что он покупает и как это правильно оценивать – значит, его можно совершенно легально оставить без штанов! В этом смысле, недополученные несколько процентов годовых в кейсе с ВЭБ выглядят еще по божески: там, всё же, уважаемым людям продукт продавали; а с обычных массовых ноунейм-инвесторов можно и 68% вполне слупить.

Понятно, что рассматриваемый исход по структурным облигациям ВТБ с таким огромным убытком является экстремальным. Но то, что эти бумаги были уже при выпуске заведомо невыгодными для инвесторов – это очевидно даже при простой прикидке «на салфетке». Давайте посмотрим на паспорт этой структурки.

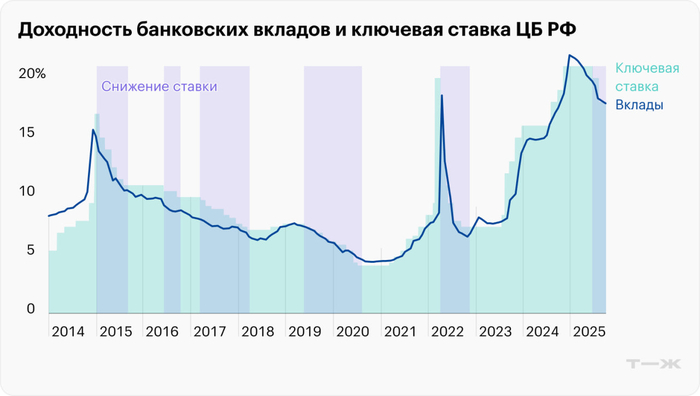

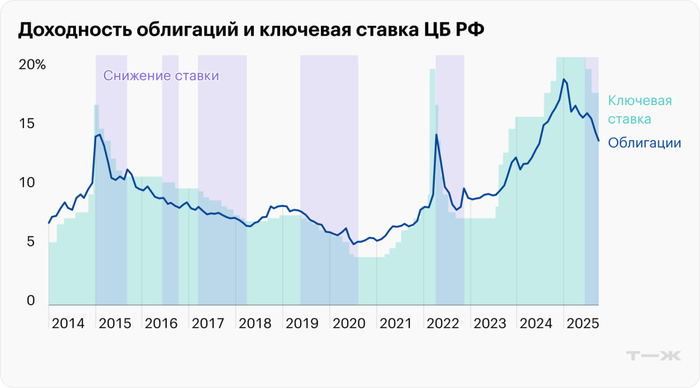

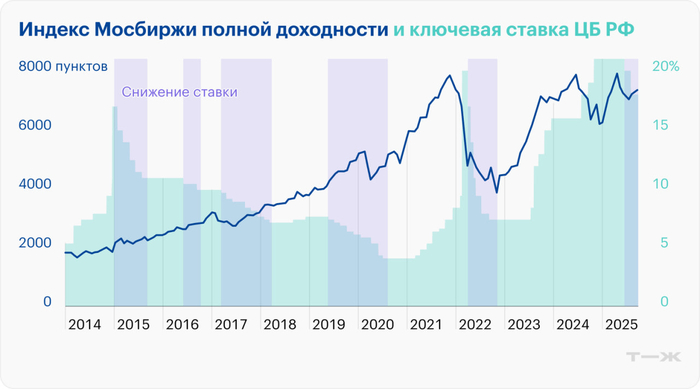

Облигация была выпущена 13.09.2023 на два года с купоном 15% годовых. В тот момент безрисковые государственные ОФЗ давали 13,8%. То есть, ВТБшная структурка обещала жалкие 1,2% годовых сверху, но при этом имела два адски невыгодных для инвесторов условия:

1. Если хоть одна из пяти акций в «референсном портфеле» упадет к моменту погашения более, чем на 15%, то эмитент гасит облигацию за вычетом этой «скидки» от номинала.

2. Если в дату любой из выплат квартального купона до момента погашения все пять акций одновременно торгуются на уровне выше их стартовых котировок при выпуске структурки (читай: если рынки на хаях и вероятность получить просадку на 15% хотя бы по одной из бумаг резко снизилась), то эмитент может досрочно загасить облигацию по номиналу – ну, потому что в этой ситуации уже не так приятно предвкушать, как заплатишь инвесторам меньше, чем они изначально вложили…

В чем смысл для инвестора брать такую бумагу – я, если честно, хз (только если ты вообще не разобрался, что конкретно ты покупаешь). Получаешь доходность на 1% выше ОФЗ (но это неточно, бумага может и досрочно погаситься), а взамен принимаешь на себя риски того, что тебе вернут обратно в три раза меньше вложенного. Как думаете, насколько велика вероятность, что хотя бы одна (!) из пяти высоковолатильных российских акций на горизонте двух лет упадет более чем на 15%? Ну вот да, в этом и весь смысл.

Итоговые выводы по структуркам для ошкурки:

🐌 Никогда не трогайте структурные продукты даже трехметровой палкой – они созданы специально для того, чтобы неочевидным образом раздеть вас до трусов. Особенно быстро бегите от тех структурок, которые вам кто-то настойчиво предлагает купить («личный инвестиционный менеджер из банка», вот эти все ребята). Если вы не являетесь профессиональным трейдером опционов с глубоким знанием матчасти, то в 99,9% случаев предлагаемый вам продукт будет очень сильно невыгодным для вас.

🐌 Если вы в каком-нибудь скринере или приложении брокера видите настолько лакомую возможность (типа доходности под 108% годовых), что она выглядит «слишком хорошей, чтобы быть правдой» – то, скорее всего, это и есть неправда. (Этот тезис мы еще в посте про бескупонные облигации Сбера разбирали.)

🐌 Есть интуитивное ощущение, что Банку России как регулятору следовало бы приложить чуть больше усилий, чтобы обычные (не сильно прошаренные в финансах, хоть и носящие с гордостью шильдик «квалифицированный») инвесторы не путали между собой разные виды облигаций. Потому что в паспорте структурки от ВТБ честно написано «в базовом сценарии вы получите доходность 1,75% годовых, а в худшем – потеряете две трети». Но когда казуальный инвестор заходит в какой-нибудь скринер и видит там «облигация от эмитента с надежностью ААА, доходность 108% годовых, гарантированное погашение через неделю за 100% от номинала» – то тут большинству даже в голову не придет какие-то еще «паспорта продукта» искать…

Если сам эмитент при выпуске бумаги признается, что в базовом сценарии она принесет инвесторам всего 1,75% годовых (при ставке ОФЗ 13,8%) – то это как бы намекает, что примерно 12% в год эмитент будет в среднем просто класть себе в карман, так?

Если пост был для вас полезным, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные ответы на вопросы про финансы.

UPD:

Вчера я почему-то в тексте написал, что в сентябре 2023-го государственные двухлетние ОФЗ давали доходность 13,8% годовых, а по факту было 11,8%. Получается, в момент выпуска структурные облигации с купоном 15% "обещали" доходность на 3,2% выше ОФЗ (этого всё равно было однозначно недостаточно, чтобы скомпенсировать риск потери ~70% вложенного).