Облигации Уральская сталь 001Р-06 (фикс) и 001Р-07 (флоатер). Риски все выше

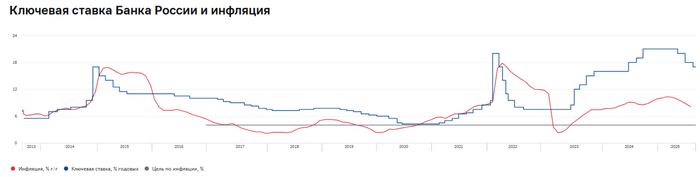

На рынке долга наблюдается тренд на рост доходности облигаций, вызванный неопределенностью относительно динамики снижения ключевой ставки. В этих условиях новые выпуски размещаются с более привлекательными условиями. Правда уровень риска - не становится меньше:

«Уральская Сталь» — крупный металлургический холдинг полного цикла, расположенный в Новотроицке, Оренбургская область, производящий чугун, широкий спектр сталей (включая уникальные мостовые, коррозионностойкие, криогенные) и литые изделия.

📍 Параметры выпуска Уральская сталь БО-001Р-06:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 20,00% годовых (YTM не выше 21,94% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: до 08 октября

• Дата размещения: 13 октября

Параметры выпуска Уральская сталь БО-001Р-07:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2 года

• Купон: КС+425 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: только для квалов

• Сбор заявок: до 08 октября

• Дата размещения: 13 октября

📍 Финансовые результаты МСФО за 6 месяцев 2025 года:

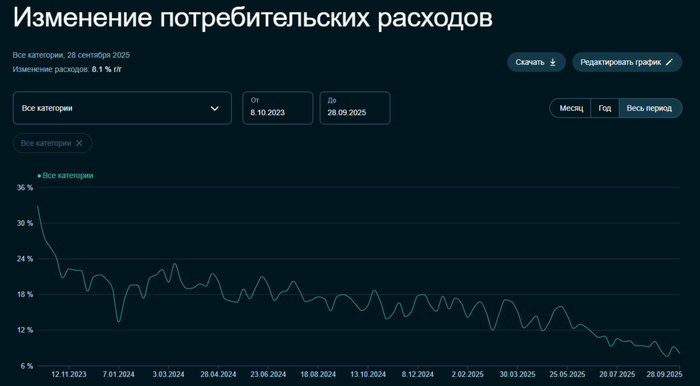

• Выручка: 57 979 млн руб. Отмечается значительное снижение выручки на 31,2% из-за укрепления рубля и ухудшения конъюнктуры рынка.

• EBITDА: 152 млн руб. Наблюдается катастрофическое падение операционной рентабельности.

• CAPEX: 4 736 млн руб. Инвестиции в основные средства сохраняются на высоком уровне.

• Долгосрочные обязательства: 55,2 млрд руб. (-3,8% г/г);

• Краткосрочные обязательства: 96,8 млрд руб. (-1,0% г/г);

• Соотношение Чистый Долг/EBITDA на уровне 5,4x (0,86х на конец 2023 года и 2,12х на конец первого полугодия 2024г.).

В феврале 2025 года АКРА понизило кредитный рейтинг компании до уровня A(RU), изменив прогноз на «Негативный». Это связано с высокой вероятностью сохранения средних уровней по долговой нагрузке и обслуживанию долга в 2025 году.

В обращении находятся три выпуска биржевых облигаций компании на 24 млрд рублей, выпуск биржевых бондов на 350 млн юаней и биржевой выпуск на $20 млн:

• Уральская Сталь БО 001Р-05 $RU000A10CLX3 Доходность — 20,48%. Купон: 18,50%. Текущая купонная доходность: 18,55% на 2 года 4 месяца, ежемесячно

Новый выпуск с фикс купоном привлекателен за счет повышенной доходности на старте, что создает потенциал для роста котировок. Покупать на долгосрок, я бы не рекомендовал.

📍 Похожие выпуски облигаций по уровню риска:

• Брусника 002Р-04 $RU000A10C8F3 (23,17%) А- на 2 года 9 месяцев

• ВУШ 001P-04 $RU000A10BS76 (21,34%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 $RU000A10B2D2 (24,89%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 $RU000A10B9Q9 (22,01%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R $RU000A10CB66 (26,01%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 $RU000A106UW3 (25,57%) А на 1 год 10 месяцев

• Уральская кузница оббП01 $RU000A10C6M3 (19,59%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 $RU000A106MW0 (22,36%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (20,44%) А- на 1 год 7 месяцев

Что по итогу: Риск в данной истории пропорционален потенциальной доходности. Эмитент предлагает высокую доходность для своего рейтинга, а дефицит подобных бумаг на рынке может обеспечить краткосрочный рост котировок после размещения.

Однако фундаментальные показатели компании ослабевают: растет долговая нагрузка, ухудшается операционная эффективность, так что выбор за Вами. Всех благодарю за внимание и поддержку постов.

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

'Не является инвестиционной рекомендацией