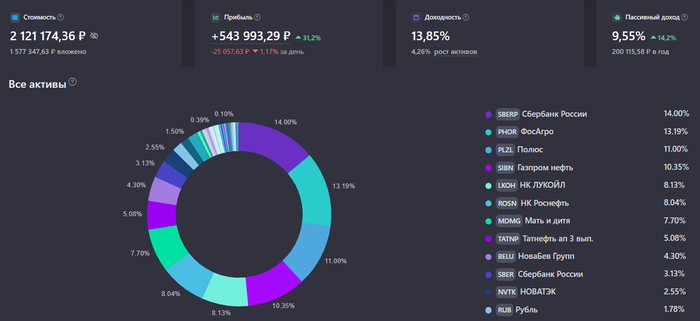

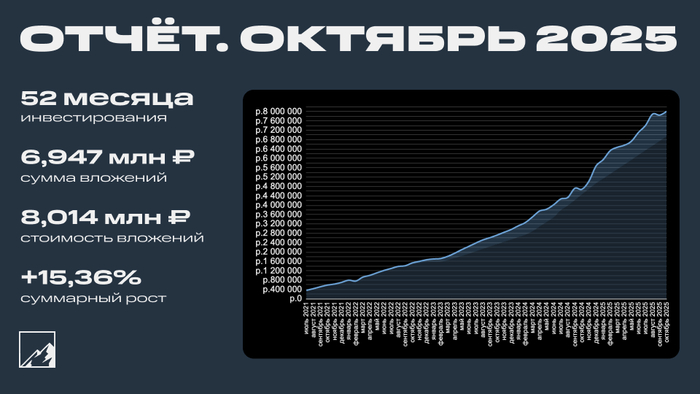

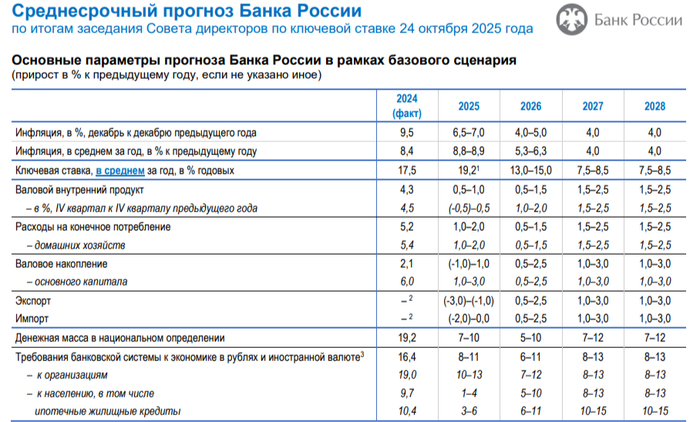

Мой портфель акций на 1 ноября 2025 года. Капитал 2,1 млн . Прибыль + 540 000 . Дальнейшие действия

Продолжаю делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации в нашем любимом казино. Позади 4 года. Сегодня смотрим актуальный состав портфеля акций, погнали!

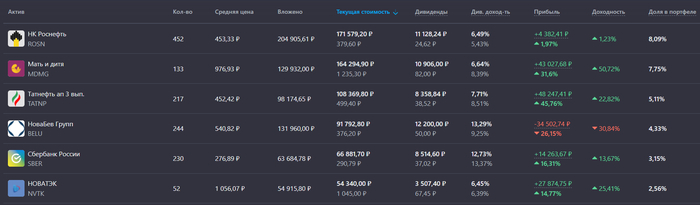

💼 Мой портфель

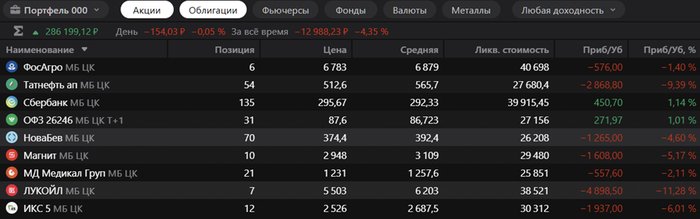

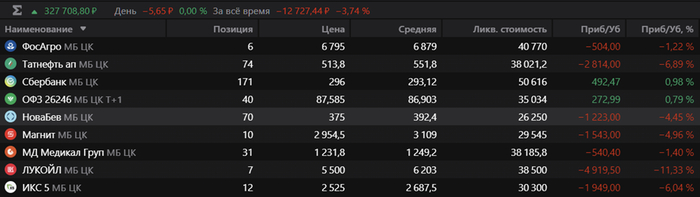

● Стоимость портфеля: 2 121 174 ₽

● Среднегодовая доходность: +13,85%

● Прибыль портфеля: +543 993 ₽

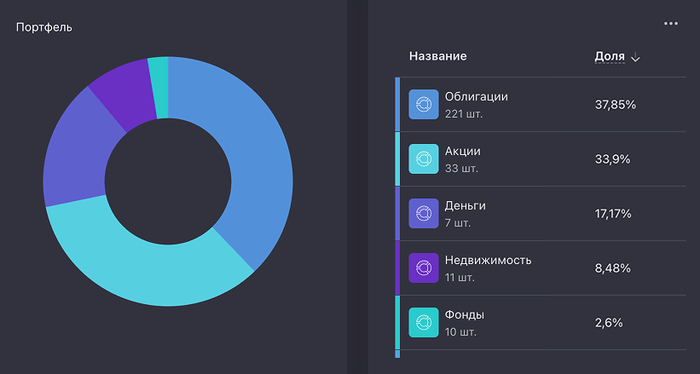

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного денежного потока, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

Еще больше интересного в моем телеграм-канале. Подписывайтесь, чтобы не потеряться, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

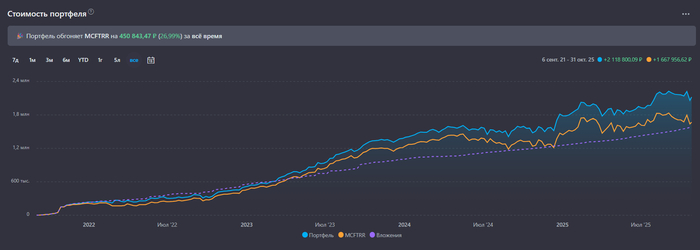

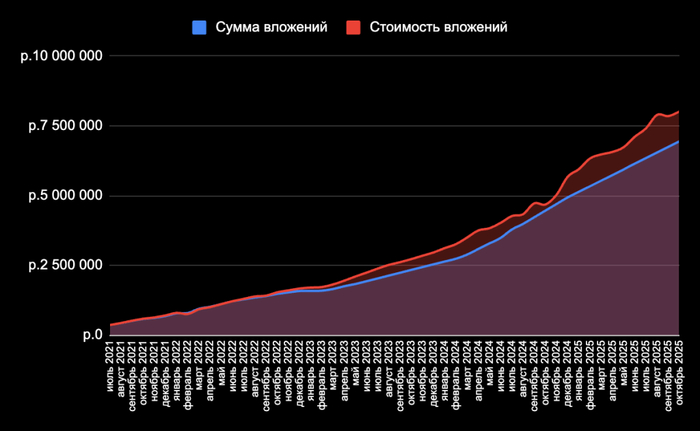

🥊 Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 450 843 ₽ или +27%. В какой-то момент мой портфель оторвался от индекса и эта тенденция сохраняется.

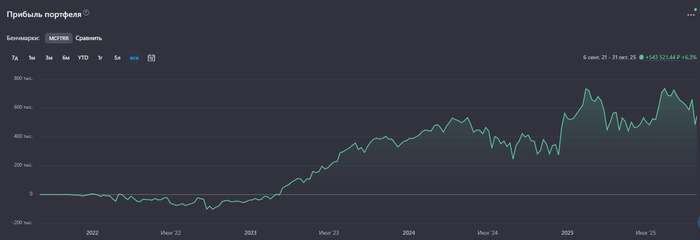

📈 Прибыль портфеля

Прибыль моего портфеля за все время моего инвестирования составляет 543 521 ₽. Сюда входят, как полученные дивиденды и купоны, так и бумажная прибыль, которую я не зафиксировал. Показатель постоянно пляшет из-за волатильных акций. С учетом дивидендов и пополнений прибыль на том же уровне по сравнению с предыдущим срезом. Но это меня волнует меньше всего. Почему? Писал вот тут.

Переходим к самому главному, к составу акций моего портфеля. Ваши предпочтения и интересы могут не совпадать с моими, и в принципе, это нормально.

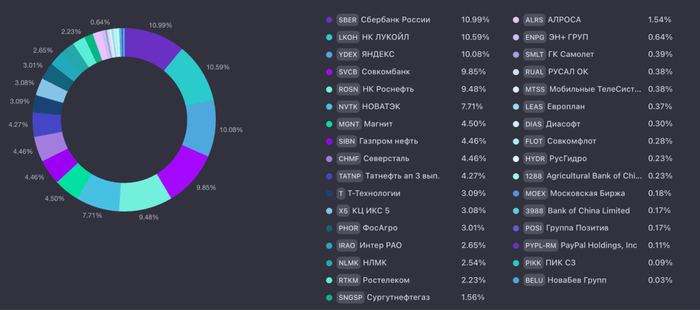

💰 Дивидендные акции по секторам

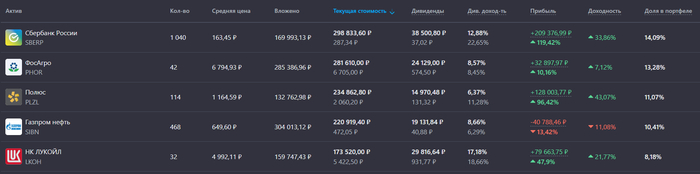

Нефть и газ

🛢️ Газпром нефть: 468 шт. (10,4% из 15%)

🛢️ Лукойл: 32 шт. (8,2% из 10%)

🛢️ Роснефть: 452 шт. (8,1% из 10%)

🛢️ Татнефть: 217 шт. (5,1% из 5%)

🏭 Новатэк: 52 шт. (2,6% из 5%)

Материалы

🚜 ФосАгро: 42 шт. (13,3% из 15%)

🌟 Полюс: 114 шт. (11% из 10%)

Финансы

🏦 Сбербанк: 1270 шт. (17,2% из 10%)

Здравоохранение

👩🍼 Мать и Дитя: 133 шт. (7,75% из 10%)

Товары повседневного спроса

🍷 НоваБев Групп: 244 шт. (4,3% из 10%)

🚜 Русагро: 88 шт. (0,47%)

Старался выкупать просевшие акции, благо таких дней было предостаточно, очень уж сильно инвесторы волнуются и все продают.

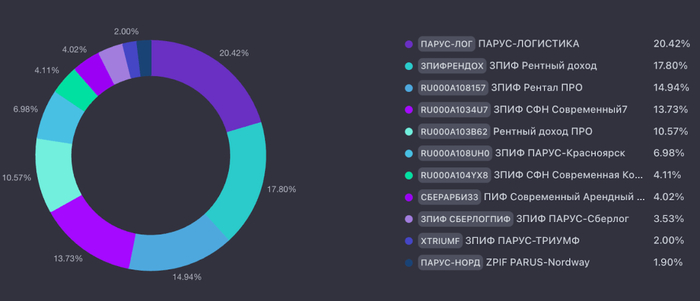

Облигации

Корпоративные и ОФЗ: 5,6%

Расчехлил свой портфель и показал его. Посмотреть можно здесь, зоопарк там приличный.)

Золото

🔅 ВИМ Золото: 12 423 шт. (1,51%)

🔅 БКС Золото: 2 257 шт. (1,32%)

❌ Заблокированное

Китай и Finex: 1,9%

Когда доля заблокированного станет меньше одного процента, перестану их учитывать, а там глядишь, может и разблокируют. Неохота фонды Finex продавать с дисконтом в 75% от цены (хотя мысленно я с ними попрощался).

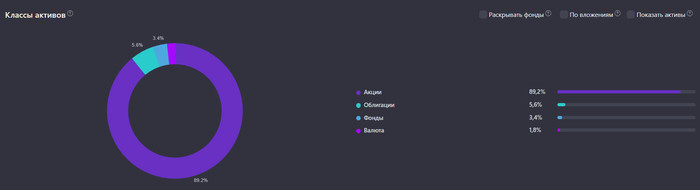

📈 Распределение по классам активов

● Акции: 89,2%

● Облигации: 5,6%

● Золото 2,83%

Постепенно привожу доли к целевым значением. Еще в мае был полностью в акциях. Приведение к целевым значениям только за счет выплат (купоны и дивиденды) и внешних поступлений. Ничего не продаю, не ребалансирую.

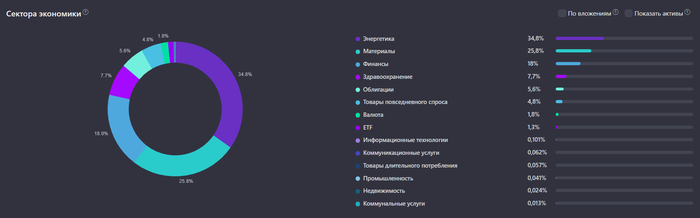

📈 Портфель по секторам

● Энергетика: 34,8%

● Материалы: 25,8%

● Финансы: 18%

● Здравоохранение: 7,7%

● Товары повседневного спроса: 4,8%

● Остальное: 8,9%

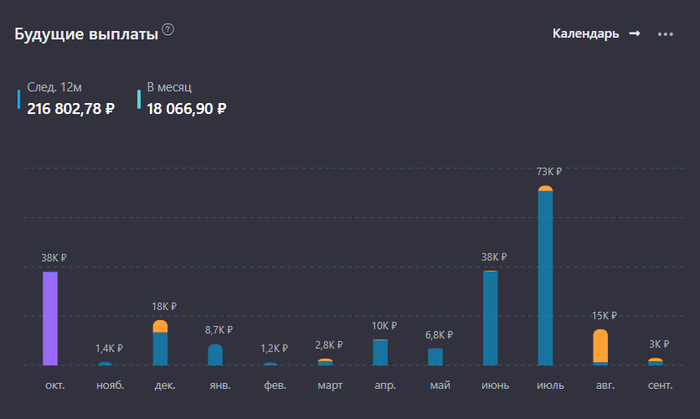

💰 Пассивный доход на ближайшие 12 месяцев

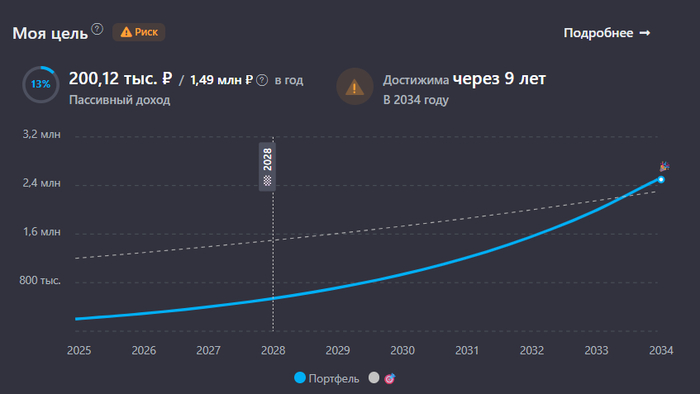

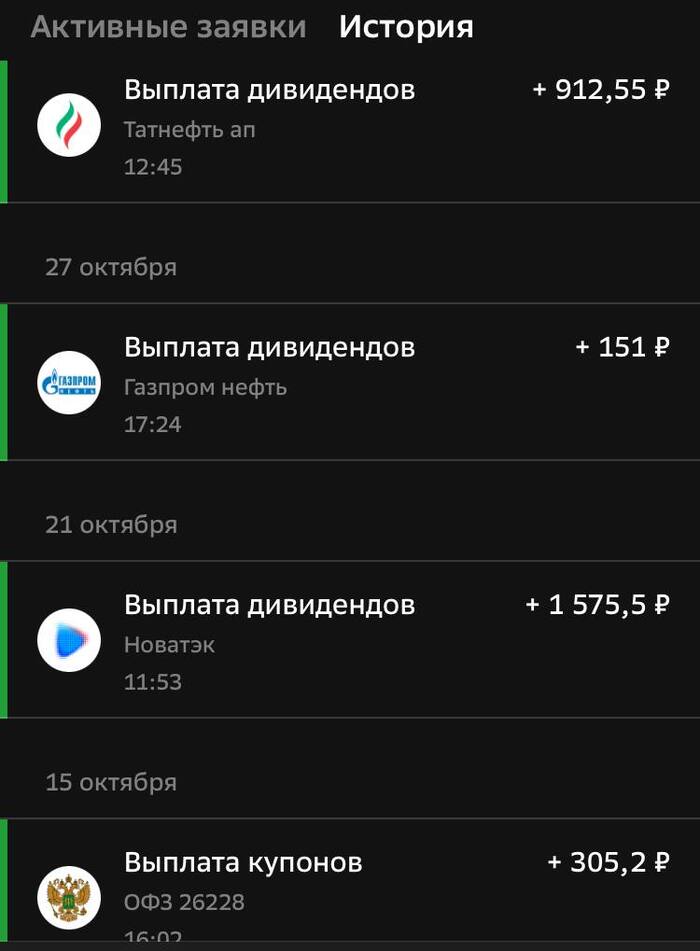

По прогнозам на следующие 12 месяцев мой портфель наполнится на общую сумму 200 115 ₽.

Выплаты на ближайшие 12 месяцев - это прогноз, в реальности может быть больше, а может и не быть, но держать, как ориентир, вполне приемлемо. В конце года посчитаю, сколько получилось за 2025 год, прогноз был 216 000 ₽, на данный момент вышло 110 154 ₽, подробно про пассивный доход за 9 месяцев 2025 года.

Прогнозу от сервиса учета инвестиций, данному в начале года, сбыться не суждено. С таким рынком тут бы прошлый год переехать. В общем, посмотрим.

🎯 Моя цель

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами и купонами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2034 году.

Стратегия прежняя – инвестировать в хорошие активы и не поехать кукухой в нашем казино. Она мне помогает не сбиваться с пути, не обращать внимания на истерики и колебания рынка и двигаться к намеченной цели, к созданию капитала, с которым по жизни будет легче двигаться. Также поделился обстоятельным текстом про то, зачем нам нужны акции и их дивиденды, приятного чтения!

А вы, дивидендные террористы, инвестируете в акции? Тяжело, когда покупаешь, а они еще сильнее падают, но никто не обещал, что на рынке вы заработаете очень быстро. Деньги от жадных и нервных перетекают к терпеливым.

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.