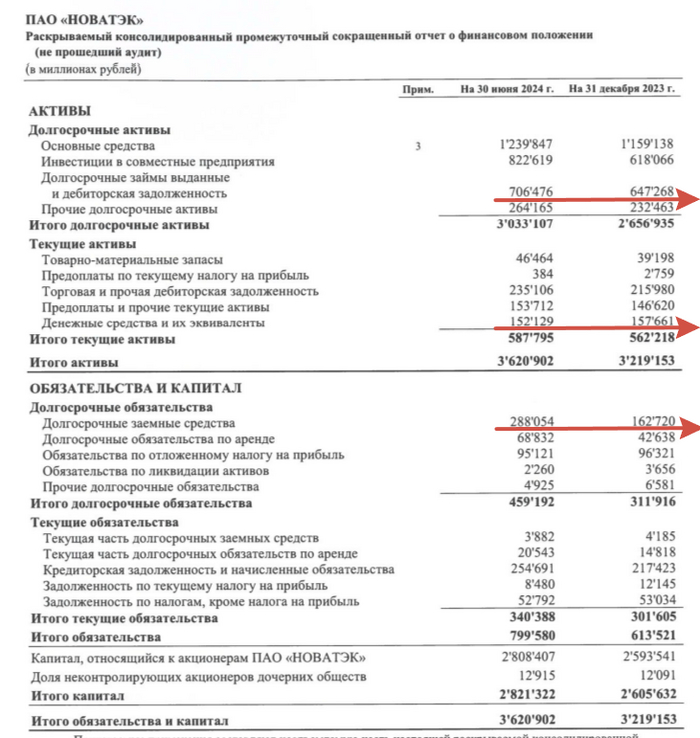

Совкомфлот отчитался за IIIкв. 2024г. — фин. показатели ожидаемо ухудшились. Надежда на ослабление рубля, кубышку и взлёт ставок на фрахт

СКФ опубликовал фин. результаты по МСФО за 9 месяцев и III кв. 2024 г. Компания продолжила своё падение в III кв. (SDN List влияет на заработки, а ₽ немного окреп в III кв.), да и сезонность бизнеса к этому подводила (I и IV кв. всегда сильнее финансово, т.к. цены на фрахт повышаются из-за использования ледоколов), но в 4 кв. эмитент может воспрянуть. Давайте приступим к изучению отчёта:

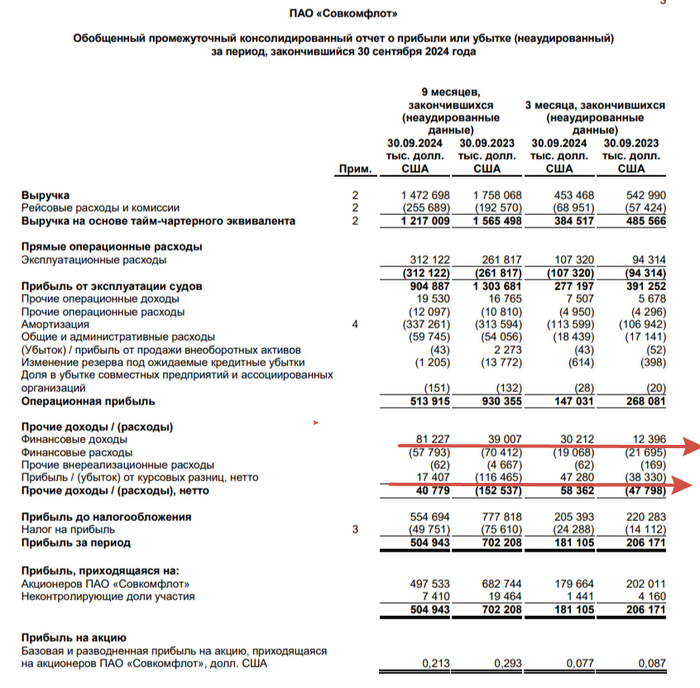

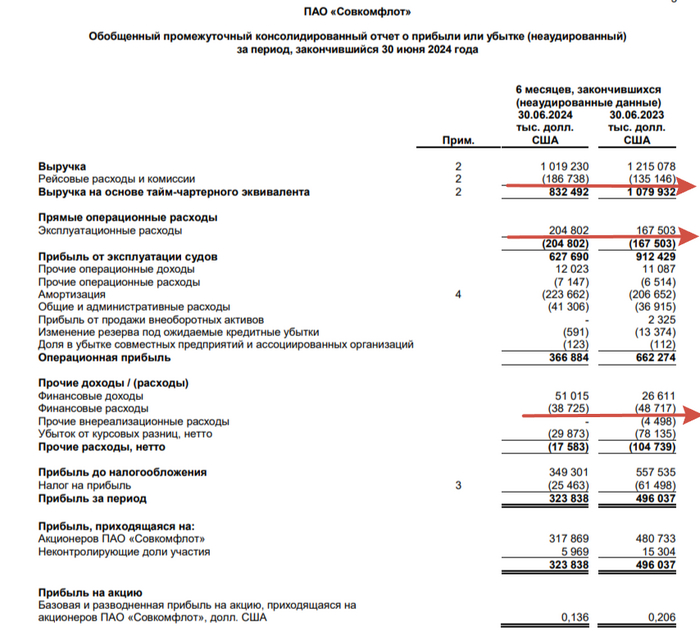

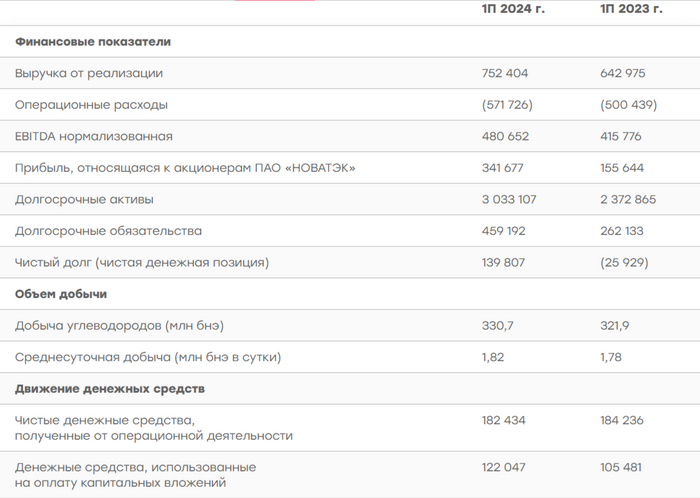

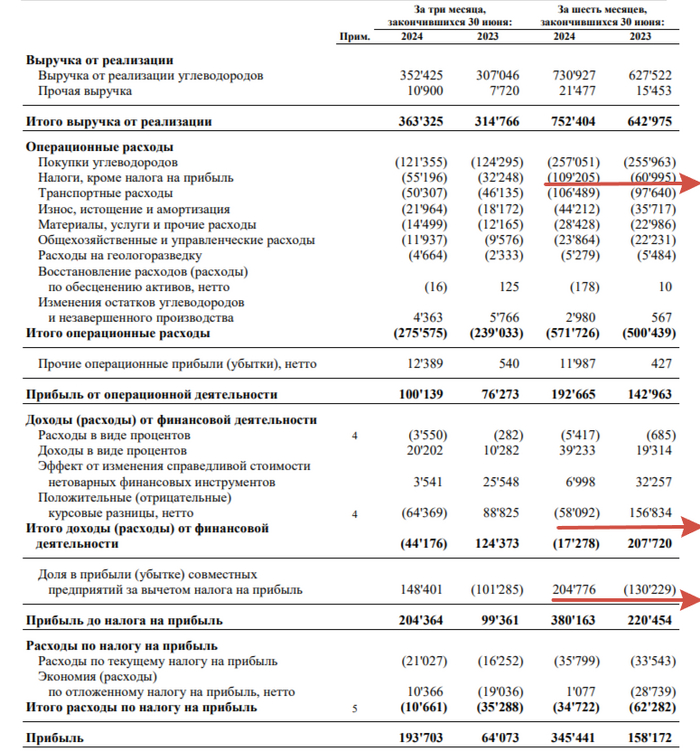

🚤 Выручка: 9 м. 1,472$ млрд (-16,2% г/г), III кв. 453,5$ млн (-16,5% г/г)

🚤 EBITDA: 9 м. 851$ млн (-31,5% г/г), III кв. 260$ млн (-30,7% г/г)

🚤 Чистая прибыль: 9 м. 505$ млн (-28,1% г/г), III кв. 181,1$ млн (-12,2% г/г)

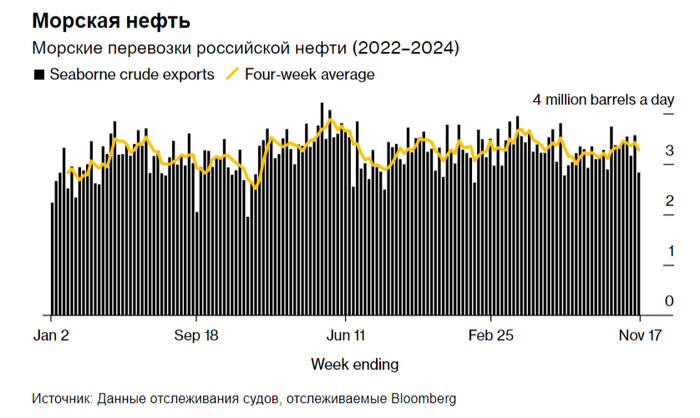

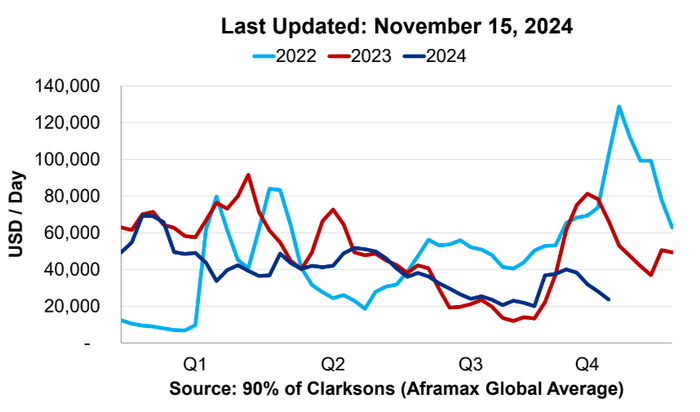

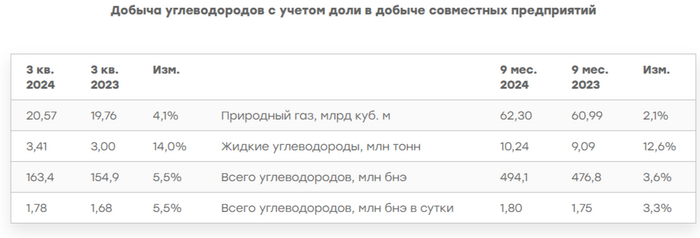

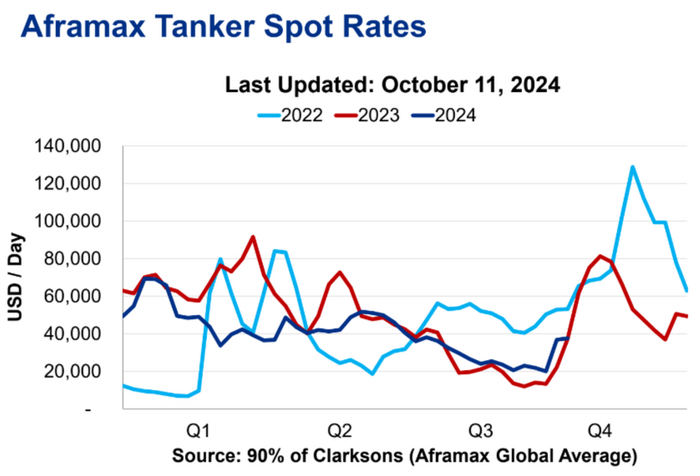

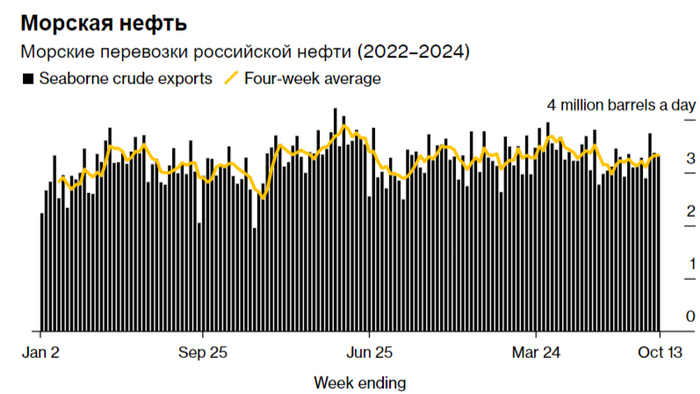

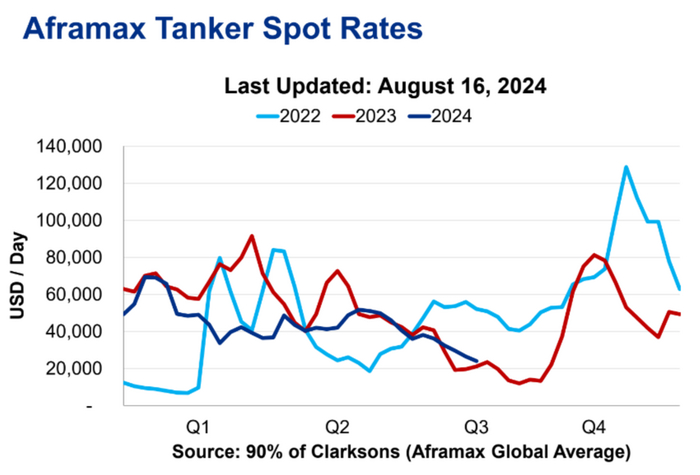

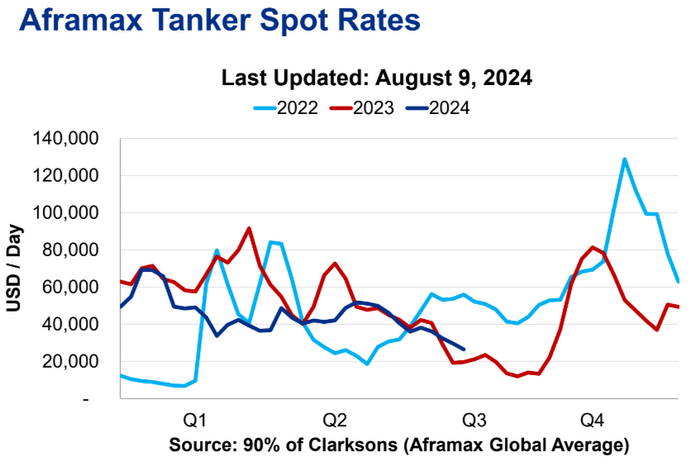

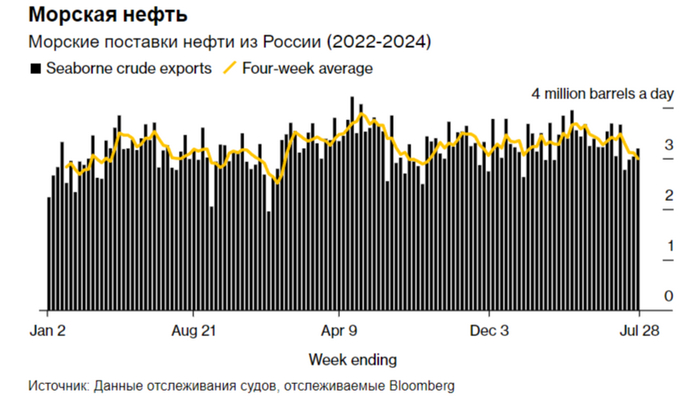

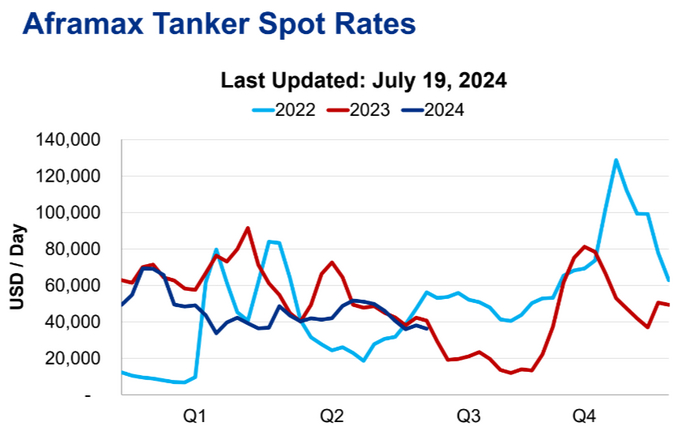

⚓️ Операционных результатов компания не предоставляет, но есть несколько фактов. Мировые цены на Aframaх по состоянию на 15 ноября опустились ниже 30$ тыс. в сутки (СКФ возит российскую нефть на 30-40% дороже мировых цен из-за своей флотилии), цена ниже, чем в 2023 г., но выше, чем во II кв 2024 г. РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. (в июне добыча должна была составить 8,979 млн б/с), в октябре РФ добыла нефти выше целевого показателя ОПЕК+ — 9,01 млн б/с, в последующие месяцы будет компенсация за ранее превышенные квоты, но основное сокращение уже прошло (поставки должны нормализоваться, хотя сейчас они на минимумах с сентября из-за завершения плановых работ на НПЗ). Средний курс $ за IV кв. +97₽ (III кв. — +89₽), бизнес СКФ $.

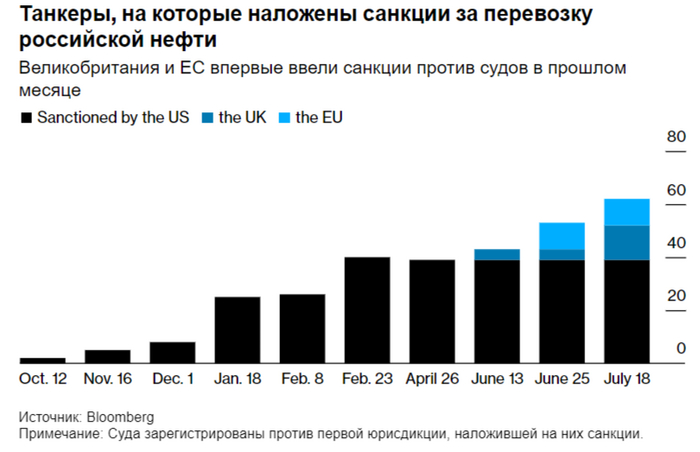

⚓️ Судя по выручке и прогнозам инвестдомов (показатели были ниже), компании удалось частично обойти санкции, это подтверждает и Bloomberg. Но всё же санкции влияют на статьи: рейсовые расходы — 255,7$ млн (+32,8% г/г), эксплуатационные — 312,1$ млн (+19,2% г/г), как итог прибыль от эксплуатации судов снизилась до 904,9$ млн (-30,6% г/г). Остальные расходы остались почти на уровне, но это не помешало опер. прибыли катастрофически просесть — 513,9₽ млн (-44,8% г/г).

⚓️ ЧП снизилась на меньший % из-за финансовых расходов/доходов — 23,4$ млн (в прошлом году -31,4$ млн, III кв. рекордный — 11,1$ млн), долги валютные, поэтому % низкие, а депозиты, наоборот, ₽ и при таком ключе заработки весомые. Из-за ослабления ₽ курсовые разницы принесли 17,4$ млн (в прошлом году убыток -116,5$ млн). Скоррект. ЧП — 43,3₽ млрд (-33,6% г/г) является див. базой для выплаты, получается 9,2₽ за 9 м. на акцию в виде дивиденда (50% от скоррект. ЧП по МСФО).

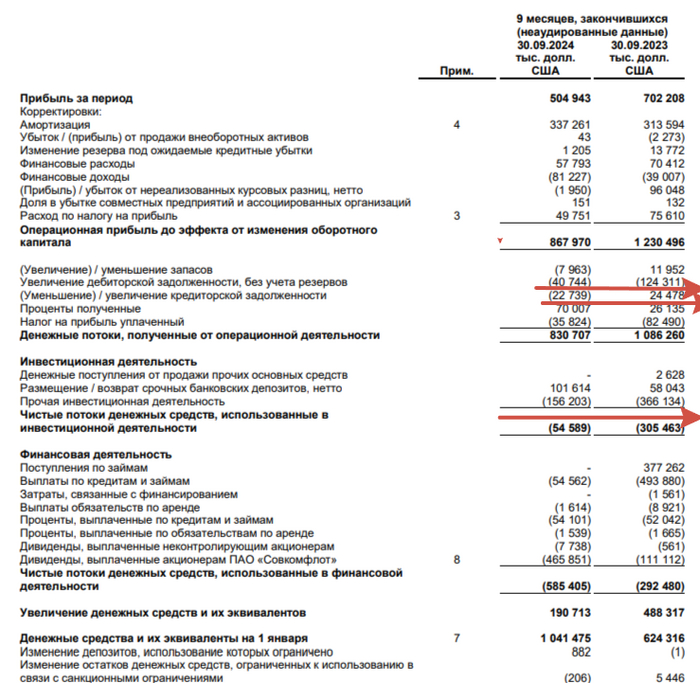

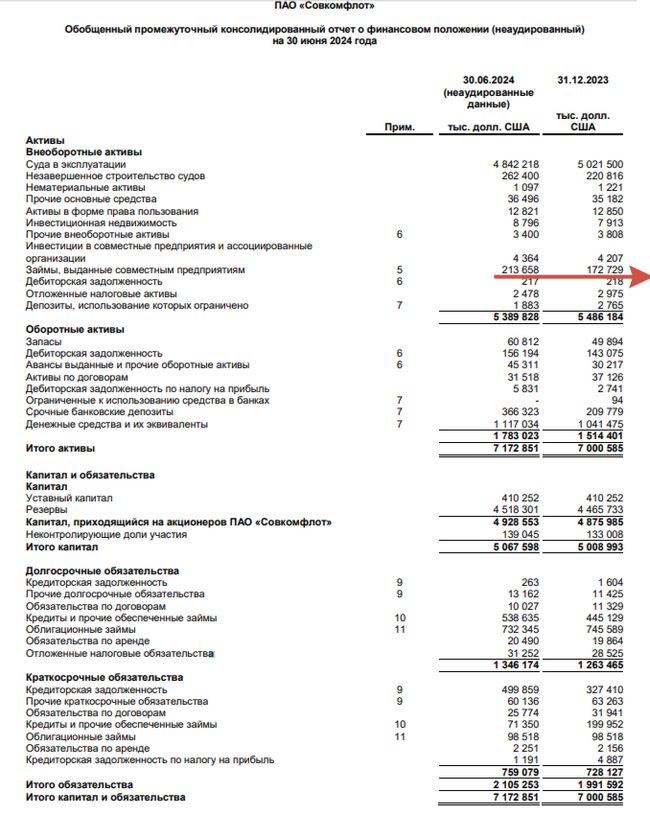

⚓️ Компания снизила свою денежную позицию до 1,348$ млрд (во II кв. было 1,48$ млрд) из-за выплаты дивидендов. Долг эмитента сейчас составляет 1,46$ млрд (на конец 2023 г. было 1,51$ млрд). Кубышка приносит значимую прибыль из-за ₽ вкладов.

⚓️ OCF снизился до 830,7$ млн (-23,5% г/г) из-за EBITDA и изменения в оборотном капитале (в III кв. дебиторка увеличилась на 27$ млн, а расчёт с поставщиками составил 88$ млн). Точно рассчитать FCF невозможно, компания урезала данные, но если исходить от имеющихся цифр (CAPEX значительно урезали — 156,2$ млн, -57,3% г/г), то он составляет 674,5$ млн (-6,3% г/г), корректируем на средний курс и получаем 61,6₽ млрд, порядка 25,9₽ на акцию (не забываем про гашение долга и пополнение депозитов, в общем-то деньги на дивиденды есть, их даже хватит, чтобы увеличить payout).

📌 Есть надежда, что компания прошла спад и в 4 кв. расправит крылья ($ по 100₽, цена фрахта выше, пиковое сокращение добычи нефти пройдено и ключ 21%). Но цена фрахта намного ниже, чем в прошлом году, и ЕС готовит новые санкции против теневого флота РФ (SDN List опаснее, эти санкции СКФ обойдёт). В этом году расчётный дивиденд будет в ~13₽, да это мало в сегодняшних реалиях, но с 2025 г. ждём ввода 2 танкеров ледового класса (будут возить СПГ для Арктик СПГ-2), ставку в +23% и девальвацию ₽, то год будет весьма интересным.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor