Сегодня в выпуске:

— Почему берут ипотеки по рыночной ставке?

— Победы Милея

— Внешняя торговля РФ

— Сбер в мировом рейтинге

Доброе утро, всем привет!

Ну что ж, с пятницей!

Начнём с главного.

Почему рыночные ставки по ипотеке пугают не всех?

Директор департамента Минфина РФ Алексей Яковлев на линии:

- Все-таки те, кто действительно нуждается в улучшении жилищных условий, но при этом не подпадает под те меры поддержки, которые на сегодняшний день действуют, они не должны бояться рыночной ипотеки даже по таким ставкам, которые есть сейчас

- Я сам в те годы (прим. админа: прошлый цикл высоких ставок в 2015) взял ипотеку по ставке порядка 15%, прошло полтора-два года... затем мне пришла смс от другого банка... предодобрили ипотечный кредит по ставке уже порядка 9%

- Большинство людей рефинансировали свои кредиты уже под те ставки, которые формировались и были более выгодными. Здесь поэтому фактор какой – если действительно нужно купить жилье, вы понимаете, что ставка высокая, но надо держать в уме, что она будет такая не всегда

Потому что понимают, что дальше будет либо больше, либо можно будет рефинансироваться.

************************

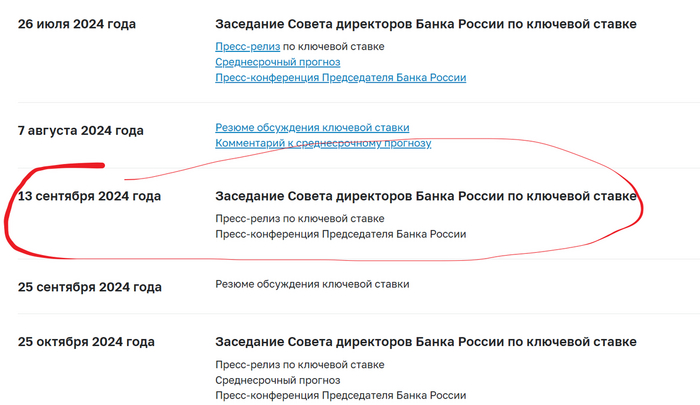

А сегодня 13 сентября. А значит сегодня в 13:30 МСК нам с вами объявят решение по нашей с вами ключевой ставке.

Размах желаний аналитиков как обычно - от и до. А мы с вами не Ванги. Нас устроит любой результат.

****************************

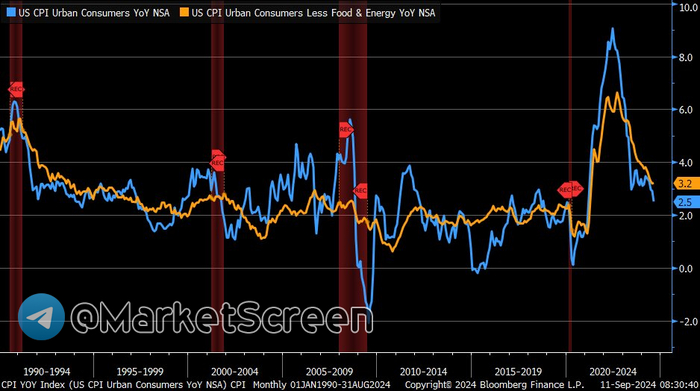

С мест сообщают о серьезно замедлении инфляции в США.

В августе 2024 она составила 2,5% год к году. Т.е. практически вышла на целевой уровень в 2%.

И тут же граждане напоминаю график «сравняшек» текущей ситуации с инфляционными данными 1966-1983 годов. Если всё пойдет так и дальше, а пока все идет один к одному, то скоро ожидается очередной виток повышенного роста цен. Даже, как пишут, инфляционный шторм в 2025 году.

Ну шторм ни шторм, а резкое снижение ставок в США и раздача денег в виде очередного QE несомненно могут привести к нечто подобному.

*************************************

Аргентина, дорогие друзья.

Далекая и многими любимая страна. У руля которой известный экономист-либертарианец Милей. В связи с нижеизложенным мне интересно, а какова реакция на подобное представителей нашего либерального крыла, которое постоянно ратовало за бабушек и хулила Империум за низкие пенсии. И решение всех проблем видело в раздаче денег пенсионерам.

Короче, гражданин Милей одержал очередную победу над своими «дегенератами» (да-да, именно так он их назвал). Законодатели нижней палаты не смогли преодолеть вето Милея, которое он наложил на тему повышения пенсий дедушкам и бабушкам.

Он сказал, что повышение, которое было призвано компенсировать заоблачную инфляцию, помешало бы ему ликвидировать хронический дефицит аргентинского бюджета. В итоге за отмену вето проголосовало 153 депутата против 87. А надо было сделать две трети. Не получилось.

“Сегодня 87 героев остановили финансовых дегенератов, которые пытались уничтожить профицит бюджета, над созданием которого аргентинцы так усердно трудились”, - заявил Милей.

По оценкам аналитиков, эта мера обошлась бы примерно в 0,45% ВВП по сравнению с профицитом бюджета в 1,1% ВВП, которого Милей добился в первой половине года благодаря мерам жесткой экономии.

Вот такой интересный казус.

****************************

А пока мы с вами следим за судьбами глобального мира, где-то в Индийском океане хереет одна маленькая райская страна.

Казалось бы, вот у тебя тонны белопесочных островов с пальмами и рифами, куча дорогих отелей и всего 400 тысяч юнитов в гражданстве. Острова постоянно посещают миллионы туристов, платящих миллионы денег. Что еще надо? Только лопаты, чтобы их грести. И мешки, куда их скидывать.

Если бы. Мальдивы в ближайшие недели собираются протестировать мировой рынок исламского финансирования на предмет «дайте денег», ибо иначе они могут стать первой страной, объявившей дефолт в сфере исламских денежных сношений.

Цена сукук, выпущенных правительством на сумму 500 млн $, за последний месяц упала до 70 центов за доллар в преддверии выплаты, которая должна состояться в октябре, ибо валютные резервы на исходе.

“Все задаются вопросом: станут ли Мальдивы первой страной, где будет объявлен дефолт по [суверенным] сукук”, - сказал Джошуа Лауд, старший портфельный менеджер по развивающимся рынкам в Danske Bank. “Учитывая, что этого никогда не происходило, я не думаю, что рынок в полной мере осознает последствия”.

Давайте немного теории. А то слова какие-то неизвестные.

Вы же в курсе, что в исламской действительности давать в долг под процент неможно. Но делать-то что-то надо. И вот придумали сукук. Это такая штука, которую многие называют исламской облигацией. Но это неверно. Даже в основе. Потому как облигация – это долг. А сукук – это доля в выделенных материальных активах или финансируемом проекте. И доходность её формируется за счёт прибыли от использования активов, услуг или деятельности проекта. По сукук выплачивается фиксированный доход. Он идет от той самой прибыли. А может быть применена и более хитрая схема. Мы определились выше, что сукук – это не долг, а доля. Т.е. владельцы сукук получают долю. Т.е. право собственности. С последующим выкупом обратно. И при этом они эту свою долю сдают в аренду обратно эмитенту сукук. Отрефлексировали?

Т.е. выплачивается не процент. А арендная плата. И всё. Все религиозные вопросы улажены.

Короче, Мохаммед Шафик, министр финансов Мальдив, заявил на прошлой неделе, что правительство может произвести октябрьский платеж в размере около $25 млн. Но в июле чистые валютные резервы упали ниже 50 млн долларов, поскольку правительство также пыталось удержать привязку руфия к доллару США. Валовые резервы упали до 400 млн долларов по сравнению с примерно 500 млн долларов в мае. А всего у них вроде сукуков на 860 млрд $. Основные «кредиторы» – Индия и Китай.

Суверенное консультативное подразделение консалтинговой фирмы Alvarez & Marsal заявило, что “процесс реструктуризации суверенных сукук является непрозрачной и плохо изученной областью права”.

“Общий объем обслуживания внешнего долга увеличится до $557млн в 2025 году и превысит $1млрд в 2026 году. Сумма огромна для этой экономики”, - сказал в Fitch, которые в августе понизили рейтинг страны второй раз за два месяца.

Вот такие дела. Вроде туризм вернулся взад-назад, но страна сильно зависит от импорта, а глобальная инфляция и высокие расходы на стратегические инфраструктурные проекты привели к резкому росту ее долга.

А всё почему? Пляжи вроде у тебя есть. И пальмы. А отели все сетевые. Сами вы нифига не строите. И львиная доля профита идёт в ту самую сеть. И доят вас, пока уровень океана не подымется на критическую величину.

************************************

Хорошо, когда ты богатый.

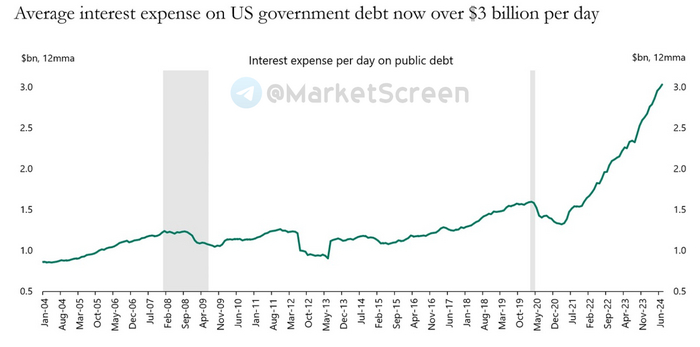

Последние данные Министерства финансов показывают, что правительство США в настоящее время выплачивает в среднем 3 миллиарда долларов процентных расходов в день, включая выходные.

Если ФРС снизит процентные ставки на 1% и вся кривая доходности снизится на 1%, то ежедневные процентные расходы сократятся с 3 миллиардов долларов в день до 2,5 миллиардов долларов в день.

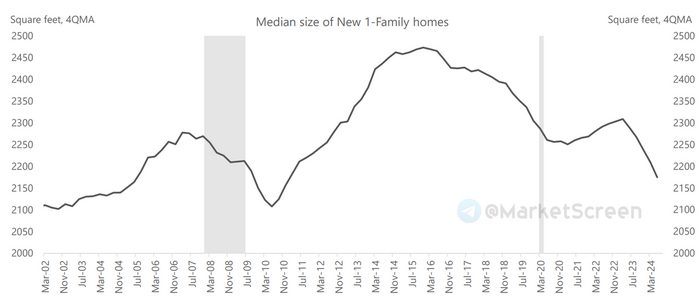

Медианный размер нового моносемейного дома в США составил порядка 2170 квадратных футов или 201 кв.м.

Отметим, что в данном показателе с 2016 года наблюдается понижающийся тренд с небольшим перерывом в 2021-22 гг.

Сдаётся нам, что повышенные ставки по ипотеке в последние пару лет сыграли тут свою небольшую роль.

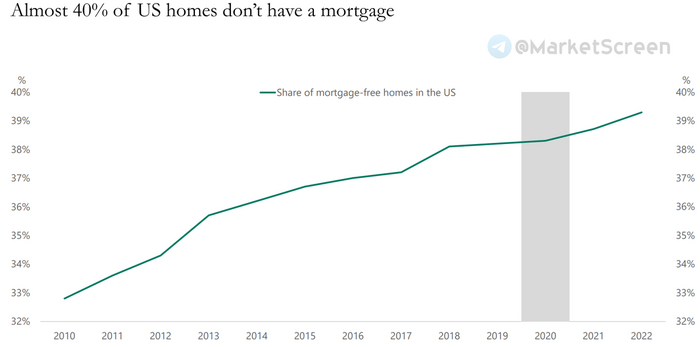

Интересно, но факт – почти 40% домов в США без ипотек. И это показатель стабильно растёт вот уже более 12 лет. В 2010 таковых было порядка 33%. А ведь мы привыкли, что там всё в кредит.

******************************

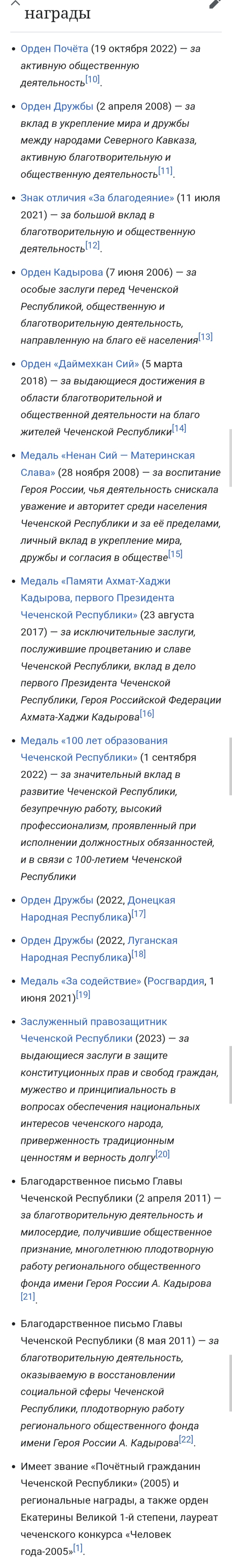

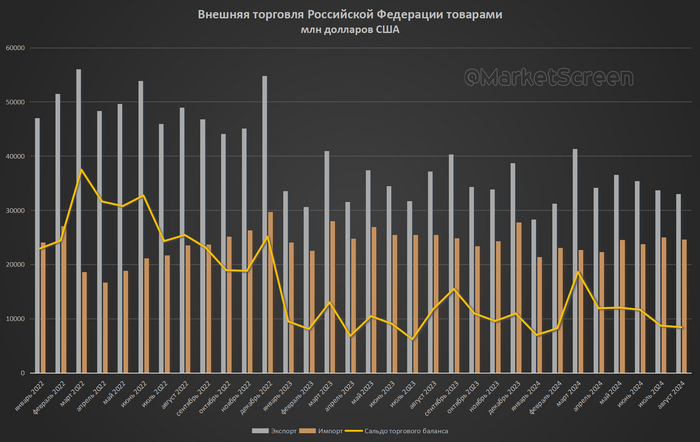

Внешняя торговля нашей с вами Федерации.

Товарами. В млн долларах США.

По последним данным Банка России выглядит так. Я взял сведения с 2022 по август 2024 (оценочное). По месяцам.

Получаем абсолютно стабильные 2023-2024 года. Я не вижу в этом году существенных провалов по импорту. Не вижу их и по экспорту. Летом сальдо припало слегка, но это не минимумы. Причина – падение экспорта.

*****************************

❗️ Золото обновило свой аллтаймхай

И стоит теперь 2542$. Я ничему не удивлён, ибо давно говорю, что путь ему на целевой аттрактор, который в настоящий момент равен 2811$.

Но в момент выхода на него цены, значения будут уже другие.

И категорически рекомендую мою статью Про золото и Банк нашей с вами Федерации. Там подробно и наглядно расписано, где конкретно наш ЦБ скупал золото.

А он неплох!

****************************

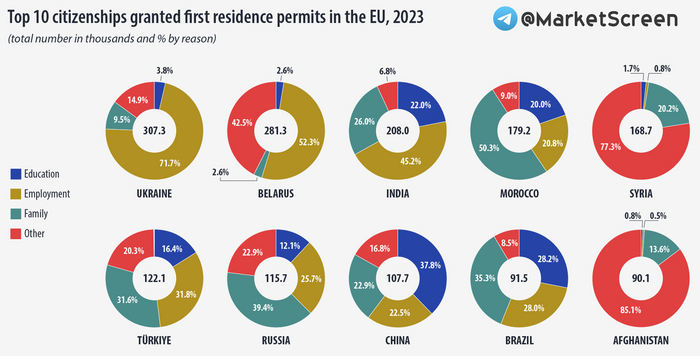

Более 3,7 млн релокантов впервые получили свой ВНЖ в Европе в 2023

Это на 4,7% больше, чем годом ранее. Главным основанием выступила занятость – 33,8% (1,3 млн) юнитов решили поработать в Европе. Вопрос – кем.

По семейным обстоятельствам пришлось уехать 986 453 (26,4%) человекам. А для получения образования – 534 558 или 14,3%.

Есть и «отхеры». Отхеры – это другое. Это защита, это пенсионеры. И т.п.

Никто не сомневался, что основным источником релокантов выступила прекрасная страна Украина. ЕС, кружевные трусики, все дела. 307,3 тысячи гарных хлопцев и дивчин. У них, кстати, самый большой процент «по работе» – 71,3. На втором месте белорусы. У них тоже работа, но и отхеров в избытке. Третье место за Индией.

Наша с вами Федерация порадовала Европу 115 тысячами граждан. Но тут больше семейное. Интересно, кто там на ком женится?

*****************************

А знали ли вы, что...

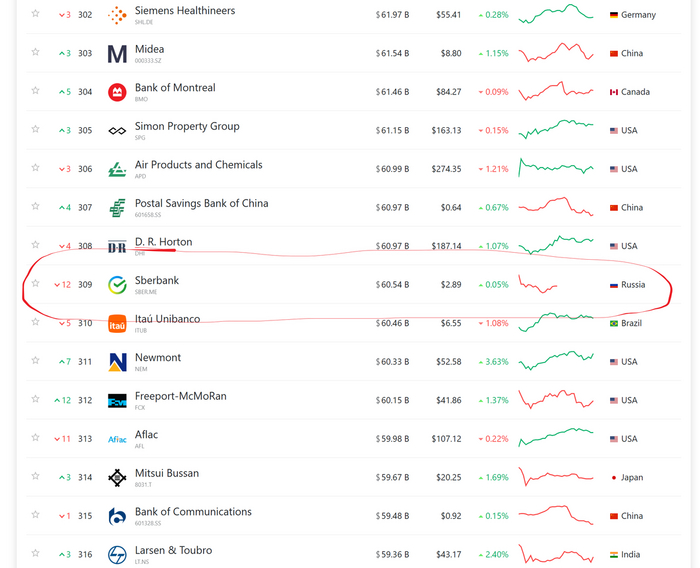

Крупнейшая по капитализации компания нашего с вами фондового рынка Сбербанк находится на 309 месте в мировом списке крупнейших по капитализации компаний.

Ну так сообщает сайт https://companiesmarketcap.com/

Пишут, что у Сбера 60,54 миллиарда долларов этой самой капитализации.

***********************

Камрады, не стесняемся, жамкаем кнопочку "₽ Поддержать". Проекту MarketScreen на пользу, и всем приятно.

Почитать всё раньше и больше можно на моём экономико-познавательном канале, где ад и Израиль — MarketScreen

Еще больше интересной и познавательной инфы я даю здесь: MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers