10 октября у меня очередная зарплата, поэтому пришло время проанализировать рынок и выбрать активы, в которые я вложу часть своих доходов.

Напомню, что я инвестирую почти 6 лет! Дважды в месяц (с ЗП и аванса) совершаю покупки и делюсь на канале результатами инвестиций.

На данный момент у меня образовались свободные 300 000р и в этой статье я расскажу, во что планирую их инвестировать.

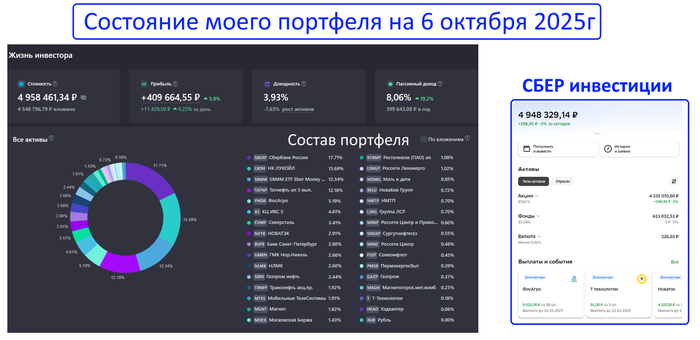

Мой портфель

Как обычно, честно и открыто показываю все данные по текущему состоянию моего инвестиционного портфеля (скрин из сервиса учёта инвестиций и приложения СБЕР инвестиции):

Несмотря на снижение нашего рынка (с начала 2025г индекс Мосбиржи упал почти на -10%), мой портфель в плюсе!

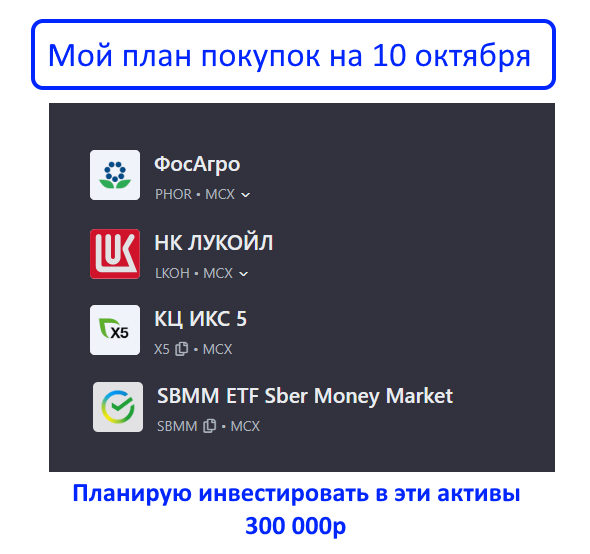

Во что я планирую инвестировать 10 октября?

Мой анализ рынка выявил 3 бумаги, которые в полной мере соответствуют критериям моей инвестиционной стратегии и представляют собой удачные точки для входа прямо сейчас.

Напомню, что я - дивидендный инвестор! Моя стратегия предполагает покупку акций с растущим долгосрочным трендом, без долгов и с щедрыми дивидендами, до выплаты которых несколько месяцев (т.е. я покупаю акции ДО выплаты дивидендов!).

В итоге, я планирую инвестировать в следующих эмитентов:

И часть денег вложу в фонд ликвидности SBMM

Почему я выбрал именно эти активы?

Я всегда объясняю свой выбор:

1) ФОСАГРО

Компания только что выплатила дивиденды, однако, покупка этой акции не будет противоречить моей стратегии "покупки ДО дивидендов", так как следующая выплата ожидается уже в декабре (около 2,5%). В итоге, акция имеет два драйвера роста: потенциал закрытия дивидендного гэпа + ожидание декабрьских дивидендов!

Сама компания прибыльна и без долгов. Данные за первое полугодие 2025г:

Выручка +23,6%

Чистая прибыль +41,1%

Свободный денежный поток удвоился.

Чистый долг сократился (с 325.4 млрд р до 245.7 млрд р, коэффициент долг/EBITDA снизился до комфортного уровня 1.25).

На фоне роста цен на удобрения на 27% акции ФосАгро с начала года показывают рост +5%, уверенно обгоняя общее падение рынка -9%. Компания имеет стабильный денежный поток и платит ежеквартальные дивиденды.

2) ЛУКОЙЛ

Это эталон стабильности для дивидендного инвестора, непрерывно выплачивающий дивиденды на протяжении 25 лет. Очередная выплата прогнозируется в декабре (около 6%). При этом за полгода бумаги подешевели на 18%, что создает привлекательную точку входа.

Компания остается одним из крупнейших и финансово устойчивых игроков фондового рынка РФ с прибыльным бизнесом и отрицательным чистым долгом. ЛУКОЙЛ традиционно входит в топ-10 бумаг портфелей инвесторов, и при улучшении ситуации на рынке именно эта акция может показать наилучший рост.

3) ИКС5

Это лидер российского ритейла с долей рынка 15%, демонстрирует серьезную ориентацию на дивиденды. После перерыва в выплатах компания вернула доверие инвесторов, совершив спецвыплату + выплатила промежуточные дивиденды. Суммарная доходность за год достигла почти 30%.

Это говорит о четком намерении менеджмента повышать инвестиционную привлекательность. Компания демонстрирует устойчивый рост и сильные фундаментальные показатели. В декабре ожидаются очередные дивиденды с доходностью 5,6%, а годовой прогноз дивидендной доходности на следующие 12 месяцев составляет 11%.

4) SBMM

Фонд даёт 17% годовых с ежедневным начислением и капитализацией процентов и возможностью в любой момент вывести деньги без потери накопленной прибыли. В этом фонде я коплю деньги на крупную покупку - машину.

Заключение

Сейчас, когда на рынке много рисков, я делаю ставку на качество и стабильные дивиденды, поэтому основа моего портфеля продолжает формироваться из классических голубых фишек с устойчивыми финансовыми показателями.

10 октября планирую инвестировать в три вышеперечисленные акции. Все они до конца текущего года принесут мне дивиденды, которые я реинвестирую обратно в рынок для запуска эффекта сложного процента. Так же часть денег я вложу в безрисковый фонд ликвидности.

Что бы не случилось, я продолжаю строго следовать своей стратегии, инвестировать и делиться результатами на канале!

Ещё больше полезной информации на моих других каналах:

ТЕЛЕГРАМ | ЮТУБ | РУТУБ | ВК - подписывайтесь!