Объём ФНБ в августе сократился. Снижение связано с коррекцией на фондовом рынке и инвестициями, вновь приобретены юаневые облигации

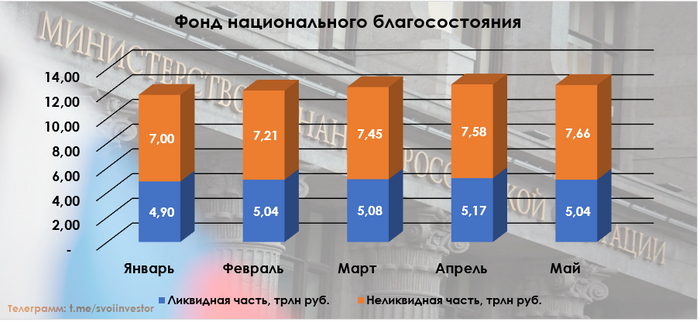

Минфин РФ опубликовал результаты размещения средств ФНБ за август 2024 г. По состоянию на 1 сентября 2024 г. объём ФНБ составил 12,16₽ трлн или 6,4% ВВП (в июле — 12,27₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 4,85₽ трлн или 2,4% ВВП (в июле — 4,66₽ трлн). Минфин в этом месяце незначительно нарастил свою инвестиционную деятельность, направив ~72,6₽ млрд (в июле — 70,2₽ млрд), из них ~32,7₽ млрд (2,75 млрд юаней) были потрачены на российские корпоративные облигации нормированные в юанях (месяцем ранее 3 млрд юаней). С учётом коррекции на фондовом рынке неликвидная часть продолжает проседать (-300₽ млрд м/м), тогда как рост цены на золото и восстановление юаня улучшили положение ликвидной части (+190₽ млрд м/м), как итог ФНБ сократился на ~110₽ млрд.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 690₽ млрд (в июле — 689,4₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов — 1,572₽ трлн (в июле — 1,534₽ трлн), 1,87$ млрд и 5,75¥ млрд (в июле — 3¥ млрд);

▪️ привилегированные акции кредитных организаций — 404₽ млрд (ВТБ, РСХБ, ГПБ);

▪️ на субординированных депозитах в Газпромбанке — 38,4₽ млрд;

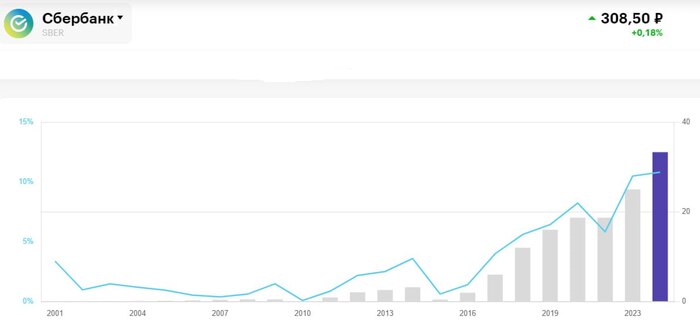

▪️ в обыкновенных акциях Сбербанка — 2,89₽ трлн (в июле — 3,27₽ трлн);

▪️ в обыкновенных акциях Аэрофлота — 112,9₽ млрд (в июле — 128,2₽ млрд);

▪️ в обыкновенных акциях ДОМ.РФ — 137₽ млрд;

▪️ в привилегированных акциях РЖД — 722,1₽ млрд;

▪️ в обыкновенные акции АО ГТЛК — 58,3₽ млрд;

▪️ в обыкновенные акции ВТБ — 109,2₽ млрд (в июле — 115₽ млрд);

▪️ в привилегированных акциях Атомэнергопром — 57,5₽ млрд.

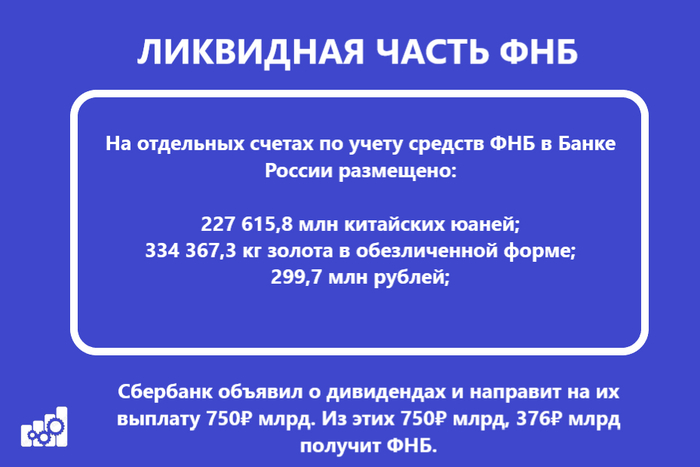

В августе 2024 г. в ФБ поступили доходы от размещения средств Фонда:

🔹ценные бумаги российских эмитентов, связанные с реализацией самоокупаемых инфраструктурных проектов — 4,7₽ млрд;

🔹дивиденды Сбербанк — 376₽ млрд;

🔹дивиденды ДОМ.РФ — 9₽ млрд;

🔹дивиденды РЖД — 6,5₽ млрд;

🔹 суборды ГПБ — 2,1₽ млрд;

🔹 % в ВЭБ.РФ — 293,1₽ млн;

🔹 купоны НЛК-Финанс — 243,1₽ млн;

🔹дивиденды прив. акций кредитных организаций — 218,4₽ млн.

Разбираемся с ликвидной/неликвидной частью ФНБ, изучаем дефицит бюджета.

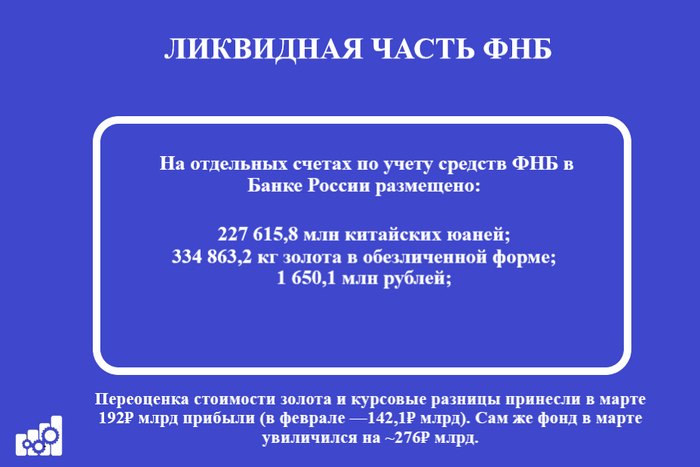

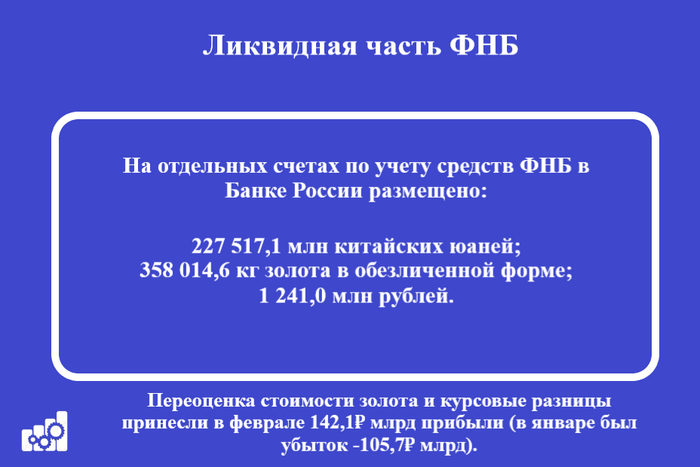

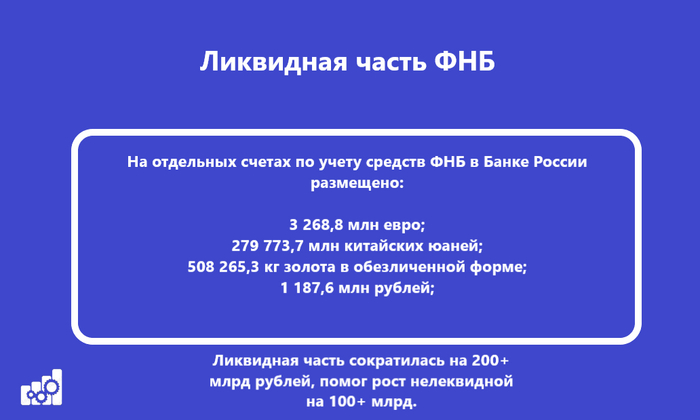

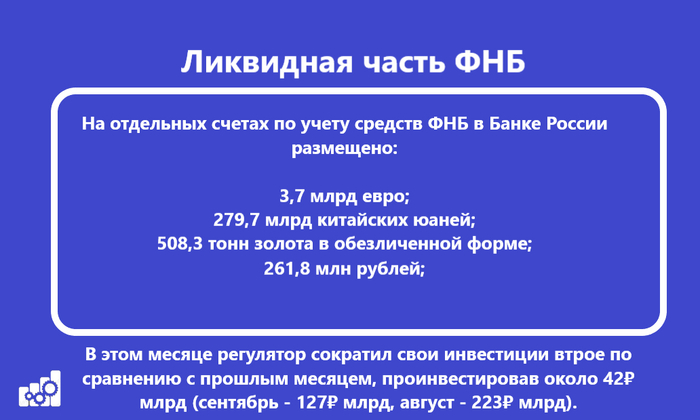

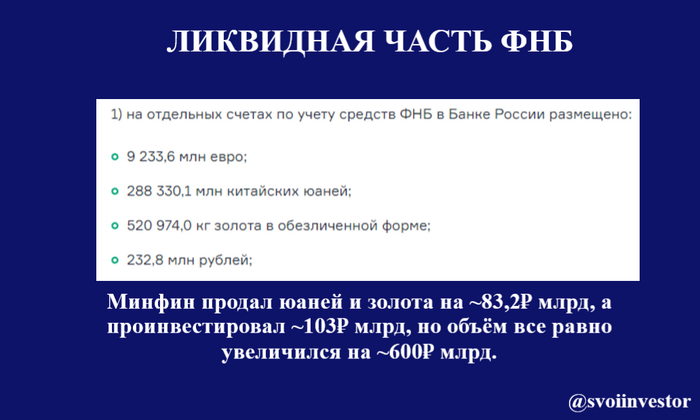

🔥 Ликвидная часть. Переоценка стоимости золота и курсовые разницы в августе приплюсовали 260,6₽ млрд (в июле 150,9₽ млрд). На инвестиции в этом месяце потратили 72,6₽ млрд, как вы понимаете, изъяли юани и золото из ликвидной части, но это не помешало ей отрасти на 190₽ млрд (основательно помогло золото). Ликвидная часть важна, потому что из неё финансируется дефицит бюджета (на сегодняшний день её положение шаткое, при таких инвестициях и финансировании бюджета её, может, хватит максимум на 2-2,5 года).

🔥 Неликвидная часть. Коррекция фондового рынка продолжилась в августе, акции Сбербанка, ВТБ и Аэрофлота значительно просели (-401,1₽ млрд). Но есть положительный момент, ФБ получил дивидендов/купонов/% в августе на 399₽ млрд.

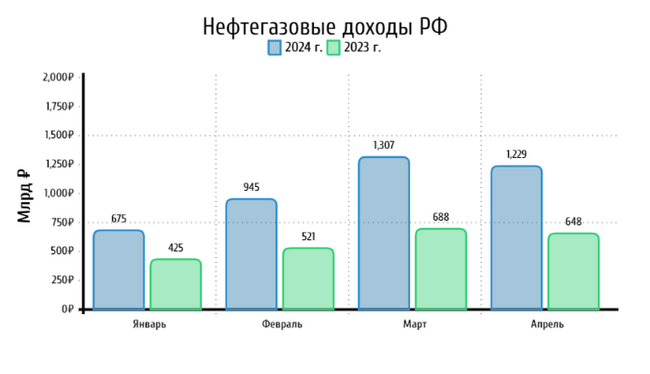

🔥 Дефицит бюджета. Напомню вам, что правительство пересмотрело оценку бюджетных доходов в этом году, теперь нефтегазовые доходы сокращены на 519₽ млрд (не учли сокращение объёма экспорта и добычи нефти, ННГД увеличили на 516₽ млрд), а расходы увеличились на 522₽ млрд. В сентябре продажа юаня/золота будет сокращена с учётом НГД и зеркалирования по инвестициям (продавать будут по 0,2₽ млрд в день, в августе продавали по 7,3₽ млрд). Использование средств ФНБ в целях финансирования дефицита ФБ в новом документе не изменилось (1,3₽ трлн), странно, как тогда будут восполнять дефицит (займы по ОФЗ тоже сокращены на 150₽ млрд и аукционы проходят сложно).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor