Купить акции Совкомбанка и надеяться на лучшее — или...

💭 Проанализируем причины кризиса и оценим перспективы восстановления банка...

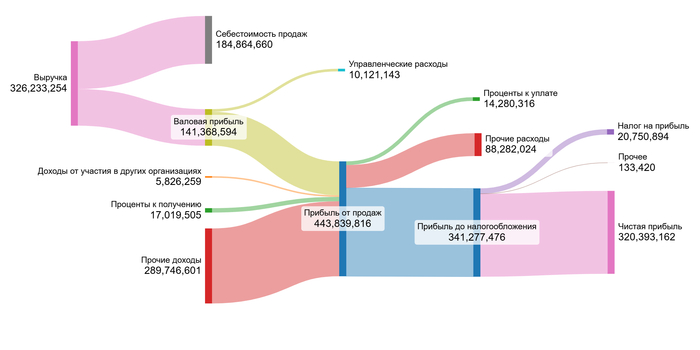

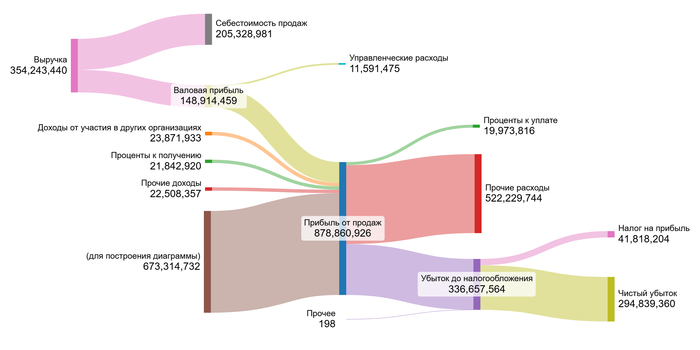

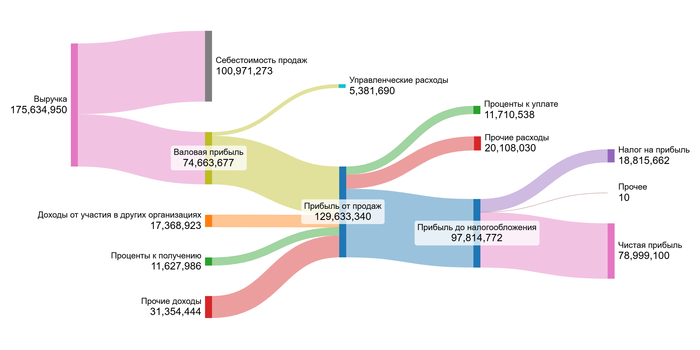

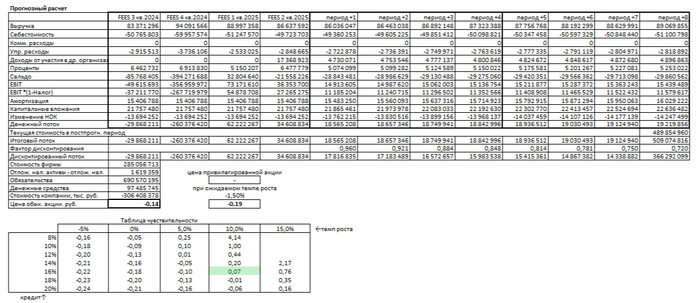

💰 Финансовая часть (2 кв 2025)

📊 Процентные доходы банка до формирования резервов снизились на 9,7% относительно аналогичного периода предыдущего года, тогда как комиссионные поступления увеличились на 13%, а страховые — на 22,2%. Однако чистая прибыль сократилась значительно сильнее — на 68,1%, а без учета прочих доходов и прибыли от переоценки финансовых инструментов оказалась отрицательной.

🧐 Показатель рентабельности находится на минимальном уровне, однако ситуация носит временный характер, и важно дождаться момента восстановления. Во втором квартале активы не уменьшились, что предотвратило возможность значительного увеличения резервов, как это было ранее.

🏦 Маржинальность банка начала улучшаться, причем увеличение обусловлено ростом доходности активов, а не сокращением затрат на привлечение ресурсов. Ожидается дальнейшее снижение стоимости пассивов, которое станет заметным уже в третьем–четвертом кварталах текущего года.

🤔 Основной причиной ухудшения результатов стал существенный скачок стоимости кредитного риска после низкого уровня резервирования в первом квартале. Это произошло вследствие быстрого роста объема просрочки по кредитам, особенно в розничном секторе, включая ипотеку и автокредитование. Наибольшее количество списаний приходится на потребительские займы и кредитные карты.

⚠️ Вторая категория корпоративных кредитов продолжает стремительно увеличиваться, что свидетельствует о возможности дальнейшего распространения проблем среди заемщиков-корпораций.

🔥 Следует подчеркнуть, что Совкомбанк эффективно реализует стратегию неорганического расширения посредством приобретения действующих компаний. Например, покупка Хоум Банка позволила укрепить позиции банка в сфере обслуживания физических лиц. Хоум Банк является лидером рынка POS-кредитования (предоставление кредитов покупателям непосредственно в торговых точках).

💸 Дивиденды

📛 Основная проблема с дивидендами заключается в показателях прибыли, и несмотря на ожидания улучшения ситуации в 2026 году, сохраняются опасения, что ухудшение качества активов негативно повлияет на финансовые результаты следующего года, потенциально оттягивая восстановление ключевых показателей на более длительный период.

🔵🔴 Совкомбанк планирует принять решение о выплате второй части дивидендов за 2024 год в начале четвёртого квартала 2025 года. Компания сообщила, что предпочитает выплату дивидендов обратному выкупу акций (байбэк). Однако банк готов вернуться к практике байбэка, если изменится рыночная ситуация.

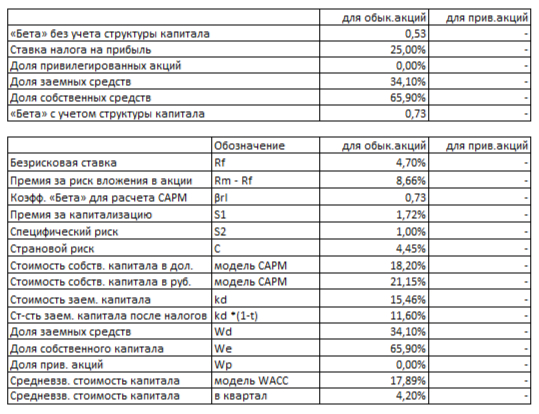

🫰 Оценка

🤷♂️ Ожидаемая прибыль в 2025 году может оказаться ещё ниже первоначальных осторожных прогнозов, хотя изначально они уже предполагали значительное отставание от целей руководства банка. Основная задача сейчас — пройти этот сложный этап без значительных убытков, чтобы воспользоваться последующим восстановлением.

🔀 Однако вне зависимости от сроков, в ближайшие два-три года можно ожидать нижний пик прибыли и постепенное приближение к отметке около 120 миллиардов рублей.

💪 Это делает оценку банка привлекательной.

📌 Итог

🤔 Наблюдается ухудшение качества кредитного портфеля. Хотя размер резервов второго квартала кажется значительным, подобный уровень заложен банком на весь 2025 год. Основной вопрос состоит в следующем: окажет ли негативное влияние ухудшение кредитной позиции в 2025 году на показатели банка в 2026-м, позволит ли это полноценно восстановить прежнюю динамику и капитализацию в 2026 году или потребуется перенести цели на вторую половину 2026 — начало 2027 годов. Рассмотрим обе альтернативы.

1️⃣ Первая версия предусматривает полное восстановление в 2026 году. Высокий потенциал роста сигнализирует о недооцененности акций рынком. Здесь возможны две интерпретации: либо рынок неверно оценивает ситуацию, либо достижение целевых значений займет больше времени, и потенциальная прибыль распределится на более длительную перспективу.

2️⃣ Второй более осмотрительный сценарий развития событий выглядит следующим образом: Умеренный годовой рост при большем увеличении в абсолютных цифрах до 2027 года представляется более надежным вариантом. Лучше ориентироваться именно на такую стратегию.

🎯 ИнвестВзгляд: Потенциал для роста котировок имеется, но будет пересмотр по итогам всего 2025 года.

📊 Фундаментальный анализ: ✅ Покупать - банк временно испытывает сложности, вызванные высоким уровнем риска кредитования и уменьшением чистого дохода. Однако фундаментальные основы позволяют рассчитывать на возвращение к стабильному росту прибыли в ближайшей перспективе.

💣 Риски: ⛈️ Высокие - компания сталкивается с серьёзными внутренними проблемами, такими как резкое падение чистой прибыли и значительный рост просрочек по кредитам, особенно в сегментах розничных клиентов и корпораций. Общая картина характеризуется высокой зависимостью от экономических колебаний.

✅ Привлекательные зоны для покупки: 12,2р / 11,8р

💯 Ответ на поставленный вопрос: Купить акции Совкомбанка и ждать лучшего исхода — разумно лишь при готовности инвестора принять высокие риски и долгосрочную стратегию. Или... спокойнее купить акции того же зеленого банка.

🤷♂️ Данный обзор не является индивидуальной инвестиционной рекомендацией. Инвестиции сопряжены с рисками, а фундамент инвестиций — самостоятельность мышления и здоровое недоверие!

⏰ Благодарим Вас за поддержку! Следующий материал уже в работе...

$SVCB #SVCB #Совкомбанк #Инвестиции #Акции #Анализ #Дивиденды #Банк #Банки #Аналитика #Экономика