Какие эмитенты чаще всего выходят на долговой рынок? Лизинговые компании, застройщики, промышленные компании и банки.

Выбор эмитентов среди строительных компаний большой. Решил посмотреть облигации застройщиков: все с постоянным купоном.

Для каждой компании указал самый интересный выпуск с точки зрения доходности и величины купона. Доходность указана без учета налога с учетом реинвестирования купонов.

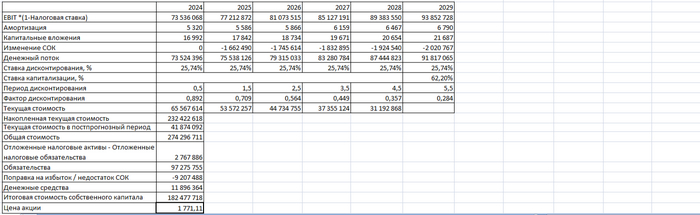

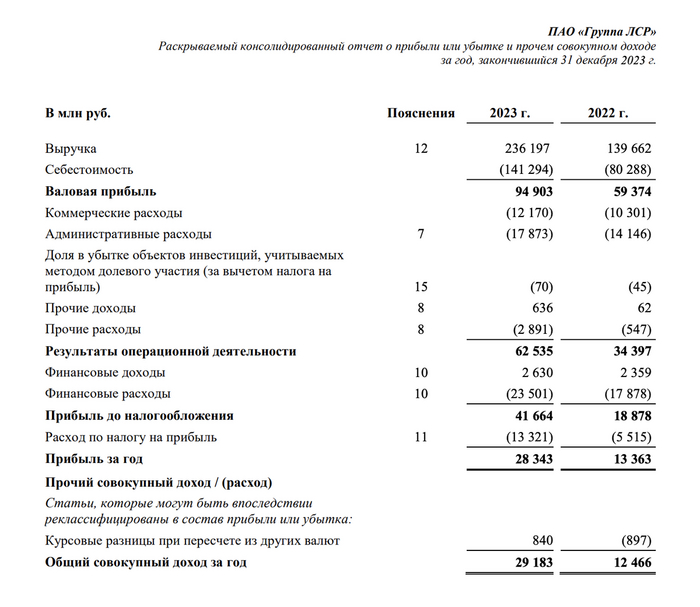

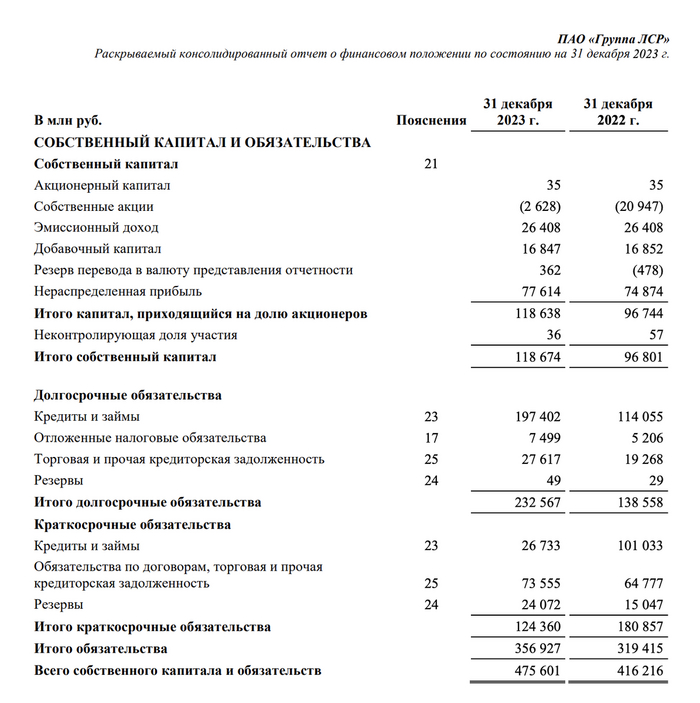

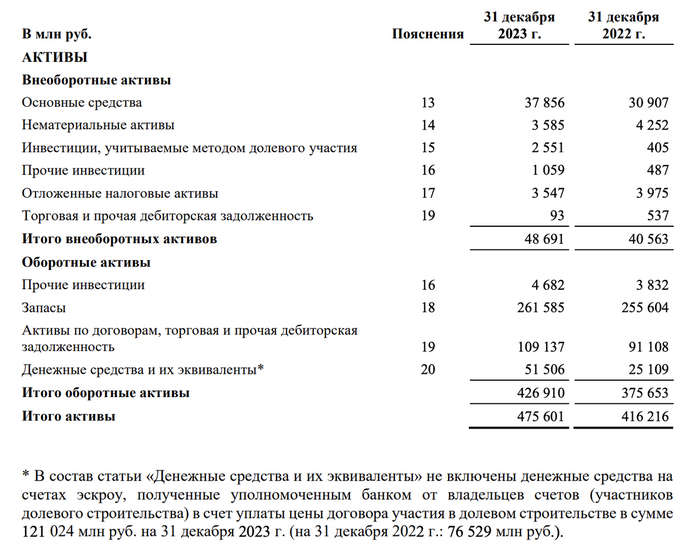

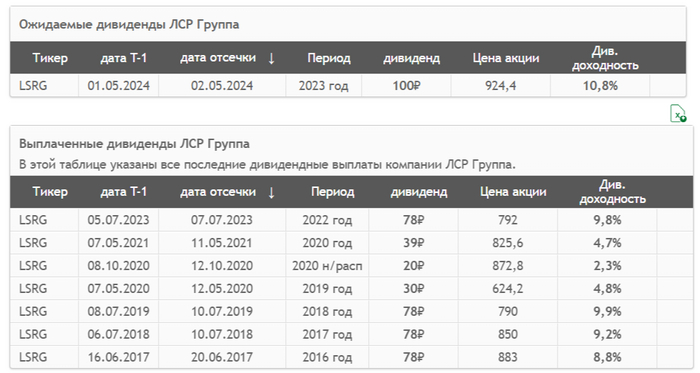

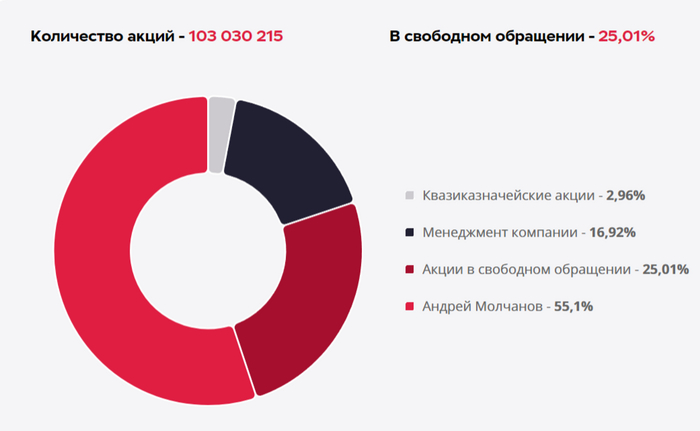

1. ЛСР

Строительная компания, которая работает с 1993 года.

Количество выпусков облигаций: 6

Выпуск: ЛСР БО 1Р8

Рейтинг: A- (AКРА)

ISIN: RU000A106888

Стоимость облигации: 92,2%

Доходность к погашению: 18,78% (купоны 12,75%)

Амортизация: нет

Дата погашения: 13.05.2026

Обзор компании

2. Самолет

Один из крупнейших застройщиков Москвы, Московской области, Санкт-Петербурга и Ленинградской области.

Количество выпусков облигаций: 8

Выпуск: Самолёт Р13

Рейтинг: A+ (АКРА)

ISIN: RU000А107RZ0

Стоимость облигации: 96,43%

Доходность к погашению: 18,68% (купоны 14,75%)

Амортизация: нет

Дата погашения: 24.01.2027 (оферта 29.01.2026)

Обзор компании

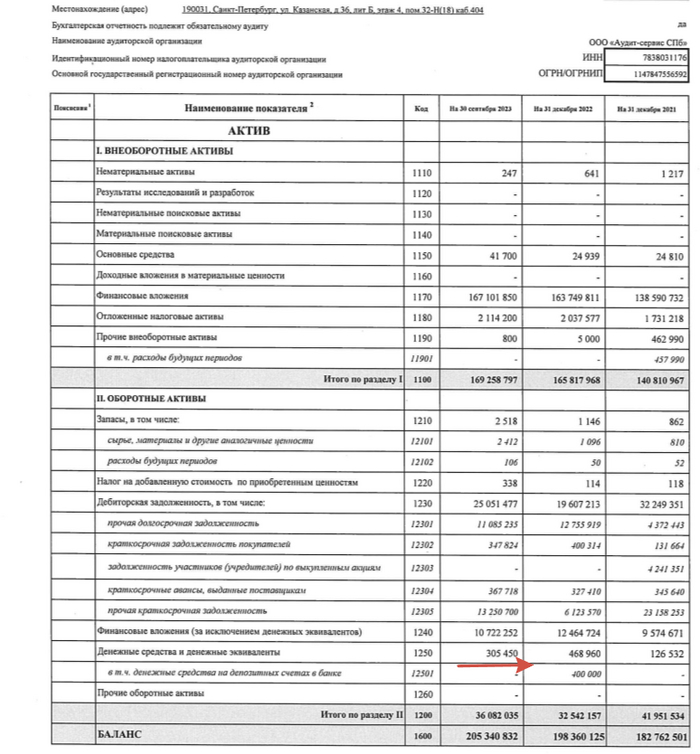

3. Сэтл групп

Застройщик жилой недвижимости в Северо-западном регионе. 29 лет на рынке недвижимости.

Количество выпусков облигаций: 4

Выпуск: Сэтл групп Б2Р3

Рейтинг: А(RU) (Акра)

ISIN: RU000A1084В2

Стоимость облигации: 97,78%

Доходность к погашению: 18,3% (купоны 15,5%)

Периодичность выплат: ежемесячные без амортизации

Дата погашения: 14.03.2027 (оферта 19.03.2026)

Обзор компании

4. ПИК

Один из крупнейших застройщиков Москвы, Московской области и других регионов.

Количество выпусков облигаций: 2

Выпуск: ПИК К 1Р2

Рейтинг: ruА+ (Эксперт РА)

ISIN: RU000A1016Z3

Стоимость облигации: 97,82%

Доходность к погашению: 18% (купоны 8,25%)

Периодичность выплат: ежеквартальные с амортизацией

Дата погашения: 11.12.2024

5. Пионер

Застройщик жилой и коммерческой недвижимости

в Москве и Санкт-Петербурге.

Количество выпусков облигаций: 2

Выпуск: Пионер 1Р6

Рейтинг: ruA- (Эксперт РА)

ISIN: RU000A104735

Стоимость облигации: 92,85%

Доходность к погашению: 20,4% (купоны 11,75%)

Периодичность выплат: ежеквартальные с амортизацией

Дата погашения: 04.12.2025

6. Эталон

Застройщик жилья в Москве, Московской области и Санкт-Петербурге. Входит в АФК Система.

Количество выпусков облигаций: 2

Выпуск: ЭталонФин1

Рейтинг: ruА- (Эксперт РА)

ISIN: RU000A105VU7

Стоимость облигации: 92,95%

Доходность к погашению: 19,96% (купоны 13,7%)

Периодичность выплат: ежеквартальные

Дата погашения: 03.02.2038 (оферта 18.02.2026)

7. Брусника

Строительная компания, основана в 2004 г. Штаб-квартира находится в Екатеринбурге.

Количество выпусков облигаций: 2

Выпуск: Брусника 2Р02

Рейтинг: А- (АКРА)

ISIN: RU000A107UU5

Стоимость облигации: 98,1%

Доходность к погашению: 19,4% (купоны 16,25%)

Периодичность выплат: ежемесячные

Дата погашения: 28.03.2027 (оферта опцион колл 16.09.2025)

Обзор компании

8. А101

Застройщик недвижимости в г. Москве и Московской области.

Количество выпусков облигаций: 1

Выпуск: А101 1Р01

Рейтинг: А (от АКРА)

ISIN: RU000A108KU4

Стоимость облигации: 100%

Доходность к погашению: 18,39% (купоны 17%)

Периодичность выплат: ежемесячные без амортизации

Дата погашения: 16.05.2027

Обзор компании

9. Атомстройкомплекс-строительство

Крупнейший строительный холдинг в Уральском регионе.

Количество выпусков облигаций: 2

Выпуск: АТОМ БП01

Рейтинг: ВВВ (от АКРА)

ISIN: RU000A102VY6

Стоимость облигации: 86,73%

Доходность к погашению: 18,23% (купоны 8,5%)

Периодичность выплат: полугодовые без амортизации

Дата погашения: 18.03.2026

10. Джи-групп

Застройщик жилой и жилой коммерческой недвижимости в республике Татарстан.

Количество выпусков облигаций: 3

Выпуск: Джи-гр 2Р3

Рейтинг: BBB+ (Эксперт РА)

ISIN: RU000A106Z38

Стоимость облигации: 95,85%

Доходность к погашению: 19,79% (купоны 15,4%)

Периодичность выплат: ежеквартальные с амортизацией

Дата погашения: 29.09.2026

11. Глоракс

Застройщик жилой и коммерческой недвижимости в Санкт-Петербурге, Москве и Московской области.

Количество выпусков облигаций: 2

Выпуск: Глоракс 1Р2

Рейтинг: BBB- (RU) от АКРА

ISIN: RU000A108132

Стоимость облигации: 97,39%

Доходность к погашению: 20,7% (купоны 17,25%)

Периодичность выплат: ежемесячные без амортизации

Дата погашения: 05.03.2026

Обзор компании

12. Легенда

Застройщик недвижимости в Санкт-Петербурге

Количество выпусков облигаций: 2

Выпуск: ЛЕГЕНДА1Р4

Рейтинг: BBB- (Эксперт РА)

ISIN: RU000A102Y66

Стоимость облигации: 96,37%

Доходность к погашению: 23,99% (купоны 9,95%)

Периодичность выплат: ежеквартальные с амортизацией

Дата погашения: 08.04.2025

13. Дарс девелопмент

Застройщик недвижимости в г. Ульяновске

Количество выпусков облигаций: 2

Выпуск: ДАРСДев1Р2

Рейтинг: BBB- (от Эксперт РА)

ISIN: RU000A108AS9

Стоимость облигации: 95,76%

Доходность к погашению: 21,8% (купоны 17,5%)

Периодичность выплат: ежеквартальные без амортизации

Дата погашения: 17.04.2026

14. ТД РКС

Застройщик недвижимости в разных регионах РФ (Краснодарский край, Пенза и пр).

Количество выпусков облигаций: 2

Выпуск: РКС2Р2

Рейтинг: BBB- (от Эксперт РА)

ISIN: RU000A104KS7

Стоимость облигации: 97,46%

Доходность к погашению: 20,32% (купоны 15%)

Периодичность выплат: ежеквартальные без амортизации

Дата погашения: 18.02.2025

15. Страна Девелопмент

Группа компаний, которая осуществляет свою деятельность в Тюмени, Москве, Санкт-Петербурге, Екатеринбурге.

Количество выпусков облигаций: 2

Выпуск: Страна 02

Рейтинг: BBB (от Эксперт РА)

ISIN: RU000A105YF2

Стоимость облигации: 94,4%

Доходность к погашению: 19,9% (купоны 14,5%)

Периодичность выплат: ежемесячные без амортизации

Дата погашения: 28.02.2026

16. АПРИ «Флай Планинг»

Застройщик, который осуществляет свою деятельность на Урале

Количество выпусков облигаций: 6

Выпуск: АПРИ ФП 2Р2

Рейтинг: ruB (от Эксперт РА)

ISIN: RU000A105YF2

Стоимость облигации: 96,%

Доходность к погашению: 24,4% (купоны 18%)

Периодичность выплат: ежеквартальные без амортизации

Дата погашения: 22.04.2027 (оферта 24.04.2025)

Есть еще такие эмитенты, но там либо ВДО, либо скоро погашение, либо нет ликвидности: Инград, РСГ, Талан, ГК ЕКС.

Стоит помнить, что у облигаций с рейтингом ниже BBB повышенный риск.

Подписывайтесь на мой телеграм-канал про финансы и инвестиции.