Свежие облигации: ЛСР на размещении

Строители продолжают просить денег у инвесторов. Вот и ЛСР снова готовится разместить очередной выпуск. Сказал бы, что выпуск классический, но нет — лучше. Три года, без оферты, без амортизации, а купоны ежемесячные. Купон обещают не самый бодрый, но ежемесячный купон, высокий рейтинг и отсутствие амортизации и оферты делают выпуск интересным.

В марте много строителей идут за деньгами после долгого затишья: Брусника, Глоракс, Легенда, Сэтл, да и другие могут появиться тоже. По стройке всегда хорошие доходности наряду с лизингом (например, вот в этой подборке можно оценить их концентрацию. Но сегодня не про лизинг. Про кого-то из свежих застройщиков ещё не писал, но напишу, не пропустите. Кстати, по доходности выпуск похож на рассмотренный в прошлый раз выпуск Новых Технологий, правда без оферты.

Объём выпуска — 3 млрд. Ориентир купона: 15,5–16% (до 17,23% YTM, помним, что купон могут и снизить). Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A от Эксперт РА (декабрь 2023).

ЛСР — диверсифицированная строительная компания, работающая на рынке с 1993 года и входящая в тройку крупнейших девелоперов жилой недвижимости в РФ. Тикер: 🏗🧱 Сайт: https://www.lsr.ru

Выпуск: ЛСР-001P-09

Объём: 3 млрд

Начало размещения: 22 марта (сбор заявок до 19 марта)

Срок: 3 года

Купонная доходность: 15,5–16%

Выплаты: 12 раз в год

Оферта: нет

Амортизация: нет

Почему ЛСР? Им разве не выше?

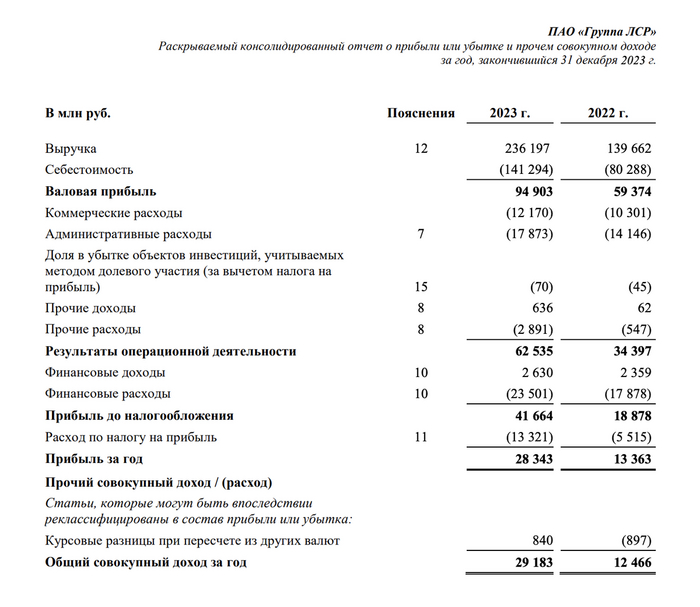

Ещё как выше, прямо в лифте до Луны, а вот купон повыше они дать не захотели. Группа как раз отчиталась за 2023 год, там всё супер. Выручка увеличилась на 69% до 236 млрд. Чистая прибыль за прошлый год увеличилась на 110% до 28 млрд рублей.

Круто? Ещё как круто, несмотря на высокие ставки по ипотеке, квартиры разбирают не хуже горячих пирожков. Конечно, себестоимость продаж тоже сильно выросла за год на 76% до 141 млрд. Логично, объёмы строительства растут. Скорректированная EBITDA составила 77,703 млн рублей — супер. Но понятно, что строители живут в долг, просто так дома не строятся.

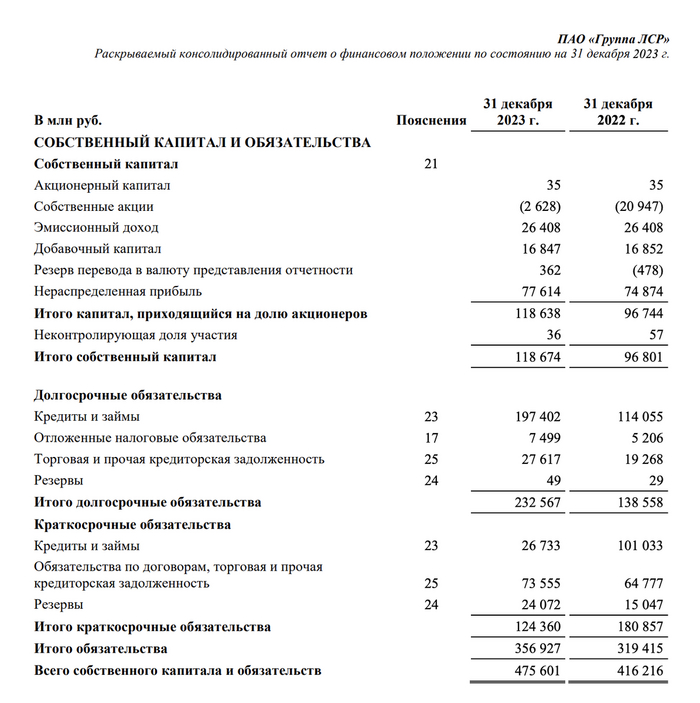

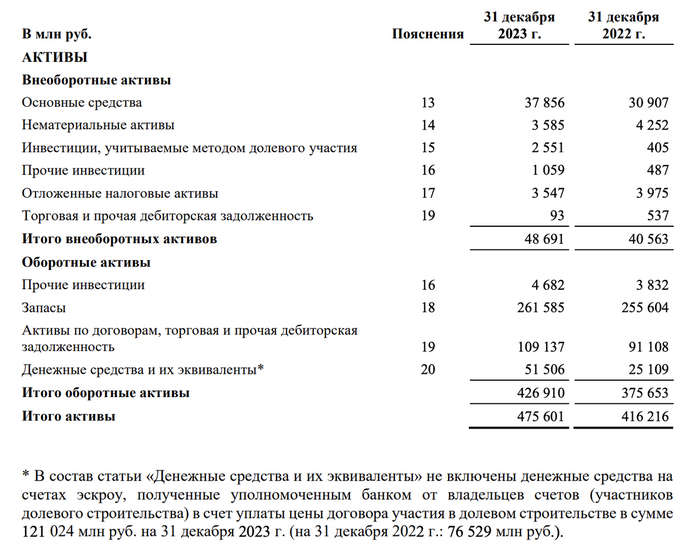

Всего обязательств у ЛСР на 475 млрд. Показатель Чистый долг / EBITDA при этом в районе 3,9 с учётом средств на эскроу-счетах. Многовато, конечно. Но никто не говорил, что стройка — это лоуриск. Впрочем, тут есть своя специфика, поэтому этот показатель важный, но не ключевой.

ЛСР стабильно входит в топ-5 застройщиков, в северо-западном регионе занимает лидирующие позиции. Компания очень крупная и с долгой историей, что добавляет плюсов. Но с мутным менеджментом, что добавляет минусов. АКРА отмечает высокую рентабельность бизнеса, более 20% по FFO до процентов и налогов. Отношение Чистого долга к FFO до чистых процентных платежей по оценкам агентства в районе 1,5 на ближайшие пару лет. Отношение FFO до чистых процентных платежей к чистым процентным платежам оценивается на уровне 8 — очень комфортно.

Выпуск на мой взгляд интересный, так что участвую. Долю выделяю небольшую, поскольку у меня уже есть предыдущие выпуски. Выпусков, к слову, хватает: 5 штук с доходностью от 16% до 16,8%. Это ещё один фактор того, что купон может оказаться ближе к 15,5%.

Подписывайтесь на мой телеграм-канал ↗ инвестиции в облигации и дивидендные акции, финансы и недвижимость.

Лига Инвесторов

4.5K постов6.8K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу

2. Запрещены посты, не относящиеся к тематике сообщества

3. Запрещается откровенная реклама

4. Нельзя оскорблять участников сообщества.