Всем селлерам внимание: ФНС ДУШИТ бизнес на маркетплейсах

Привет, пикабутяне! Предупрежу сегодня всех вас про гемор, на который прямо ОБЯЗАТЕЛЬНО надо обратить внимание всем продаванам на маркетплейсах)) Суть вкратце: налоговики идут по нашу душу!!

Я сам обычный продавец, давно уже работаю с площадками. Не то чтобы купаюсь в золоте, но на жизнь хватает. Работал себе работал, себе деньгу откладывал, ко всем изменениям относился адекватно, понятно, что большой брат в виде маркетплейса тоже себе хочет урвать денежки)) Но…беда пришла в этом году…

Пришла она в виде “письма счастья”) от любимой моей службы – налоговой России. Получил я его КСТАТИ от ВБ через маркетплейс: видать, площадки на связи с ФНС по этому эксперименту и активно участвуют))

Понятно что чтобы сейчас сохранить маржу, была у меня часть схематозов, ну кто не без греха, все в рамках допустимого!! Но в общем вызвали по подозрению типа в “дроблении” бизнеса. Вот смотрите, товарищи что может вас тоже догнать тисками, прикладываю выдержки из этого “любопытного” документа…

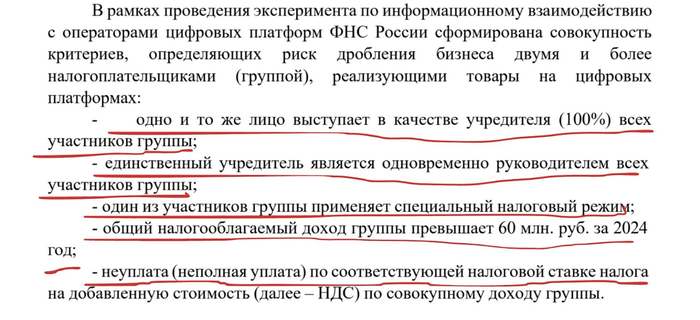

Как определяют кого придушить, или признаки якобы “дробления”:

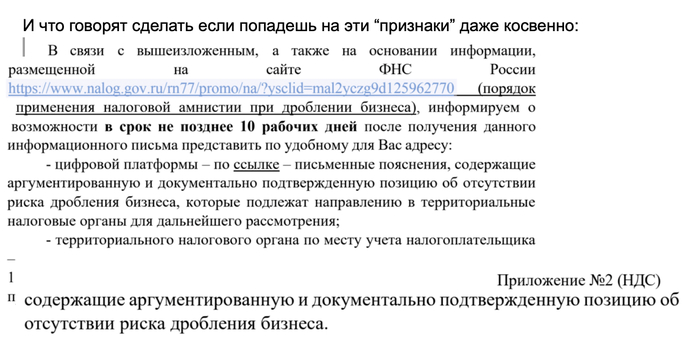

И что говорят сделать если попадешь на эти “признаки” даже косвенно:

В общем понеслось: думаю меня впереди ждет увлекательная “раскрутка” по схеме дробления, а значит, бизнесу потихоньку настанет кабздец. И так надо все внимание уделять продажам постоянно, а тут еще щас объясняться, всю инфу раскрывать…В общем, ребята селлеры, обязательно обратите внимание и оцените свой бизнес, мне говорят, что это уже не единичная история…БИЗНЕС В РОССИИ ДУШАТ ТИСКАМИ!!! “Нагибалово” добросовестных предпринимателей начинается, и я думаю это далеко не конец, а только начало.

АВОСЬ И НЕДОВЕРИЕ

Продолжаем про амнистию на дробление. Как мы разобрались ранее, участников амнистии ожидается значительно меньше, чем реальных нарушителей.

Думаю, тут играют роль 2 фактора:

Авось

Предприниматели, в среднем, люди более толерантные к риску. Поэтому тенденция полагать: “меня это не коснется”, “они заметные, а я маленький” и “все так делают” - распространенная форма закрытия глаз на риск.

Также многие думают, что в их сфере что-то работает по-другому. Например, если дробятся блогеры и их показательно наказывают, то продавец на маркетплейсе считает, что эта проблема его не касается, даже если он тоже от души дробится. Суть одна, но сферы разные, поэтому кажется, что можно расслабиться и ждать порки торговцев на маркетплейсах. Но это только кажется, на тему маркетплейсов налоговая уже заморочилась.

Недоверие

У себя в телеграм канале я писала, как предыдущая амнистия дискредитировала сама себя. В целом, если достаточно долго следить за законодательным творчеством, можно увидеть, как обещания регулярно не выполняются. Ситуация из серии вводим правила/льготы на срок 10 лет, а через пару лет их пересматриваем - норма жизни. Я не против реформ, это штука неизбежная и необходимая, но правила игры должны быть понятны и едины для всех, тогда и амнистиям народ будет радоваться, а не смотреть на них исподлобья.

Моя рекомендация такая: не ждите, пока до вас доберутся, результат может быть плачевным. Даже если вы еще не прекратили дробление с 2025 г., как этого требует амнистия, можно попробовать воспользоваться правом частичной амнистии.