Как ведёт себя экономика во время крупной заварушки

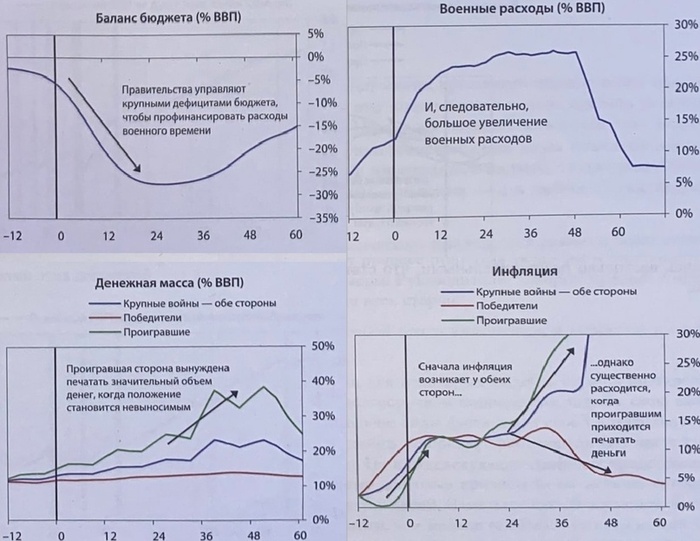

Начал читать книгу Рея Далио – «Большие долговые кризисы» и на 73 странице наткнулся на параграф о том, как ведёт себя экономика во время крупной заварушки.

Хочу остановиться на основных моментах:

Доля государственных расходов сильно растёт, а доля частного сектора также сильно падает

Частный бизнес в условиях высокой неопределенности предпочитает сокращать инвестиции, а доля государства (в том числе за счет роста инвестиций в ВПК) начинает расти.

2. Растут расходы => Растёт дефицит бюджета => Растёт денежная масса М2 => Растёт инфляция

Экономический рост

Когда заканчивается заварушка, то все страны оказываются в долгах и должны осуществить переход к нормальной экономике.

Крупное сокращение расходов приводит к рецессии, так как фабрики и заводы перестают работать на благо родины.

Проигравшие переживают значительно более глубокую депрессию, им приходится печатать больше денег, больше тратить сбережения / резервы, и они сталкиваются с гораздо более высокой инфляцией / гиперинфляцией.

Как наша страна подошла к текущей заварушке?

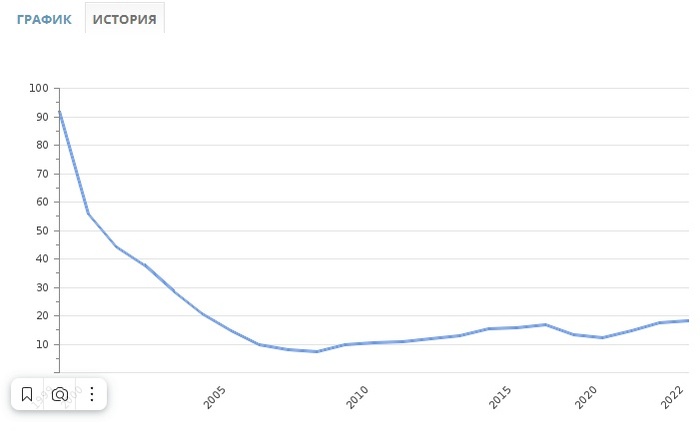

У нашей страны самый низкий размер государственного долга среди всех стран в мире.

Текущий госдолг составляет 23 трлн рублей или около 16% к ВВП.

Более того, у нашей страны есть резервы в размере 600 млрд долларов (42 трлн рублей).

Многие скажут: «Но ведь их заморозили!» – и будут отчасти правы: заморозили порядка 300 млрд долларов.

Остальные деньги, согласно заявлению главы ЦБ Эльвиры Набиуллиной, мы можем использовать.

130 млрд (9 трлн рублей) хранится в виде золота на территории страны, а остальные 170 млрд (11,9 трлн рублей) в юанях.

Запад пытается надавить на Китай, чтобы юани были также под заморозкой.

Будет ли Китай ссориться с Западом ради нас – вопрос открытый, но тем не менее, какие-то запасы у нас имеются.

Более того, в нашей стране около 300 млрд $ (21 трлн рублей) иностранных активов, которые мы в любой момент можем изъять.

Например, можно приватизировать долю иностранцев в наших активах (Газпром, Сбербанк и другие), а затем монетизировать её, продав местным инвесторам.

Есть и другие способы найти деньги – поднять налоги.

В первую очередь будут кошмарить прибыльный крупный бизнес (дивы могут резко сократиться – риск для акционеров).

Можно, также начать сокращать расходы, порезать социальные выплаты и т.д.

Просуммировав всю информацию, мы получаем достаточно большой запас прочности.

Текущие тенденции нашей экономике

Дефицит бюджета растёт

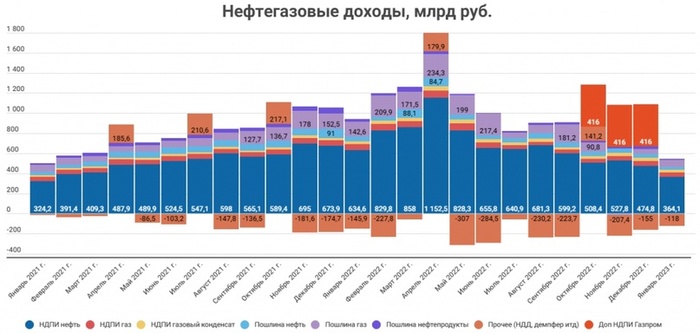

Если в первые 6 месяцев заварушки за счёт рекордных цен на энергоносители наша страна не испытывала проблем с бюджетом, то вот в конце 2022 года образовался дефицит бюджета в размере 3,3 трлн рублей, что эквивалентно 2,3% ВВП.

Это в целом немного и при таком дефиците можно жить годами.

Причём часть расходов, а именно 1,7 – 1,8 трлн это отсрочки и авансы за 2023 год, то есть эти деньги должны были потратить в 2023 году, но потратили их в декабре 2022 года.

Нас больше интересуют расходы за 2023 год.

Согласно, официальным прогнозам при цене на нефть в 70$ (Urals) и курсе доллара в 68 рублей дефицит бюджета составит 3 трлн рублей или 2% от ВВП.

Текущая цена на нефть, из которой удерживаются налоги — это 45 – 50$.

При 50$ за баррель нефти и текущем курсе рубля, по расчётам аналитиков, бюджет недосчитается 2,1 трлн рублей.

Тогда общий дефицит вырастет до 5,1 трлн рублей или 3,5% от ВВП, что вполне терпимо.

Более того, для компенсации выпадающих доходов от падения цен на нефть ЦБ начал продавать валюту (юани) в рамках бюджетного правила.

Нефтегазовые доходы снижаются из-за санкций

Для решения проблемы правительство планирует изменить методику расчёта налогов для нефтяников, привязав расчёты к нефти марки Brent с определённым дисконтом.

Размер дисконта, по мнению собеседников “Ъ”, может быть ограничен $10 за баррель, а стоимость фрахта — $5–10 за баррель: при текущей цене Brent такая котировка российской нефти для расчёта налогов составила бы $62–67 за баррель, что не так далеко от цены Urals, заложенной в бюджете.

Так что бюджет своё получит.

Растёт денежная масса, что может привести к росту инфляции

Текущие темпы самые высокие с 2008 года и это приведёт к росту ВВП (хотя ЦБ прогнозирует падение на 1 — 4%), и к росту инфляции, причём до двухзначных значений (а не 5 – 7%, по прогнозам ЦБ), если темпы роста денежной массы сохранятся на текущем уровне.

Вывод:

Если опираться на официальные прогнозы, то в целом ситуация рабочая и наша страна ещё много лет способна жить в таких условиях.

Акционерам стоит быть готовым к росту налогов и низким дивидендам (до завершения СВО).

Простым гражданам лучше хранить деньги не в рублёвых активах, так как денежная масса очень быстро растёт и это разгонит инфляцию.

Можно присмотреться к защитным облигациям (ОФЗ — ИН) или купить замещающие (долларовые) облигации эмитентов.

Либо держать деньги в ОФЗ / депозитах с коротким сроком погашения и по мере роста процентных ставок перекладываться под более высокую доходность.

Не является индивидуальной инвестиционной рекомендацией

В планах написать вторую часть с конкретными примерами из книги. Зависит от того, как аудитория отреагирует на данный пост.

Лига Инвесторов

7.7K постов7.4K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу

2. Запрещены посты, не относящиеся к тематике сообщества

3. Запрещается откровенная реклама

4. Нельзя оскорблять участников сообщества.