По следам отчетов — Транснефть, Магнит, Лукойл и РусГидро

Горячий сезон отчетов продолжается, а значит пришло время для очередного экспресс-обзора.

Как и в прошлых частях, в этом обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки некоторые компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

✅ РусГидро — «опять двойка». Бизнес неплохо растет — выручка выросла на 13,7%, а EBITDA — на 30,6%. Но огромный долг обнуляет эти успехи — он вырос до 550 миллиардов (долг/EBITDA > 3х), а проценты по нему составили 57 миллиардов (+119%!).

Компании нужно либо супер-быстрое снижение ставки, либо очередная допэмиссия и гашение долга. Еще один негативный момент — это исключение ее акций из индекса Мосбиржи.

✅ Черкизово — «тройка с огромным минусом». Еще один представитель защитного сектора, который ни от чего не защищает. Дело в неспособности переложить издержки на покупателя, поэтому ее выручка выросла на 9,8%, а прибыль рухнула на 56%.

Есть большие проблемы с долгом — за полугодие он вырос со 114 до 149 млрд. рублей (долг/EBITDA = 3,2х). При этом акции почти не падают, потому что их держит низкий фрифлоат (2,5%). Абсолютно не_рыночная история.

✅ Магнит — «слабая троечка». Вот вам и защитный сектор.. Выручка выросла на 14,7%, EBITDA — на 10,7%, а вот прибыль рухнула в 3,5 раза. Компания явно проигрывает конкурентам, ведь трафик в ее магазинах вырос лишь на 0,4%.

При этом очень быстро растут издержки, но открытие новых точек не дает нужного эффекта. Зато это приводит к росту долга, который вырос с 252 до 430 миллиардов (долг/EBITDA = 2,4х). В итоге на выплату процентов ушло целых 65 млрд. рублей.

✅ Лукойл — «четверка». У нефтяников сейчас проблемы, но «красный» отчитался лучше других. Несмотря на обвал EBITDA и прибыли (-51,2%), денежный поток упал не так сильно (-30%). А ведь именно из него выплачиваются дивиденды.

Спасибо кубышке, которая дала 38 миллиардов рублей процентных доходов. Но теперь о ней можно забыть, ведь почти вся она ушла на выкуп акций и дивиденды (о чем я уже писал). При этом 14 миллионов акций пойдет на бонусы..

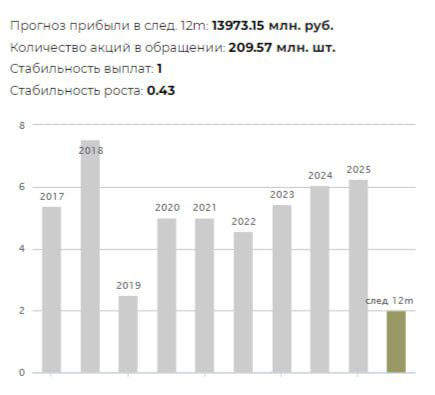

✅ Транснефть — «четыре с плюсом». Поражает своей стабильностью — выручка не изменилась, EBITDA выросла на 3%, а прибыль упала на 10% (из-за нового налога). Вот что значит хорошая кубышка (541 млрд. рублей) в период высоких ставок.

В будущем ее размер сильно уменьшится — во-первых, компания выплатит дивиденды, а во-вторых, капзатраты во 2 полугодии составят 240 млрд. рублей. Процентные доходы упадут, зато вырастут доходы от основной деятельности (рост добычи нефти).

На этом пока все. Отчетов было ОЧЕНЬ много, постараюсь сделать еще несколько частей.

*****

Приглашаю вас в свой канал Финансовый Механизм — там вы найдете еще больше материалов и мыслей по рынку.