Народный портфель акций в сентябре — есть в нем что-то под пассивный доход?

Привет, инвесторы! Мосбиржа показала народный портфель сентября, и в нем есть важные изменения, а значит можно и нужно посмотреть, что же произошло, кто выпал из топа, кто вошёл в топ, кто нарастил долю, и почему.

Куда перетекают деньги частников, кто из «народных любимцев» реально достоин внимания, что может быть полезного для моего портфеля? Ведь народный портфель — это своего рода бенчмарк.

👋 А кто я такой?

Меня зовут Лекс (Александр), и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

⚖️ Что мне подходит?

Критерии у меня простые, что может пригодиться, а что нет. Акция должна быть дивидендной, бизнес должен быть стабильным. Нет выплат? Высокие риски? Токсичность? Сразу «мимо». Смотрим!

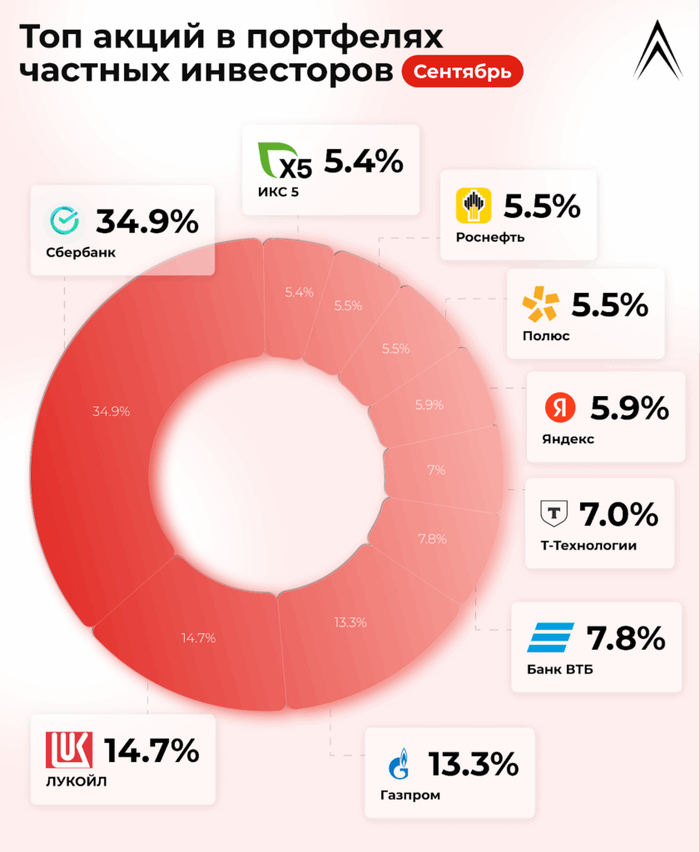

💼 Народный портфель сентября

Сбербанк (ао и ап) — 34,9% (было 36,2%) в сумме. Инвесторы снова охладели к зеленому банку, ведь до следующих дивидендов далеко (будут летом). У меня в портфеле ✅имеется. Последний отчет показал рост прибыли — отлично! Писал разбор по нему.

ЛУКОЙЛ — 14,7 (было 14,9%). Доля почти не изменилась, зимой будут дивиденды. Лукойл платит дивиденды дважды в год и не жмется. В моем портфеле ✅есть.

Газпром — 13,3 (было 14,2%). Доля снизилась на геополитике. Крайне токсичная бумага с мажоритарием, которому нет дела до миноритариев и нет дела до капитализации. Аргумент, что Газпром может вырасти, не ⛔️убеждает. Он растет лишь для того, чтобы потом всех снова разочаровать.

Банк ВТБ — 7,8% (было 5,8%). Странно, что доля выросла, логики тут не вижу. Этот синий банк даже хуже Газпрома. Загоняют же как-то людей в эту 🤮мерзость.

Т-Технологии — 7% (было 7%). Отличный банк, даже платит дивиденды, но пока они довольно маленькие. Доля не изменилась. Не изменилось и отсутствие акций Т-Технологий у меня в портфеле.

Яндекс — 5,9% (было 5,9%). Доля прежняя. Яндекс стал платить дивиденды, это радует. Но они маленькие, это не радует. Пока не покупаю в свой портфель.

Полюс — 5,5% (было 5%). Отличная компания, золото растет в цене. Но я уже говорил, что мне не нравится корпоративное управление Полюса, поэтому не планирую его покупать. Но у нас и выбор золотодобытчиков очень плохой, Полюс среди них лучший.

Роснефть — 5,5% (было 5,9%). История как с Лукойлом. Дивиденды платит, но маловато. Есть долг. Но есть потенциал развития. Тут 50/50, так что я пока отдаю предпочтение более понятному Лукойлу.

ИКС 5 — 5,4% (новый). Недолго топ был без ИКС 5. Компания попала в индекс голубых фишек, инвесторы ждут хороших дивидендов. Я тоже жду. Как уже говорил, акции ИКС 5 планировал добавить в свой портфель, можно сказать, они ✅уже там.

Кто выпал из народного портфеля?

Новатэк. Как на геополитике народ набрал Новатэк на пару с Газпромом, точно так же и охладел к нему. Считаю, что Новатэк лучше Газпрома, дивиденды платит стабильно, но они низкие. Пока не планирую покупать, как и Газпром. Риски санкций высокие.

✅ В итоге

На этот раз изменения более скромные, чем месяц назад, но я рад возвращению ИКС 5, который пополнил народный портфель, вытеснив Новатэк.

Я ума не приложу, зачем народ покупает акции ВТБ. Про Газпром тоже не понимаю, но ВТБ с его допэмиссией, неуважением миноров и низкой эффективностью должен лежать на дне, а не в народном портфеле.

Под наблюдением у меня из этого списка Т-Технологии, Яндекс и Роснефть. Точно пройду мимо Газпрома, ВТБ и Полюса. Сбер и ЛУКОЙЛ красавчики, не зря продолжают возглавлять топ. ИКС 5 — заслуживает места в моем портфеле.

PS. Народный портфель — классный бенчмарк, но слепо копировать его в свой портфель — не мой стиль. У каждого своя стратегия. У меня — пассивный доход! Так что отбираю тех, кто платит и уважает миноров.

Я открыто публикую все свои сделки, вы можете их видеть в моем публичном портфеле! Чтобы ничего не пропустить, подписывайтесь на мой телеграм-канал, если вам интересен путь инвестора и то, как обычный человек идет к регулярному пассивному доходу.

Мои ссылки: публичный портфель | телеграм-канал | Смартлаб | Дзен