Друзьям - кошатникам и клиентам Сбера!

Делюсь с вами интересной фоткой.

Назвал фото "СберКошка".

Не специально, не искуственно, ни чего не делалось для такого эффекта.

Когда распушает хвостик - вообще красота, сам Сбер такого не нарисует для заставок он-лайн банка! (Может это Сбер украл свой логотип у СберКошки?)

У меня это выглядит так:

@Sber, не хотите своей СберКошке спонсировать корм?

Или конкурс СберКошек объявить? Мы участвуем!

Ни одна кошка при этом не пострадала.

Для зоошизы - это такая порода - курильский бобтэйл, гуглите.

Для юристов - иск о несанкционированном использовании торгового знака предъявлять маме кошки, а не мне.

Хоть кошка моя, тэг моё, но ходит и живет она сама по себе, по заказу хвостик не пушистит.

PS: Спит, зайка:

Искусственный интеллект зелёного банка

Решила сегодня сменить стандартную заставку от Сбера, на ту что предлагает их нейросеть Kandinsky. Захотелось котика в скафандре, после недолгих раздумий ИИ выдал мне картинку

Ну нет, зачем мне на заставке кот с американским флагом. Сформировала новый запрос, про котика в скафандре в космосе на фоне ракеты с шевроном России. Получите, распишитесь

Ладно, третья попытка! Хочу котика в скафандре на фоне МКС с шевроном России на рукаве.

Пу-пу-пу

Даже не знаю, что и подумать. Не на рукаве, так на груди флаг США

@Sber у меня вопрос, а ваш искусственный интеллект в чью сторону воюет? Разработчик Kandinsky точно из России? И надеюсь курсы валют нам рисует не ИИ

Статистика, графики, новости - 11.07.2024 - Водопад бабла. Про тестирование алгоритмических торговых систем

Сегодня в выпуске:

— Что с инфляцией?

— Про западную пропаганду

— Про НДФЛ

— Депозиты немцев

Доброе утро, всем привет!

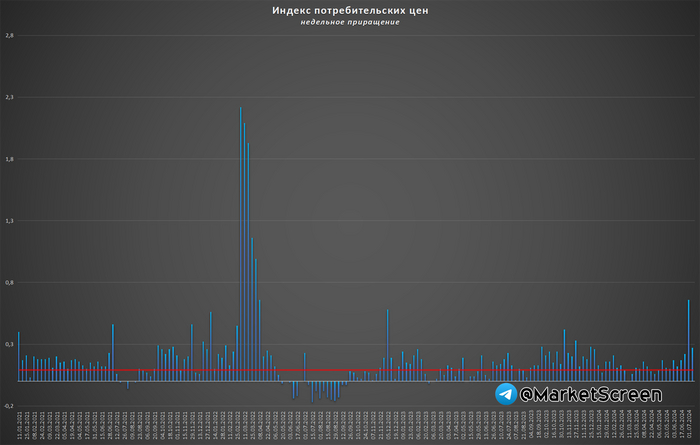

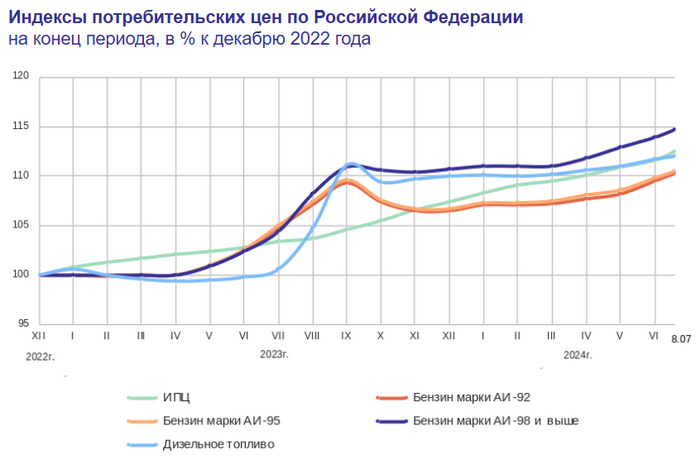

Сегодня четверг, а значит ознакомимся с данными по инфляции на прошлой неделе.

За неделю с 2 по 8 июля 2024 года на потребительском рынке рост цен замедлился до 0,27%.

▪️ В секторе продовольственных товаров темпы роста цен снизились до 0,17%: замедлилось удорожание плодоовощной продукции.

▪️ В сегменте непродовольственных товаров рост цен составил 0,23%.

▪️ В секторе услуг рост цен снизился до 0,79% на фоне замедления роста цен на ЖКУ.

Продолжаем раздавать хвалу яйцам: (-0,5%).

Цены на бензин автомобильный изменились на +0,6%, дизельное топливо +0,3%.

Общая недельная прибавка на 0,27% - это очень много. Это в три раза выше целевых значений.

Полная товарная номенклатура тут: https://rosstat.gov.ru/storage/mediabank/106_10-07-2024.html

********************************

А хотите хорошего, доброго, лицемерного?

Открываем Финансовые времена.

Держите! Не обляпайтесь.

"Русская ракета, уничтожившая детскую больницу в Киеве, собрана из западных компонентов!"

Выкусили? То есть местное ПВО работает и сбивает AIM-120 из NASAMS детской больницей. Возникает вопрос - что делать? Дык перемогу и делать. То не NASAMS, а «самая совершенная крылатая ракета России Х-101». Совершенная она потому, что создана из западных комплектующих! Кстати, а вот же они, прямо на месте больницы!

“Западные технологии позволяют им создавать эти более умные ракеты, которые позволяют их террористическим атакам преодолевать нашу слабеющую противовоздушную оборону”, - сказала Елена Белоусова, ведущий исследователь по санкциям в Институте KSE (Киевская школа экономики) в Киеве.

Смотрите, как всё гладко вышло. И ракеты у русских есть только потому, что технологии западные. И поэтому же ракеты у русских дюже добрые. Летают далеко, точно. А западные технологии у русских потому, что санкции нарушают. А значит их надо ужесточить. А доказательства? Так вот же они. Вот западные детали от AIM-120 Х-101.

Киевская школа экономики врать не будет!

******************************

Пост написан вчера

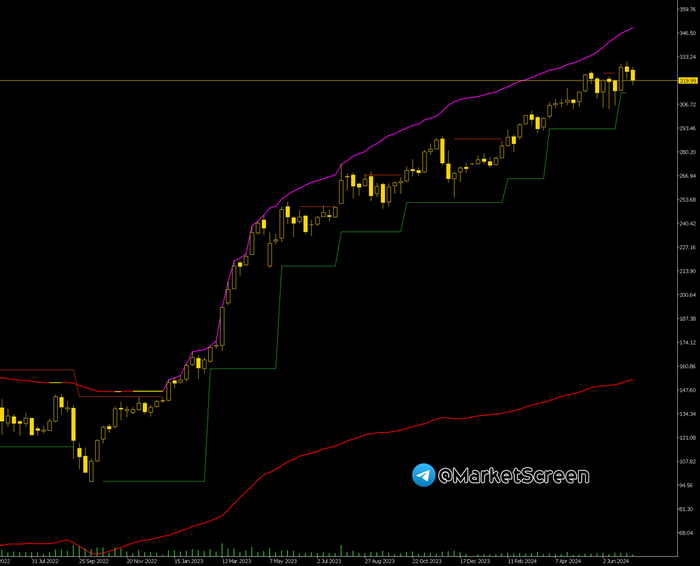

Камрады интересуются, что делать с акциями Сбера, если таковые есть в портфеле.

Значит смотрите, вопрос-то возник в связи с чем? С дивидендами. Сегодня (прим.автора: 10 июля) по акциям «отсечка». Т.е. дата формирования реестра завтра, но у нас режим торгов Т+1, а значит чтобы попасть на дивы, акции должны быть у вас в портфеле на закрытие сегодняшнего дня.

Если вы не желаете дивидендов, то акции надо сегодня продать. Завтра стоимость упадёт на размер дивидендов - 33,3 рубля. Это так всегда происходит. Вам же компания выплатила дивиденды, а значит её кэш похудел на размер этих самых дивидендов.

Если же вы остались в бумагах, то когда можно ожидать возврата к нынешним ценовым уровням? Да ничего нельзя ожидать. Есть просто статистика, у которой нет статистически значимой выборки. За 20 лет срок закрытия гэпа колебался от 5 до 138 дней. Средний срок закрытия за последние 10 лет - 65 дней, за последние 5 лет - 50 дней.

Что касается моих магических кривых, которые показывают всякое на рынке, то завтра будет пробит стоп-уровень «Levels» (так называется мой индикатор), который трейлил восходящее движение на акциях Сбера с лоёв осени 2022 года. Ну если, конечно, мы за день гэп не отыграем. Levels отлично себя проявил - 230% роста.

*********************************

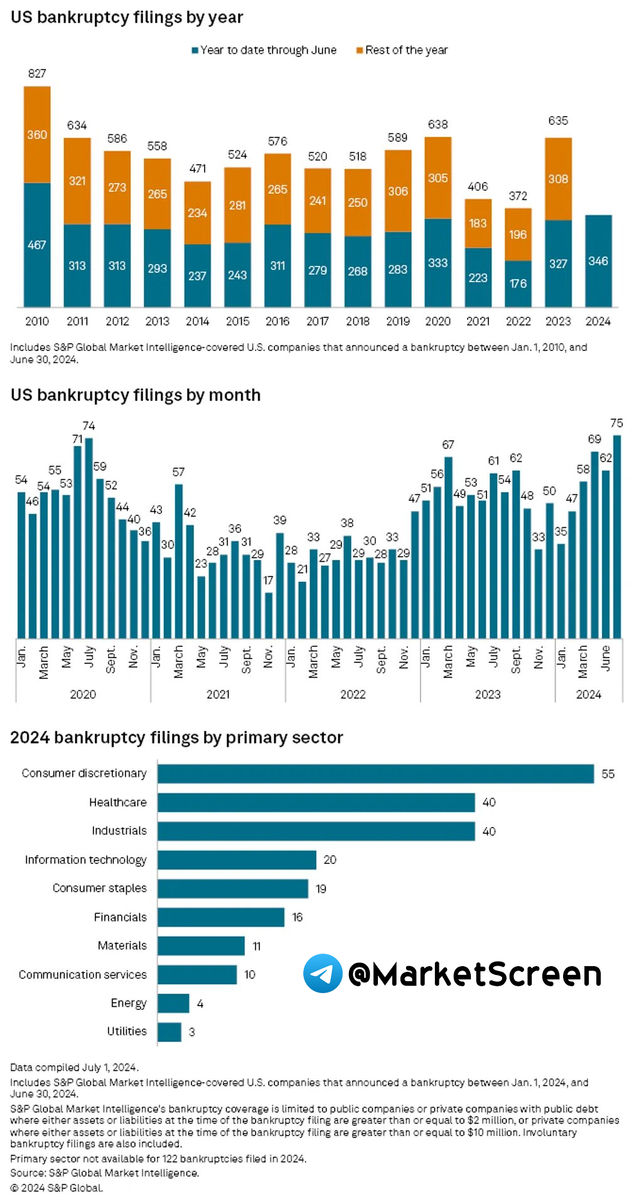

Поплохело американским корпоратам.

Июнь ознаменовался историческим всплеском числа заявлений о корпоративных банкротствах в США, причём их число стало самым высоким за один месяц, по крайней мере, с начала 2020 года, и превысило полугодовые показатели, наблюдавшиеся более чем за десять лет.

Пояснительная бригада

В расчёт принимаются публичные или частные компании с публичным долгом, активы или обязательства которых на момент подачи заявления о банкротстве превышают или равны 2 млн.$. Или же частные компании с активами или обязательствами от 10 млн.$. Под публичной компанией в данном случае подразумеваются компании с акционерным капиталом, где право собственности распределяется посредством свободной торговли акциями на фондовых биржах и внебиржевых рынках.

***************************

Тут интересное попалось.

Про зарабатывание денег на рынке.

Значит, в чём состоит задача трейдера? Найти алгоритм поведения на рынке, которые приносит деньги. Т.е. при таких-то вводных происходит покупка, а при других происходит продажа. В идеале всё это оформляется в автоматическую торговую систему, что бы свою ЦНС не сводить с ума. Ну а железный трактор - он без ЦНС - он и торгует.

В общем, весь путь традиционного трейдера - это вечный поиск подобных алгоритмов. Поиск проводить можно по большому счёту одним способом - прогонка алгоритмов/правил на истории торгов. И если получаем приемлемый результат, радуемся, молимся, надеемся и запускаем в работу.

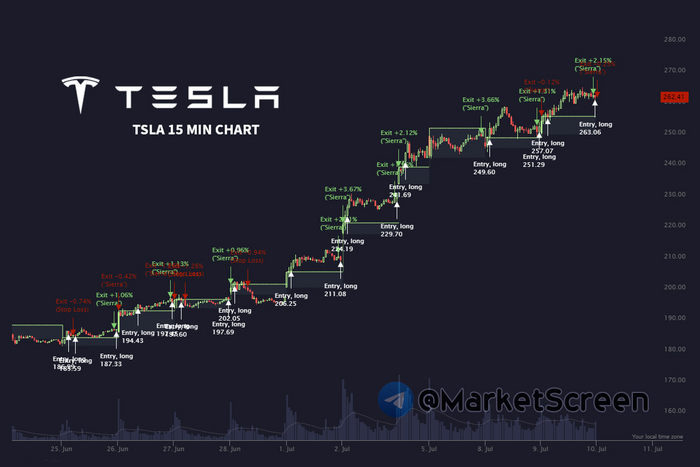

И вот увидел тут одну стратегию. Какие-то буржуи на акциях Теслы крутанули. Стратегия дюже простая, а это хорошо. Обычно, всё работающее - оно простое. Ну как колесо. В чём суть? Пробой 15-минутного диапазона открытия. Т.е. открываются торги, мы сидим на чиле, на расслабоне, смотрим, где будет максимум, а где минимум за первые 15 минут торгов. А дальше, если цена пробивает максимум, который мы обнаружили, то входим в лонг (то есть покупаем акцию) и ставим стоп-лосс на -1%, т.е. если цена упадёт с уровня покупки на 1%, то выходим из позиции. А если не упало, то выходим из позиции за 30 минут до конца торгов.

И знаете, так у парней всё ловко вышло. Они прогнали всё это на 10 тысячах свечах или 18,8 месяцев. Получили доходность +221%, в то время когда стратегия «купи и держи» дажа 93%. А 10к свечей - это неплохая в общем-то статистическая выборка.

Где подвох? Объясняю.

Они взяли кусок времени, когда сама по себе акция показала рост на 93%. И при этом они работали только в лонг. Странно было бы в данном случае оказаться без прибыли. Ну посмотрите даже на график последнего месяца. Ты входишь в лонг и тупо сидишь ждёшь окончания торгового дня. А каждый день рост. Ну, понятно, тебе будет капать. А возможно даже заливать вёдрами.

Но так и почему меня это заинтересовало?

А у меня, значит, пылинка в глаз попала. Как в родной деревне побывал.

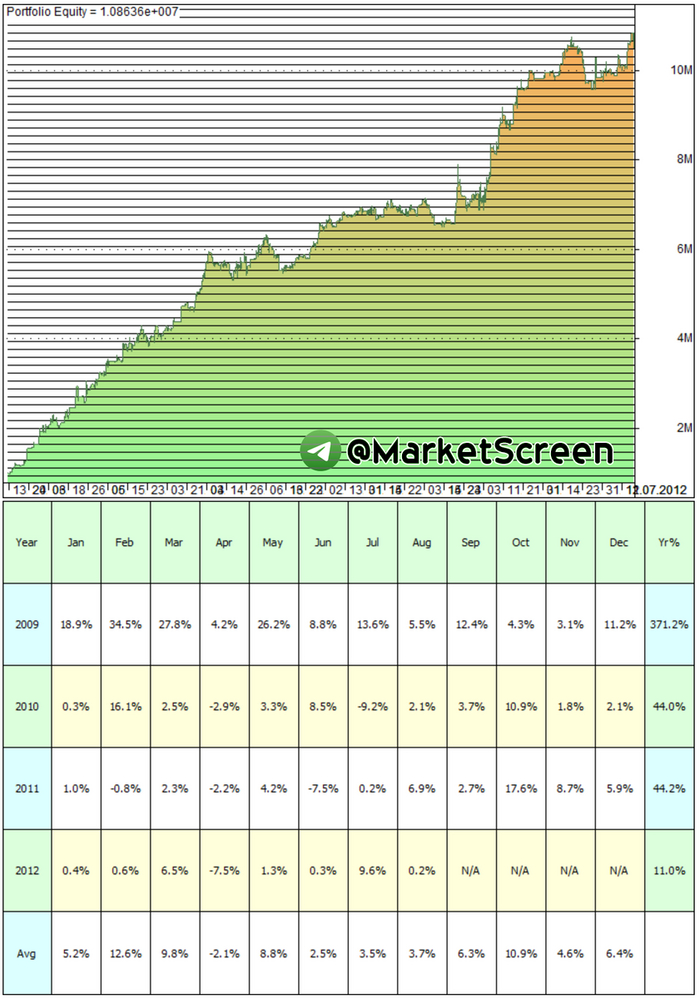

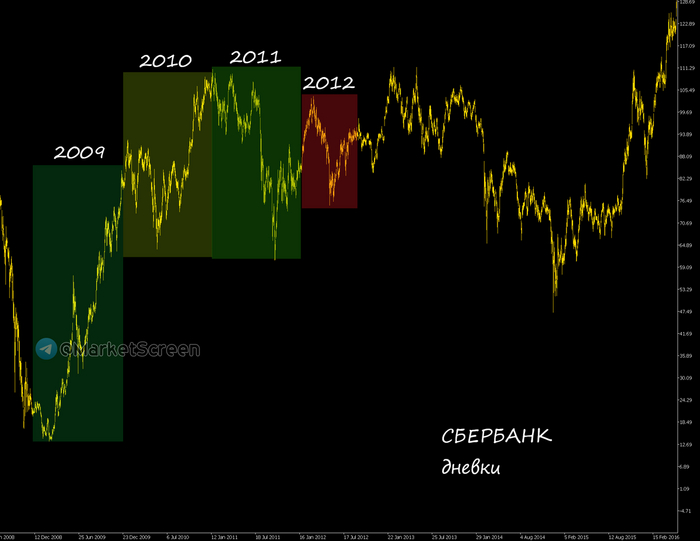

Я в 2012 году практически тот же самый алгоритм тестил и прогонял на наших акциях и фьючах. Вот смотрите, на примере Сбера.

Я, правда, взял не 15 минутный диапазон открытия, а другой. Ну и был достаточно честен сам с собой - я не работал только в лонг. Я работал в обе стороны. Т.е. что первое пробилось (максимум или минимум), туда и торговал.

Да, кстати, какой другой диапазон? А я прогнал все возможные диапазоны и взял лучший. Такое называется «оптимизацией». Кто-то называет «подгонкой». У парней с Теслой она то же скорее всего была - к гадалке не ходи.

И вот смотрите, что получилось. За 2009 год: +371%. За 2010 и 2011 - по 44%. За первые 8 месяцев: +11%.

А вот вам и подвох. Хотя я и был достаточно честен. Смотрите на график. Года отмечены разноцветными прямоугольниками. Вы уже поняли, отчего такие разные результаты? Диапазон движения цены за год. У нас же стратегия заключается в том, чтобы войти в позицию на пробое какого-то начального диапазона и сидеть до какого-то конца. Т.е. при постоянных направленных движениях мы получаем прибыль. И вот 2009 год. Год дикого безудержного роста. И у нас 371% прибыли. В 2010 году рост был не такой безудержный и 44% роста. 2011 роста не было. На было неплохое падение в течение года. А мы же честны сами с собой. Мы работаем в обе стороны, поэтому и на падении мы заработали 44% роста. Смотрите, оба года по 44%. И оба года примерно одинаковый диапазон движения цены. А вот 20212 - никакашка. Стоит на месте. И вот уже всего 11%.

Вот так вот дорогие друзья.

В целом эта штука с поиском и тестированием алгоритмов весьма занятная и привлекательная. Их миллионы. И постоянно, когда запускаешь такое на обсчёт в тестере, где-то в душе возникает надежда. И бабочки в животике. А вдруг.

В принципе, можно даже целый цикл сделать и регулярно тестить какие-нибудь идеи.

Ну и как обычно в таких случаях говорят, наличие результата в прошлом не гарантирует каких-либо результатов в будущем.

******************************

И снова про работу фундаментального анализа.

Вот у Ривиан все хорошо с фундаментальными показателями. «Продажи на акцию» люто туземунят квартал за кварталом, а акции тоже растут. Только отрицательно.

******************************

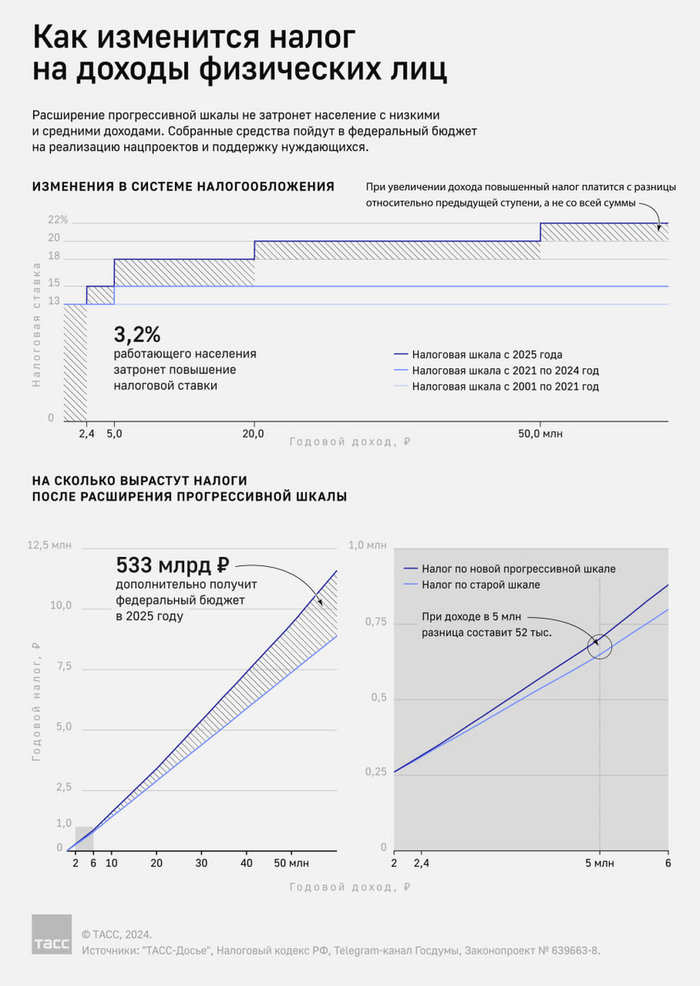

Еще раз про наши с вами налоги, дорогие друзья.

Вчера приняли законопроект о введении в лучшей стране на свете 5-ступенчатой прогрессивной шкалы налогообложения.

Позавчера ТАСС приготовило хорошую инфографику по изменениям. Мы её, конечно, же утянули.

Собственно, о чём мы ещё раз хотели бы напомнить? Все эти изменения большинства граждан не коснутся. А кого коснутся (в основной массе) - будет это в 2026 или в конце 2025. Почему? Потому что любые изменения налогового законодательства применяются уже к будущим налоговым периодам. 2024 год пройдёт по старым ставкам. А дальше новые ставки начнут применяться только тогда, когда общая сумма дохода перевалит за лимит. Т.е., к примеру, за 10 месяцев 2024 вы получили 2,4 млн.₽ (по 240к в месяц), доход за 11 и 12 месяц у вас пойдёт уже по ставке 15%.

Ну а тем, кто сразу за январь перепрыгнет планочку в 5кк, моё увлажнение.

*****************************

Интересное.

Оказывается, в июне 2017 года всемирная федерация тхэквондо (World Taekwondo Federation -WTF) изменила свое название на «всемирное тхэквондо» (World Taekwondo) из-за "негативных коннотаций", связанных с её аббревиатурой.

Организация использовала прежнее название с момента своего основания в 1973 году. Но «цифровая эпоха» внесла неожиданные изменения. WTF - сокращенное What the fuck (Что за х...я?).

Вот так вот назовёшься, а потом трать деньги на ребрендинги.

Ну и мы тут подумали и решили, что будем регистрировать свой WTF с блэкджеком и... Назовём: World Trade Forum.

Тут была ссылка на оригинал новости, но там домен запрещенной новостной организации, поэтому ссылки не будет (редактор Пикабу не пропускает)

****************************

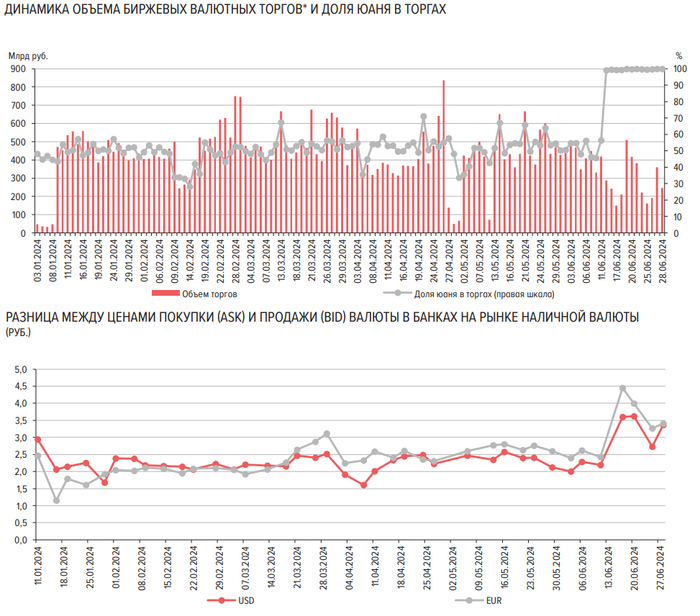

Вот уже скоро месяц как в отношении МосБиржи были введены западные рестрикции. Как там оно сейчас с валютой?

Об этом позавчера рассказал Банк России. Ознакомимся в общих чертах.

Как вы помните, биржевые торги долларом США, евро и гонконгским долларом были приостановлены. Сложности возникли у импортёров, ибо им нужна постоянно валюта. А у экспортёров не возникло, ибо им пофиг. На этой волне произошло укрепление отечественного рубля. Но в итоге всё успокоилось и стабилизировалось. Сообщают, что курс рубля по-прежнему определяется рыночным соотношением внешнеэкономических операций.

Экспортёры продолжают продавать свою выручки. В июне чистые продажи 29 крупнейших из них составили 14,6 млрд $, что всего на 2% ниже значения прошлого месяца. Кстати, в апреле 2024 соотношение чистых продаж иностранной валюты экспортёрами к их валютной выручке составило 104%. Сливали накопленные ранее валютные депозиты для выплаты дивов.

Доля операций в рублях в экспортной выручке в мае снизилась до 35,9% (в апреле – 40,2%), а в расчётах за импорт, напротив, возросла до 42,9% (в апреле – 41,5%).

После введения санкций среднедневной объем биржевых торгов валютного рынка сократился на 32,7%, с 418 млрд руб. в первой половине июня до 282 млрд руб. во второй половине месяца. На юань стало приходиться 99,6% всего объёма биржевых валютных торгов.

Одной из первоначальных реакций рынка на введение ограничений стало резкое расширение спредов на покупку/продажу наличной иностранной валюты в банках. Пиковые значения пришлись на 17–20 июня, однако к концу месяца началось сужение спредов как по долларам США, так и по евро. Несмотря на то что текущие уровни спредов выше, чем с января по май 2024 г., они гораздо меньше показателей 2022 года.

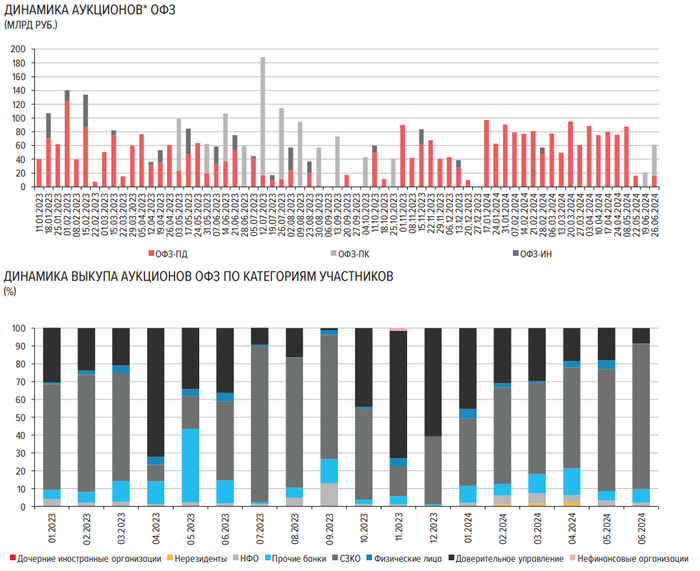

Теперь про облигации федерального займа.

Там продолжился рост доходностей. В среднем они выросли за июнь на 55 б.п. Основной рост - участок до 3 лет до погашения. Через это увеличилась инверсия кривой. Т.е. стала более вогнутой, в то время как нормальная форма кривой доходностей ОФЗ выпуклая.

Почему выпуклая? Потому, что когда мы деньги даём кредитору на более длинный срок, нам предлагают бОльший процент. Ну это когда всё идеально.

Почему растёт ближний участок? Всё из-за ожиданий сохранения высоких процентных ставок.

На вторичном рынке основные продажи ОФЗ производят СЗКО (системно значимые банки). Реализовано на сумму 23 млрд ₽. Но в мае было 69 млрд ₽. Основные покупатели - НФО (некредитные финансовые организации) и граждане - 22,6 и 14,3 млрд ₽.

Объем размещений ОФЗ на аукционе снизился и составил всего 8,2% от плана на 2 квартала. Таким образом, Минфин разместил только 50,6% от запланированного объёма. Основной объем пришёлся на бумаги с переменным купоном (срок до погашения - 13 лет). Выпущенный впервые с октября 2023. Спрос превысил объем фактического размещения в 7,7 раз. Вопрос, когда там была оферта, что так все накинулись на переменный купон.

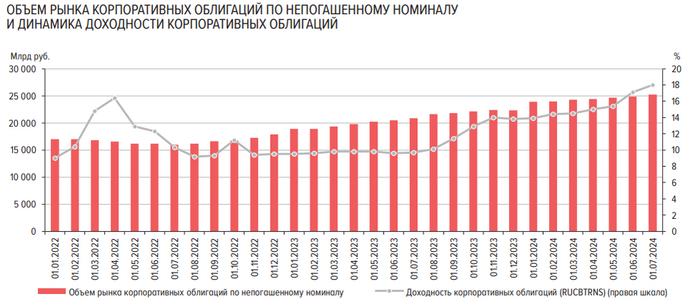

Корпоративные облигации.

Доходность по ним за год рванула с 10% до 18%. При этом и объём рынка подрос на четверть. Так что размещайте деньги, пока дают. Подыскать низкорисковые варианты среди корпората всегда можно.

*******************************

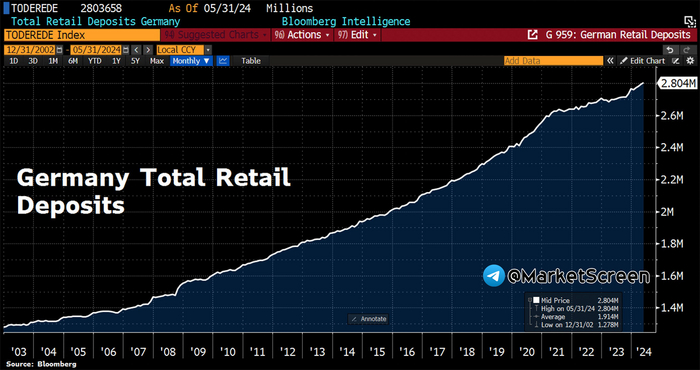

Депозиты немцев.

Депозиты физических лиц в Германии достигли рекордного уровня. В мае общий баланс составил 2,8 трлн евро. Треть из этих средств хранится на текущих счетах, которые не приносят процентного дохода. Т.е. многие немцы упускают потенциальную отдачу от инвестиций.

А как у нас?

По последним статистическим показателям банковского сектора РФ, обязательства банковского сектора перед физическими лицами составляют 49 163 млрд руб. Или 0,517 трлн евро. При этом средства на счетах (очевидно, текущих и расчетных) - 16 586 млрд ₽.

В общем, у бюргеров пока денег больше.

*****************************

Камрады, не стесняемся, жамкаем кнопочку "₽ Поддержать". Проекту MarketScreen на пользу, и всем приятно.

Дорогие друзья, в силу "Особого порядка" в этой статье не всё названо своими именами, а что-то и вовсе опущено. Почитать всё без цензуры можно на моём экономико-познавательном канале, где ад и Израиль — MarketScreen

Имеется Дзен - StockGambler | Дзен (dzen.ru)

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

Фигурка Сберкота

Прошу прощения за долгий перерыв в выкладывании своих поделок, работа, бытовуха, личные дела затянули и еле вылез из всего этого водоворота.

Тем не менее, сегодня я покажу вам свою очередную фигурку, на этот раз это Сберкот, кем-то любимый, кем-то нелюбимый, но все же.

Сделать его меня попросила моя сестра, чтобы подарить своей подруге, а я, т.к. сестру люблю и уважаю, взялся за эту работу.

Процесс работы почти не снимал, к сожалению, но что-то да есть

Основу делал из проволоки и фольги (традиционно), проволока стальная жесткая, фольга пищевая обыкновенная. Для тех, кто не знает, они нужны чтобы дать основу будущей фигурке, а также снизить общий вес и объем используемого материала.

Весь остальной фронт работ выполнен из эпоксидного пластилина "Моделайт". Это такая штука, которая состоит из 2х разных компонентов, т.е. пластилин и отвердитель. При их смешивании они вступают в химический процесс и часа через 1.5 - 2 отвердевают и становятся, грубо говоря, пластиковыми, т.е. твердыми и пригодными для обработки (сверления и шлифовки).

Материал интересный, но работать не очень просто, т.к. очень липкий, приходилось постоянно смачивать руки водой.

Небольшой совет: если хотите, чтобы Моделайт застыл быстрее, нагрейте его феном и ждите, когда остынет. Так процесс отверждения ускорится.

Кот грунтованный, в единичном экземпляре. Грунтовал аэрографом.

Кот покрашенный, залакированный.

Красил акриловыми красками, кистью (лень было аэрограф доставать).

Если понравилась моя работа, то прошу отметить это своим лайком/плюсиком/комментарием. Если не понравилось, то дизлайк/минус/коммент, у нас тут свобода действий.

Также приглашаю в свои соц.сети, контакты есть у меня в описании профиля.

Благодарю за внимание, всем бобра kurwa.

Встречайте! Ушастый инвестор - Гошан

🐱Представляю вам Гошана.

Он тоже будет учиться инвестировать, благо есть у кого (деловито поправляю невидимые очки и делаю многозначительный хруст пальцами).

🐾Короче, Гошан по паспорту — Маргулис. Он мейн кун. Или мейн-кун. Или Мейн Кун, как кстати правильно пишется?

Так как он пока ещё мелкий, дома его пока кличут «Маргошей». Уловили невообразимо сложную линвистическую цепочку? Маргоша — Гоша — Гошан. Он же Гога, он же Жора, он же «Ну что за мелкая сволочь опять наструячила мимо лотка?!»

🍁Гошан родился поздней осенью, а именно 24 ноября прошлого года. И он ещё не вполне отдупляет, что у нас тут происходит.

Поэтому будем вводить его в курс дела постепенно.

📈Гошан пока не определился, он за технический анализ, или за фундаментальный, или вообще за пассивное инвестирование. А может — Сбер на всю котлету?

Двухмесячный Гошан весит 1 килограмм 100 граммов. Для мейн-кунов это вроде в самый раз. Он довольно стройный.

Короче, Гошан теперь с нами надолго. Я даже подумываю назначить его маскотом своего блога.

🤞Все же знают, что такое маскот? Это талисман чего бы то ни было.

Например, у Сбера вот такой зелёный маскот:

Ну а у меня будет вот такой серый: 👇

👍Накидайте лайков Гошану, а то он пока немного стесняется.

И кстати, в моем телеграме Ушастый инвестор будет появляться чаще. Там даже видеоблоги Гошана будем иногда публиковать.

Не переживайте — Гошан гипоаллергенный, так в питомнике сказали.

🐾Всем отличных пушистых выходных!🙃

📍 Вчера рассказывал про десятку лучших акций по мнению КИТ Финанс:

--------------------

Блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth