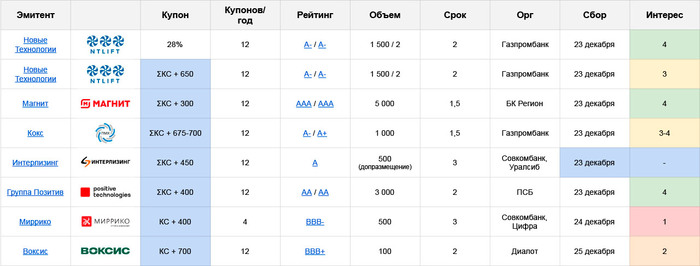

⚙️ Новые Технологии: A-, 2 выпуска – фикс до 28% (YTM~31,6%), флоатер ΣКС+650 (EY~30,9%)

Подробный разбор здесь, новый фикс в моменте – один из лучших в специфической категории «не-ВДО с высоким купоном», но велика вероятность, что укатают на сборе

🛒 Магнит: AAA, флоатер ΣКС+300 (EY~26,4%), ежемес. купон, 1,5 года, 5 млрд.

Продолжается операция «замена кубышки дорогим долгом», но это проблемы акционеров, в контексте облигаций никаких претензий к компании нет. Параметры – в рамках нового ориентира для AAA. Причем, свежие Россети МР, которые на днях выходили с тем же стартом, даже позволили себе символически снизить спред на сборе, до 290 б.п.

Возможно, это только передышка, но прямо сейчас на таком фоне условия Магнита внезапно выглядят неплохо. Я бы даже сказал хорошо, если иметь уверенность, что новый выпуск на ближайшее время у эмитента последний, но такой уверенности пока нет. Бумага еще и совсем короткая, тоже считаю это плюсом (тут кому как)

Флоатеры как класс сейчас в сложном положении – они и на росте ставки падали, и на ожиданиях плато/снижения ценности тут не добавилось. Но если смотреть не спекулятивно, а как на вполне надежное вложение с доходностью сильно выше безрисковой – почему бы и нет. Сам планирую поучаствовать немного, подержать под новогодние праздники, а там может и останется до погашения

🪨 ПАО Кокс: A-/A+, флоатер ΣКС+675-700 (EY~31,6%), ежемес. купон, 1,5 года, 1 млрд.

Разбор компании был перед их первой попыткой выйти с этим выпуском. С тех пор АКРА успела забрать у Кокса ступеньку кредитного рейтинга и считаю, что абсолютно заслуженно – их ситуация с долгами вместе с общими проблемами в отрасли меня тоже напрягает

Не уверен, что новый спред это полностью перекрывает, на вторичке сейчас есть приемлемые ашники с EY 32+% (Рольф RU000A109LC8, Вуш RU000A109HX2, Практика RU000A108Z77, Делимобиль RU000A109TG2), свежие ТГК-14 и НТ в плане кредитного качества тоже нравятся больше

Зацепиться можно только за 1,5 года длины и высокий (пока что) ТКД. В общем, не совсем плохо, но сильно на любителя. И в расчете, что общий оптимизм на рынке за период от сбора до размещения еще не иссякнет

💻 Группа Позитив: AA, флоатер ΣКС+400 (EY~27,8%), ежемес. купон, 2 года, 3 млрд.

Как и в случае с Магнитом, к Пози есть вопросики по части инвестиционной привлекательности акций, но нет претензий по кредитому качеству. Сантимент по компании все еще считаю лучше среднего, параметры вполне в рынке, бумаги доступны неквалам

Здесь уместно будет сравнить с летним флоатером Позитива RU000A109098, он торгуется с EY~27,6 и ТКД~23,5%, при этом на полгода длиннее. Разница слегка в пользу нового выпуска, это не самая частая ситуация сейчас, поэтому рассматривать новый считаю вполне целесообразно, и сам по себе, и для перекладки из старого (в пользу более высокого купона и меньшей длины), себе тоже думаю взять

⚗️ Миррико: BBB-, флоатер КС+400 (EY~27,2%), квартальн. купон, 1 год, 500 млн.

Какое-то недоразумение с ожидаемой доходностью на уровне AA-грейда и дополнительными атавизмами в виде квартального купона и квартального пересчета. Полный дубль их дебютного выпуска (там же разбор компании) – типа, в июле получилось, попробуем повторить. О планах разместить новый выпуск в течение 2024 года – они говорили еще тогда же, летом, тут претензий нет. По параметрам – надеюсь, есть какой-то заранее согласованный щедрый покупатель на основной объем, никаким другим способом такое сейчас в рынок не продать

☎️ Воксис: BBB+, флоатер КС+700 (EY~31,6%), ежемес. купон, 2 года, 100 млн.

Дебют без премии. Компания оказывает услуги колл-центра на аутсорсинге: берут на себя коммуникацию с клиентами голосом и в чатах, обзвоны, в т.ч. тот самый спам от роботов, рассылки и т.п. Структурно – часть группы, объединенной в МКАО «Воксис». Кроме основного бизнеса здесь также есть коллекторское агентство и планы развивать краудлендинговый сервис (займ обещают направить все же в сегмент колл-центра, на пополнение оборотных средств)

По финансам, консолидировано по МКАО: ЧД/EBITDA под 2х, и ожидается, что будет расти за счет новых будущих займов. Рентабельность на уровне 20% по ебитде и ~10% по прибыли. Все это на фоне ограниченных планов роста (~5% по выручке). Глубже разбираться здесь не вижу смысла, вроде не криминал, но и на неограненный бриллиант совсем не похоже, а параметры выпуска не выдающиеся, более понятных и не менее доходных альтернатив достаточно (см. раздел про Кокс)

Маленький объем – условный плюсик, но изначально Воксис планировал занять побольше, и если бумага таки разойдется более-менее успешно, велика вероятность получить от них еще как минимум один выпуск

🚙 Интерлизинг (допразмещение): A, флоатер ΣКС+450 (EY~28,7%), ежемес. купон, 3 года, 500 млн.

Небольшая допка к выпуску RU000A10A4N8, который собирали в конце ноября в пользу конкретного покупателя, в рынок не давали. В стакане он тоже до сих пор не появился. Возможно, с этим траншем будет такая же история, но в любом случае – их предыдущий флоатер RU000A109DV5 той же длины выглядит лучше по ожидаемой доходности (~33,4%) и при этом дает аналогичную ТКД. Смысла покупать новый в таких условиях не вижу

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)