Вспоминая годы обучения в университете, мне всегда почему-то не все было до конца понятно с такой часто встречающейся и нужной вещью как Чистая приведенная стоимость (ЧПС) или Net present value (NPV). Ставка дисконтирования всегда давалась в примере. Внутренняя норма доходности тоже. А откуда они берутся и как их анализировать обычно описывалось в общих фразах. Но тут мне недавно пришлось обновить свои знания в области финансового анализа. В этот раз я уже более основательно подошел к этому вопросу и вот решил поделиться с Вами моими размышлениями. Быть может это кому-нибудь пригодится.

NPV

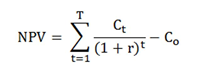

Чистая приведённая стоимость (чистый дисконтированный доход) - ЧПС или NPV (Net Present Value) – это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню. Финансовый показатель, который используется для оценки целесообразности и эффективности инвестиций в тот или иной проект. Давайте разберем само определение и термин подробнее.

Начнем с краткого исторического экскурса. Первое упоминание термина ЧПС было в далеком 1907 году в работе американского экономиста Ирвина Фишера «Ставка процента». Во второй половине двадцатого века данный термин начали использовать более часто и регулярно включать в учебники по финансам.

Далее необходимо разобраться с переводом термина на русский язык. «Чистая приведённая стоимость», на мой субъективный взгляд, не совсем точный перевод. Слово «value» имеет значение не только «стоимость», но и «ценность». В этом то и кроется главный подвох. В русской версии нам предлагают оценить стоимость, когда, на самом деле, термин предполагает оценить ценность (так называемы «выхлоп») проекта. Итак, зная, что «value» это ценность, мы пытаемся понять, принесет ли нам проект искомую ценность или все же стоит рассмотреть иные варианты.

Разобравшись с неточностями, мы можем перейти к формуле.

Где:

• - Со – первоначальные инвестиции, чтобы начать проект;

• С – свободный денежный поток, который создает проект;

• r – ставка дисконтирования;

• t – время, которое соответствует каждому году проекта.

Если с денежными потоками и временем все относительно понятно, то вот ставка дисконтирования представляет в данной формуле наибольший интерес. Какую ставку выбрать? Где её искать? Давайте разбираться. Начнем с определения.

Ставка дисконтирования - это процентная ставка, используемая для пересчёта будущих потоков доходов в единую величину текущей стоимости денег.

Напоминает уровень инфляции. Так оно и есть: по сути, мы оцениваем обесценивание денег в будущем. Значит, первым показателем, который мы можем взять для оценки нашего проекта, будет годовой уровень инфляции в стране. Также в качестве ставки дисконтирования можно взять среднюю ставку по вкладам в банк (ровно, как и любую другую ставку альтернативного использования денежных средств) или средневзвешенную стоимость капитала, в простонародии известную как weighted average cost of capital (WACC).

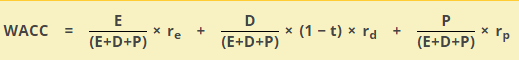

Средневзвешенная стоимость капитала - это средняя процентная ставка по всем источникам финансирования компании. Иными словами - средняя процентная ставка по займам в банке и выплатам по обычным и привилегированным акциям. Давайте посмотрим на формулу:

Где:

E/(E+D+P) = доля собственного капитала в %;

D/(E+D+P) = доля заемных средств в %;

P/(E+D+P) = доля привилегированных акций в %

re = стоимость привлечения акционерного капитала (обычные акции), в %;

rd = стоимость привлечения заемных средств, в %;

rp = стоимость привлечения акционерного капитала (привилегированные акции), в %;

t = става налога на прибыль;

Оценка рыночной стоимости собственного капитала, несомненно, представляет непростую задачу, особенно если фирма не котируется на бирже. Эта оценочная величина, которая представляет собой ожидаемый доход на вложенные инвестиции в компанию. Однако можно прибегнуть к рекомендациям Федеральной службы по тарифам (Приказ № 57-э от 23.03.2011) и оценить стоимость собственного капитал как доходность долгосрочных государственных обязательств РФ, которая в свою очередь рассчитывается согласно Приказу Минэкономразвития РФ от 26.07.2010 №329, плюс два процента.

А что это там за { 1- t }?! И вообще, причем здесь налог на прибыль?! В финансовом анализе снижение налогового бремени за счет увеличения расходов считается положительным эффектом. Исходя из этого, чистая стоимость заемных средств компании ровняется сумме выплаченных процентов за минусом налоговых вычетов, которые образуются в результате выплаты этих самых процентов. Поэтому в данной формуле представлены заемные средства, отчищенные от налогового эффекта. Итогом будет являться снижение стоимости заемных средств в процентном выражении.

Резонно возникает вопрос: почему налоговый эффект распространяется только на заемные средства, полученные в кредитных организациях. Во-первых, дивиденды выплачиваются из чистой прибыли, а значит, не затрагивают налог на прибыль. Во-вторых, в РФ, компания, которая выплачивает дивиденды, должна самостоятельно исчислить и уплатить с них налог, т.е. выполнить роль налогового агента. Это также никак не отражается на налогах самой компании.

Еще одной ставкой дисконтирования может выступать внутренняя норма доходности (Internal Rate of Return {IRR}).

Для того чтобы понять ее сущность, необходимо ввести определение: внутренняя норма доходности (IRR) - это процентная ставка, при которой чистая приведённая стоимость равна 0. Иными словами IRR является ставкой дисконтирования, при которой текущая стоимость ожидаемых поступлений денежных потоков ровняется объему ожидаемых инвестиций в проект. Для лучшего понимания мы можем представить IRR как некую ожидаемую ставку роста проекта.

IRR используется для оценки привлекательности двух идентичных проектов при принятии инвестиционного решения. Также данный показатель может использоваться, когда перед компанией встает вопрос о проведении модернизации существующего производства или строительстве нового завода.

В теории, если IRR превышает WACC, тогда уровень доходности проекта превышает уровень расходов на него, а, следовательно, несет дополнительную выгоду акционерам. Однако данный показатель следует оценивать совместно с другими факторами, иначе он может ввести в заблуждение.

Таким образом, зная, что такое ставка дисконтирования и что может выступать в роли нее, мы можем вернуться к ЧПС.

Если ЧПС < 0, тогда текущая стоимость ожидаемых инвестиций превышает текущую стоимость ожидаемых поступлений. В этом случае, скорее всего, необходимо либо отказаться от проекта, либо заново провести оценку критериев, используемых для расчета. Если ЧПС > 0, значит текущая стоимость ожидаемых инвестиций меньше текущей стоимости ожидаемых поступлений от проекта. В этом случае мы можем утверждать, что проект экономически эффективен. Наконец, если ЧПС = 0, тогда эти потоки равны и перед нами встаёт вопрос о целесообразности вложения денег в данный проект. Однако стоит отметить, что и при ЧПС = 0, и при ЧПС > 0 необходимо проводить дополнительный анализ, ведь могут существовать и другие факторы, имеющие значительное влияние на принятие решения.

В заключение хотелось бы отметить несколько несовершенств данного метода оценки. Во-первых, данный метод очень сильно зависит от оценок, допущений, прогнозов и их надежности. Во-вторых, некорректный расчет IRR может значительным образом завысить и исказить ожидания. Тоже самое относится и к любой другой ставке ставки дисконтирования. Наконец, в условиях нестабильной экономической или политической ситуации чрезвычайно трудно достоверно спрогнозировать среднесрочный/долгосрочный свободный денежный поток, что ставит под сомнение итоговый результат.