Финансовое планирование и цели

🎄Зачем вести учет финансов? Финансовое планирование. Финансовые цели.

Если вы хотите видеть всю картину своего финансового положения, то нужно заняться финансовым планированием. Так же можно найти дыры в вашем бюджете, избавиться от них, а «излишки» пустить в инвестиции и улучшить свое материальное состояние. А это в дальнейшем может привести к обретению личной финансовой свободы или финансовой независимости.

🍏Финансовая свобода – наличие такого капитала, который позволяет обеспечить себе пассивный доход и поддерживать текущий уровень жизни ( или даже выше).

🎄Финансовое планирование:

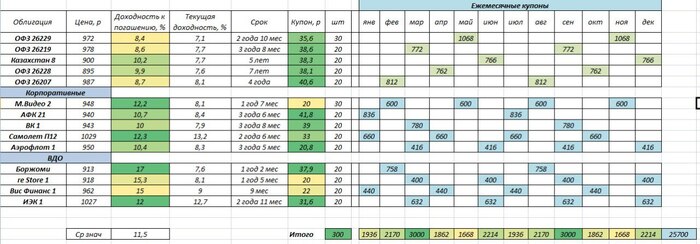

- формирование финансовых целей. Например: инвестировать 120 тыс рублей в год или 10 тысяч в месяц. А зачем это нужно? Может это вклад в ваше будущее, в вашу финансовую независимость или это какая-то большая покупка. Возможно это деньги на обучение вашего ребенка в будущем.

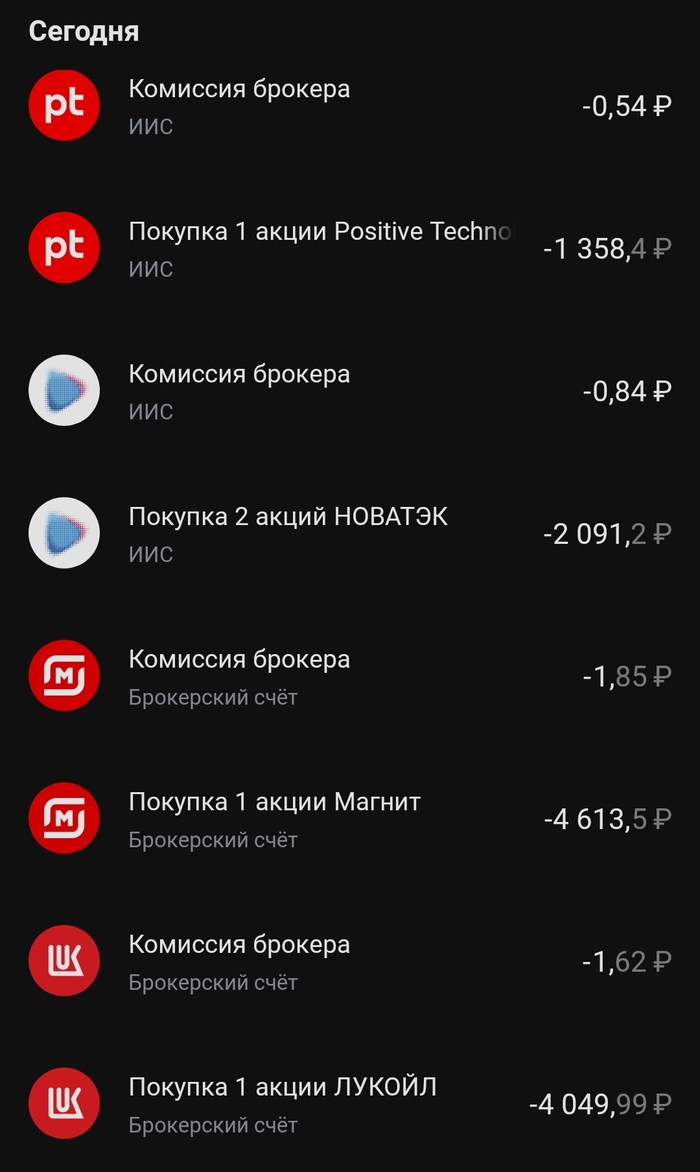

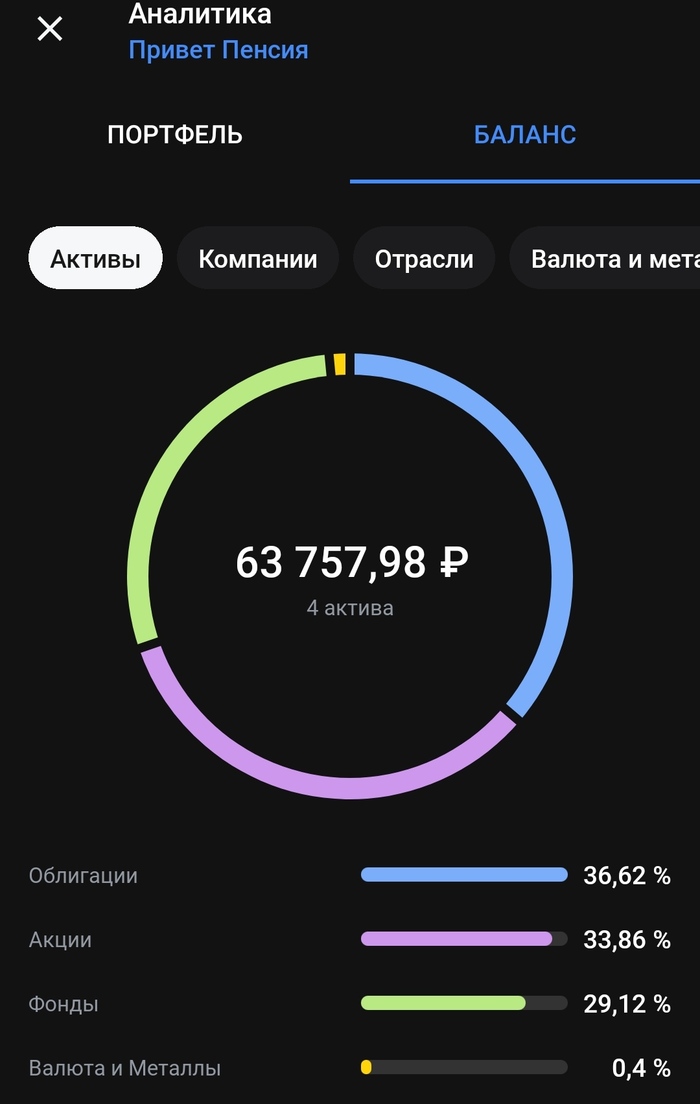

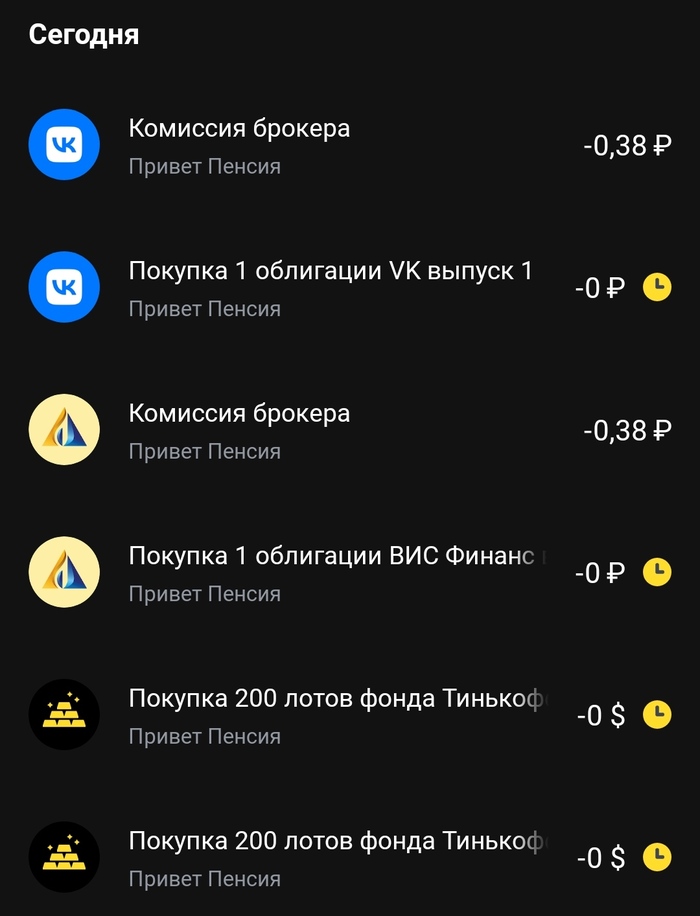

- учет, анализ текущих доходов и расходов. Пример: Заработали 70 тыс в месяц, 10 тыс перевели на брокерский счет. Остальное потратили (еда, коммуналка, транспортные расходы…). Естественно лучше все учитывать, для этого можно использовать Excel, специальные программы или приложения, или тетрадь – ежедневник.

- планирование бюджета. Планируем крупные траты заранее: техника, одежда, автомобиль, отдых, подарки.

- контроль за исполнением. Периодически нужно сверяться со своим планом (раз в месяц, квартал), возможно какие то цели будут перевыполнены ( например на брокерском счету уже более 120 тыс, можно повысить планку до 200 тыс) или наоборот – цель не выполнена, нужно поднажать.

Если какие то покупки отдаляют вас от ваших финансовых целей, то возможно стоит от них отказаться или пересмотреть ваши цели.

Так же нужно брать поправку на инфляцию. Ваша цель с течением времени может стать дороже. За прошлый год инфляция составила около 12 процентов, покупательная способность денег упала на величину данного процента. Средняя инфляция в РФ за последние 10 лет около 6-7 процентов. И если ваша цель была накопить 600 тыс рублей в течение 5 лет, то для того чтобы покупательная способность этой суммы была такой же, то и сумма должна стать большей.

За пять лет при средней инфляции в 7 процентов сумма должна вырасти на 40 процентов (840 тыс рублей). Тогда она будет эквивалентна 600 тыс сейчас. Таким образом чтобы иметь на счету 600 тыс рублей через 5 лет, нам нужно пополнять счет не на 10 тыс в месяц, а на 14 тыс. Правда мы можем получать доход от наших инвестиций выше уровня инфляции ( купоны, дивиденды, рост активов).

Это применимо для расчета цены на образование, автомобиль, жилье. Хотя в последние годы инфляция на данные товары и услуги выше 7 процентов.

Так же стоит здраво оценить свои возможности по реализации финансовых целей. Если есть сомнения, то возможно стоит увеличить срок цели или снизить сумму.

🎄А вы занимаетесь финансовым планированием? Поставили цели на 2023 год?

Успешных инвестиций.