Компании роста с будущими дивидендами

Дивиденды играют на нашем рынке огромную роль — в основном ради них инвесторы и покупают отдельные акции.

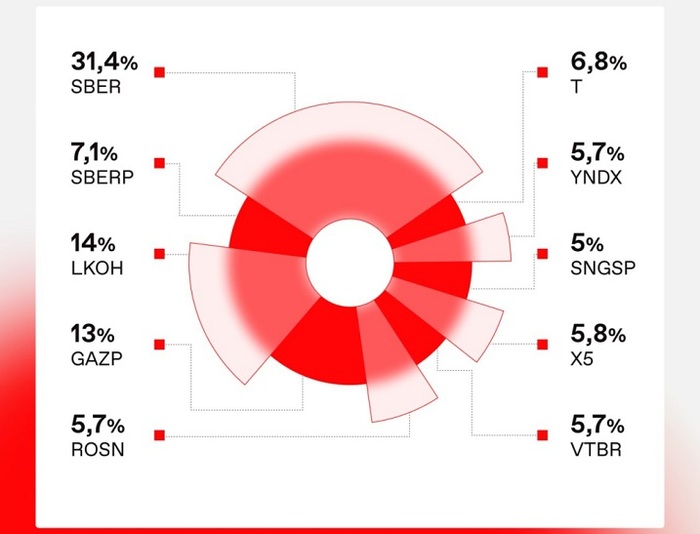

Поэтому даже новички стараются что-то платить, ведь это положительно сказывается на их карме и на котировках :) Да и цифры, как говорится, не лгут — за 10 лет индекс Мосбиржи за 10 лет вырос на 75%, а индекс Мосбиржи «брутто» — на целых 254%.

Хотя есть на рынке и те, кто пока что ничего не выплачивает. Их можно разделить на три группы — быстрорастущий бизнес, который все вкладывает в рост; должники, которые платят по своим долгам; и страдальцы с неправильной пропиской.

Со вторыми и третьими все понятно — они смогут платить только тогда, когда разберутся с долгами или переедут и сменят собственника. С первыми же все гораздо интереснее, ведь некоторые из растущих компаний скоро могут начать платить дивиденды.

Эксперты «Альфы» выделили несколько таких компаний, хотя с частью их выводов я не согласен :) Давайте пройдемся по ним и посмотрим, кто же может стать новым дивидендным аристократом.

🍏 Лента. Утвердила дивидендную политику еще в 2021 году, но выплат до сих пор не было. Сначала у компании были долги, а затем она перешла к новой схеме развития: кредит — выгодная M&A-сделка — рост денежного потока — выплата кредита.

Руководство работает настолько грамотно, что Лента стала самым быстрорастущим ритейлером (с высокой маржой!). Ничего не мешает ей начать платить дивиденды, и в 2026-2027 гг. ожидаются первые выплаты. Тут я с экспертами полностью согласен :)

📦 Озон. Показывает очень быстрые темпы роста (+63% г/г), а во 2 квартале впервые вышел в прибыль. Но его денежный поток обеспечен деньгами клиентов, а собственных средств не хватает даже на капзатраты («дыра» в размере 4 млрд. рублей).

Скоро компания перестанет вкладываться в развитие, что скажется на ее рентабельности. Плюс финтех превратится в отдельный банк и будет давать еще больше прибыли. Так что уже по итогам 2026 года возможны первые дивиденды.

Это довольно ковбойская идея, и шансы на такой сценарий 50 на 50.

📱 ВК. Да-да, эксперты всерьез ждут от него дивиденды. Ведь в 1 квартале EBITDA выросла до 5 млрд., а долг сократился до 60 млрд. рублей (за счет допки). Поэтому соотношение долг/ EBITDA снизилось до 5,9х, что выглядит уже не так страшно.

И если компания сможет сохранить эти темпы роста, то где-нибудь к 2028 году инвесторы могут увидеть дивиденды. Мое мнение по ВК вы знаете — это самый неэффективный бизнес, который лишь способен тянуть деньги из бюджета и из акционеров.

Итого у нас получилась одна уверенная идея, одна «фифти-фифти» и одна такая, от которой нужно бежать подальше. При этом Лента и Озон есть в моем ковбойском портфеле (с долями 15% и 7%), а ВК с его нынешним руководством — нет и не будет :)

А вы рассматриваете такие компании? Или предпочитаете зрелый бизнес?

*****

Приглашаю вас в свой канал Финансовый Механизм — там вы найдете еще больше материалов и мыслей по рынку.