Дивиденды без единого разрыва. Инвестировал только в акции МТС и Ростелеком 10 лет — что из этого вышло?

История, после которой вам захочется отключить интернет и уехать жить в лес. Тариф Гигабитов работал кабельщиком и очень любил технологии. Инвестировать он начал 10 лет назад и выбрал то, в чём разбирался — акции МТС и префы Ростелеком. Получилось ли у него обогнать рынок?

Это вымышленная история на основе бэктеста. Все совпадения случайны, а пополнения портфеля вымышлены. МТС и Ростелеком-ап настоящие.

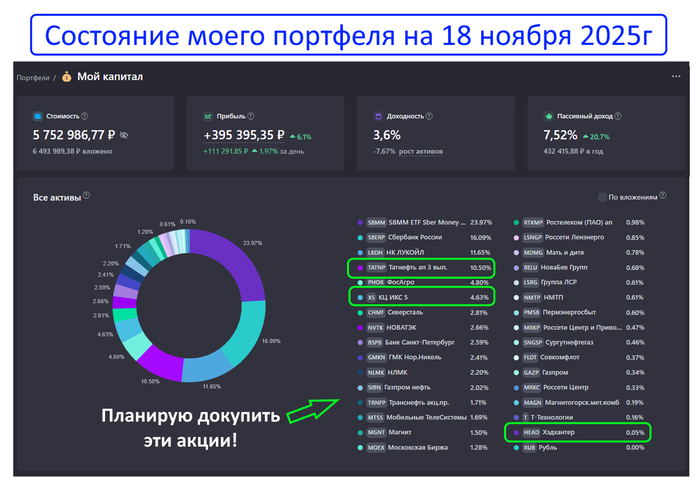

Я активно инвестирую в облигации, дивидендные акции депозиты и фонды недвижимости, тем самым увеличивая свой пассивный доход. Мой портфель более 8 млн рублей.

🔥 Чтобы не пропустить новые классные посты про инвестиции и пассивный доход, обзоры свежих дивидендных акций и облигаций, скорее подписывайтесь на телеграм-канал. Только крутой авторский контент.

Предыдущие персонажи:

История началась в далёком холодном декабре 2015 года, когда Тариф Гигабитов прокладывал интернет по предновогоднему подъезду с чердака. Он внезапно подумал о будущем и решил инвестировать в дивидендные акции. Какие — он знал сразу, ведь он считал, что инвестировать нужно в то, в чём понимаешь. Если не в телеком, то во что? Белуги на бирже тогда ещё не было. Привилегии он любил, так что у Ростелекома выбрал префы. Чисто из-за слова.

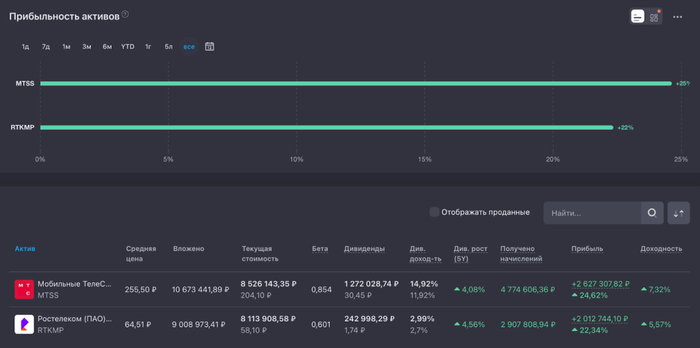

Покупки Тариф Гигабитов совершал ежемесячно, стараясь сохранять пропорцию 50/50. Если какая-то акция отставала, он покупал её более активно. Дивиденды он получал ежегодно и реинвестировал. Да-да, все 10 лет дивиденды были по обеим акциям! Ни единого разрыва!

Бэктест в сервисе учёта инвестиций Snowball income позволил воссоздать его путь, и теперь мы с вами можем оценить результаты.

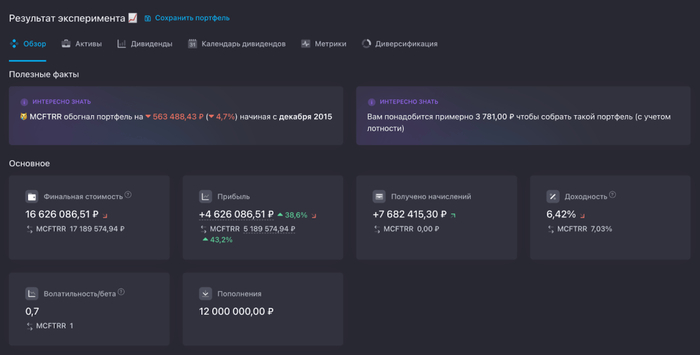

Пополнения составили фантастические 12 млн млн рублей — именно столько и получится у каждого, кто 10 лет подряд будет пополнять портфель на 100 000 в месяц. Проверьте, у кого есть калькулятор.

Не дозвонился до MCFTRR

Результат не ужасный, но хуже рынка. Телеком-портфель отстал от индекса MCFTRR на 4,7% — за 10 лет не так уж и сильно! MCFTRR — это как IMOEX, но учитывающий реинвестирование всех полученных дивидендов и налоги.

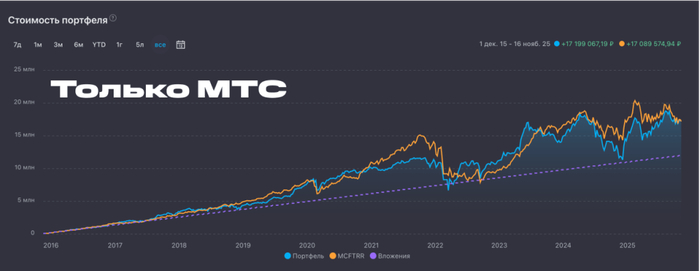

Большую часть времени портфель уступал индексу, хотя эпизодически всё же обгонял его, особенно в 2020 и 2022 годах. То есть, пиковые потрясения телеком проходит лучше рынка, всё остальное время хуже.

В итоге телеком-портфель через 120 месяцев дорос до 16,64 млн, прибыль составила 4,64 млн или 38,7%. За это же время портфель индекса MCFTRR прибавил 43,2% или 5,19 млн. То есть, отрыв от телеком-портфеля 4,58%! Доходность получилась 6,44%, а доходность MCFTRR составила 7,03%.

😐 Хуже рынка, так бывает, ведь не могут все акции быть только лучше рынка. И какого-то одного виновника найти сложно.

💰 Вложения в МТС 10,67 млн, стоимость 8,52 млн. Вложения в Ростелеком-ап 9 млн, стоимость 8,1 млн.

💸 Дивидендов от МТС получено 5,49 млн, от Ростелекома-ап 3,34 млн. Да, дойная корова Системы доится явно лучше.

А если только МТС?

Тогда лучше рынка. Опережение индекса небольшое, всего 0,91%. Прибыль за 10 лет 5,3 млн (44,2%). Забавно, компания с огромным долгом, но платящая дивиденды, чуть-чуть, но лучше рынка. Правда не всегда, а сейчас, на обвале.

А если только Ростелеком-ап?

Тогда всё похуже. Отстаёт от индекса на 15,2%, прибыль 3,36 млн (28%). Ростелеком дивиденды платит послабее, так что инвесторам эти акции не так интересны, как МТС.

Какой вывод сделал Тариф Гигабитов?

Как минимум, такой, что цифровая экосистема пока ещё не до конца хорошо работает, раз МТС не опережает индекс кратно. И в мире чёрных лебедей телеком является защитной частью портфеля, а чёрные лебеди прилетают намного чаще белых.

Также ему нравится регулярно получать дивиденды, и эту функцию выбранные акции выполняют. Но вот быть лучше рынка телекомам сложновато. Уж явно МТС и Ростелеком не акции роста.

💬 Вы как считаете, сможет в будущем телеком-портфель Тарифа Гигабитова показывать результат лучше рынка?

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.