Аукционы Минфина не состоялись в связи с отсутствием приемлемых заявок. Анонс новых выпусков ОФЗ расставил всё на свои места

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI продолжил своё падение, опустившись ниже 112 пунктов, то, что он на уровнях марта 2022 г. уже не новость. Доходность же самих бумаг продолжает увеличиваться, последние новости от Минфина пошатнули веру инвесторов в ОФЗ, и они требуют премию к выпуску новых бумаг. На вторичном рынке такая же ситуация, и она образовалась благодаря некоторым факторам:

🔔 В резюме по обсуждению ключевой ставке в апреле обсуждался вариант повышения её на 100 б.п., до 17% годовых. С учётом всех данных повышение ставки в июне вероятно и не на 100 б.п.

🔔 По последним данным Росстата, за период с 7 по 13 мая индекс потребительских цен вырос на 0,17% (прошлые недели — 0,09%, 0,06%), с начала мая 0,27%, с начала года — 2,65% (годовая — 7,92%). Прошлогодние темпы в мае мы уже с лихвой превысили, тогда за период с 11 по 15 мая ИПЦ вырос на 0,04%, а с начала мая рост составил 0,09%, с начала года — 2,15%. Выйти на цель регулятора в 4,3-4,8% к концу года будет невозможно, ещё в начале года вам говорил, что ЦБ должен использовать более жёсткую ДКП, и если хотел выйти на свою цель, то ставка должна была дойти до 18% (сейчас мы видим ужесточение по потреб. кредитам/автокредитам, обсуждение льготной ипотеки и ключевой ставки, но это всё поздно началось).

🔔 Минфин хочет занять в 2024 году 2,63₽ трлн (валовые внутренние заимствования с учётом погашений 1,45₽ трлн в 2024 г. составят 4,08₽ трлн), а это рекордная сумма сначала пандемии (во II кв. хотят разместить 1₽ трлн, с учётом I и II кв. — 1,8 млрд). Данный факт подтвердился анонсом новых выпусков: ОФЗ 26245 (погашение в 2035, купон — 12%), ОФЗ 26246 (погашение в 2036, купон — 12%), ОФЗ 26247 (погашение в 2039, купон — 12,25%), ОФЗ 26248 (погашение в 2040, купон — 12,25%). Купонная доходность — рекордная из всех выпусков ПД, а общий объём выпуска составит 2,75₽ трлн.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин, похоже, не будет использовать флоатеры в этом году: "Занимать по плавающей ставке сегодня дороже. Доля бумаг с плавающим % в наших выпусках примерно 50%, что говорит о рисках для бюджета с изменением ставок на рынке" — Антон Силуанов.

✔️ Согласно статистике ЦБ в апреле основными покупателями ОФЗ на вторичном рынке были вновь физические лица, а также НФО за счёт собственных средств — на 24,1₽ и 29,3₽ млрд соответственно. Крупнейшими продавцами стали второй месяц подряд СЗКО, продав ОФЗ на сумму 60,2₽ млрд. Интересно, что на первичном рынке крупнейшими покупателями стали СЗКО, на них пришлось 56,4% от всех размещений, тогда как на НФО в рамках доверительного управления снизили свою долю до 18,4%.

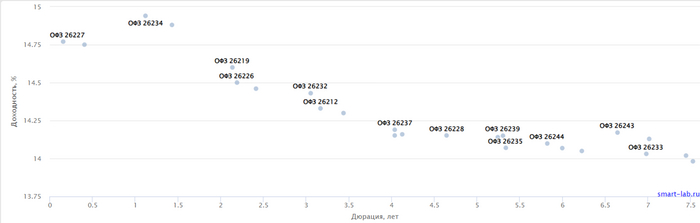

✔️ Доходность большинства выпусков перешагнула 14,2% (ОФЗ 26238 торгуется по 57,73% от номинала с рекордной 13,95% доходностью, кто покупал по 100%, то имеют сейчас -42% по активу). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то в I декаде мая она составила 14,952% (доходность растёт).

А теперь к самим выпускам:

▪️ Классика: ОФЗ — 26247 (погашение в 2039)

▪️ Классика: ОФЗ — 26226 (погашение в 2026)

Оба размещения не состоялись, потому что Минфину не предложили подходящую цену, не помог даже новый выпуск. Согласно плану Минфина на II кв. 2024 г. необходимо разместить 1₽ трлн, размещено только ~407,2₽ млрд, план может быть не выполнен, если не использовать доп. размещения или не давать премию к выпуску (в запасе 5 недель).

📌 С учётом того, что Минфин хочет занять приличную сумму в 2024 г. и уже анонсировал новые выпуски ОФЗ, а ведомство отдаёт предпочтение долгосрочным бумагам с ПД, то плюс в ОФЗ — это фиксация повышенного % на долгие годы в "безрисковом" инструменте. Ещё необходимо учитывать, что вероятность повышения ставки в июне велика, поэтому можно рассчитывать на дальнейшее увеличение доходности.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Лига биржевой торговли

2.5K постов8.1K подписчика

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.