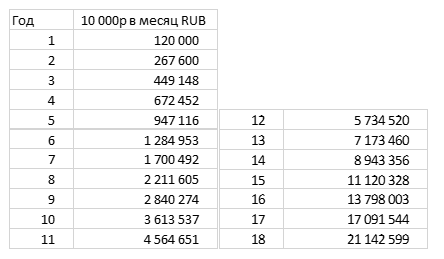

Добрый день. В комментариях к нашему последнему посту, один из читателей написал комментарий, о большом долге США. Смогут ли США вернуть этот долг? Зачем они его так раздули? И приводит этот довод, как аргумент в пользу того, что в скором времени финансовые рынки постигнет крах, который мир не видел. Об этом и поговорим.

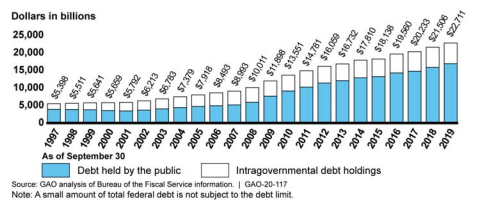

Для начала взглянем на структуру государственного долга США по итогам 2019 года

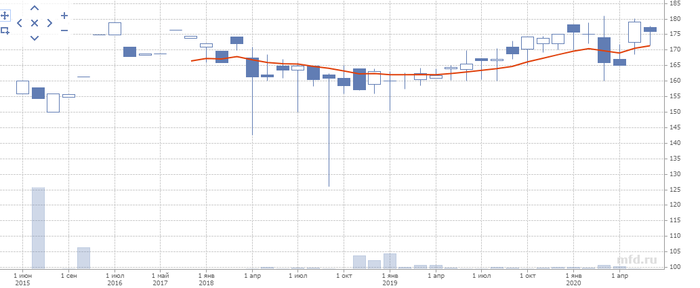

График его структуры на промежутке в 22 года из отчета министерства финансов США за 2019 год.

https://www.treasurydirect.gov/govt/reports/pd/feddebt/fedde...

Область без заливки — это внутригосударственный долг. Долг, который держат государственные организации. По большей части фонд социального страхования.

Область, закрашенная синей заливкой внешний американский долг.

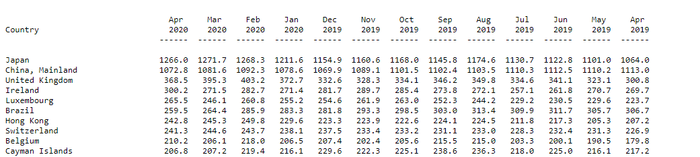

И топ 10 его держателей в миллиардах USD.

https://ticdata.treasury.gov/Publish/mfh.txt

В российском медиа пространстве, часто высказывают такие мысли, что мол США набрала столько долгов, что если КНР заставит их вернуть долг, то они в момент обанкротятся и вообще, супостаты живут в долг за нас счет.

Это достаточно распространённый миф. Сейчас мы его обсудим.

Что значит держатели долга? Это значит, что страна купила бонды США, они же облигации. То есть дала в долг под определенный процент на определенный срок. Будет получать свой процент все время пока держит эти бумаги, а по окончанию срока, прописанного в проспекте облигаций, получит назад сумму долга.

Страна, которая держит бумаги не может просто взять и потребовать от США возврата денежных средств за купленные бумаги.

Проведем аналогию с банком. Вы взяли ипотеку на 10 лет. Платите установленный процент, не нарушаете обговорённые условия. И тут вламываются коллекторы и требуют, чтобы завтра вы все вернул иначе пожалеете. Вот именно на этой схеме основан миф.

Иностранное государство может избавиться от долга США. Для этого оно может просто начать продавать эти облигации. Если, предположить, что, какая-либо страна захочет продать все свои облигации на бирже в моменте и сделает это прямо в стакан, то есть выбросит на рынок весь объем. То это вызовет обвал цен, облигации станут стоить очень дешево, не 100% а, например, 50%. Соответственно, доходность их вырастет в 2 раза. Примерно, с 2% до 4%. А дальше произойдет следующее. Их в моменте раскупят по таким ценам пока они не восстановятся до своих привычных 100%.

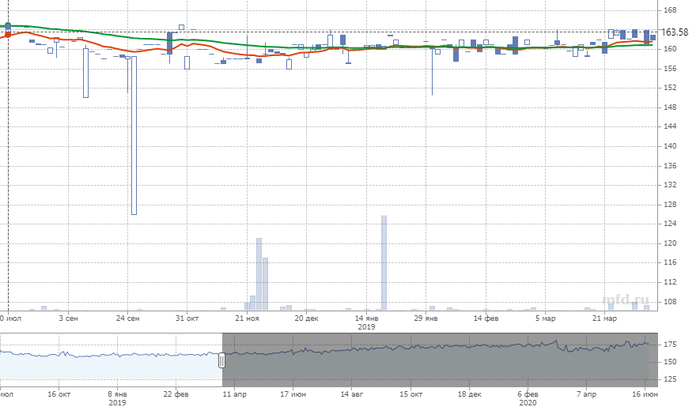

Показательный пример евробонды РФ RUS-28. Это российские еврооблигации, которые номинируются в USD процент соответственно они тоже платят в USD.

Купоны(выплаты) по этим облигациям 12,75% годовых от номинала. Это 127,5 USD в год, при номинале в 1000 USD. То есть, при текущих ценах в 175% от номинала это 7% годовых в валюте. При достаточно низком риске.

Свечи дневные

Минимум который, был 25.09.2018 составлял 126% от номинала. Доходность облигаций по такой цене 10% годовых.

Вероятно, в тот злосчастный день, крупный держатель решил избавиться от них продав в рынок. Что произошло видим на график. По таким ценам бумаги были выкуплены в моменте, и цена вернулась к своим 160 привычным процентам. Именно так работает спрос и предложение на бирже.

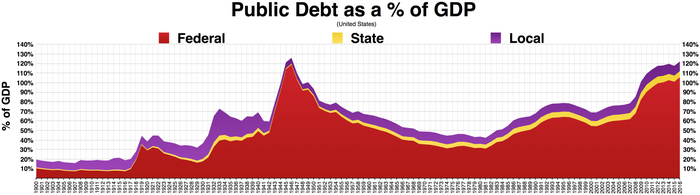

Еще один момент который мы хотели бы обсудить это процент долга от ВВП страны.

20 триллионов долларов для США не то же самое что 20 триллионов долларов для Ганы.

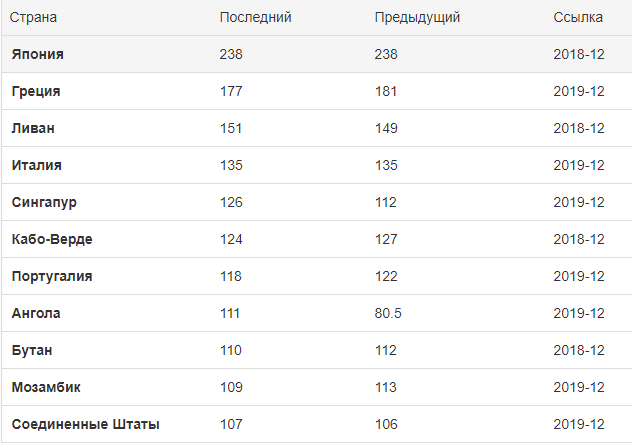

Посмотрим топ стран по госдолгу к ВВП страны.

США не входит даже в топ 10 на конец 2019 года. А лидирует в этом списке Япония. Причем в Японии такая ситуация наблюдается с кризиса 1990ых. А это уже 30 лет. И ничего, нормально себя чувствуют. ВВП на душу населения значительно выше, чем к примеру, в РФ с долгом в 15%.

Теперь немного теории о том, зачем государства набирают долги и как это работает.

Для того что бы экономика росла, гражданам необходимо тратить и потреблять. Но когда растет уровень жизни, у граждан появляются свободные денежные средства, и они начинают их откладывать. Откладывая их, они по сути изымают деньги из экономики. Но люди знают об инфляции и несут деньги на депозиты, чтобы сохранить покупательскую способность своих средств.

Банки пытаются выдать кредиты из тех сумм что поступают на депозиты. Есть люди, которым не хватает денежных средств, и они хотели бы взять кредит и потратить их, простимулировав экономику. Но видя ставки под 20% годовых они не хотят этого делать. Богатые копят деньги, а бедные хотят тратить больше, но из-за высоких процентов предпочитают уменьшать свой бюджет вместо того, чтобы брать кредит.

Центральный банк, снижает ключевую ставку. Те, кому не хватает денег берут кредиты и тратят их с комфортом, ведь 5% годовых это не 20. Но и они со временем удовлетворят свои потребности. ЦБ продолжает снижать ставку до околонулевых процентов, что мы и видим в развитых странах.

Зачем копить на эту малышку, когда можно взять кредит под 1% годовых. Лайк если согласен.

Итак, ставки околонулевые. Цб может снижать ставку только в минус. В этом случае, клиенты будут платить за то, что их деньги лежат в банке. Поэтому они забирают их и перекладывают в банку!

Кредиты брать никто не хочет, и тратить никто не хочет. Это может ввести экономику в оцепенение. Государство настало твое время.

И правительство делает свой ход. Начинает тратить больше, чем получает, тем самым создает дефицит бюджета. Выпускает облигации и тратит эти деньги. Закрывая дефицит бюджета.

Недавний пример, пособия, которые США выплачивает в связи с коронавирусом. Прибавляем к ним налоговые послабления и льготы. И получаем серьезный дефицит бюджета. Где взять деньги? США, увеличивает размер госдолга на 2,3 триллиона долларов.

Виктория Боня, будет вне себя от ярости, когда об этом узнает.

Еще пару слов о госдолге США.

График соотношения госдолга США к ВВП. В 1946 году, после окончания второй мировой войны он составлял около 120% и был выше нынешнего. Кстати, в апреле 2020 он составлял 116% ВВП.

С этим разобрались.

Большой гос. долг — это не всегда страшно и крах рынкам и финансовый апокалипсис, и дефолт, и вот это вот все. Но есть и обратная сторона. Большой госдолг создает определенные риски.

Во-первых, чем больше государственный долг, тем больше средств нужно на его обслуживание. Ага, платим купоны по бондам. Сейчас США платит очень мало на его обслуживание из-за низкой инфляции, около 2%. Сравните сколько платит РФ по RUS-28 из примера выше. Причем платит в иностранной валюте которая на длительном промежутке времени дорожает относительно рубля. Это вызывает доп. риски для РФ, которых нет у США, ведь ее долг в национальной валюте.

Во-вторых, действительно, государство может столкнуться с угрозой невозможности выплатить деньги всем вкладчиком если они в один момент захотят забрать свои вклады. В теории это может создать риск дефолта.

Но т.к. США является эмитентом долларов, эти риски не выглядят пугающими.

Во-первых, государство может увеличить налоговую нагрузку, и начать сокращать дефицит бюджета.

Во-вторых, может начать крупную эмиссию долларов. Это не есть хорошо, и увеличит инфляцию.

А еще может применить оба способа сразу.

В любом случае, пока у США есть в руках эти инструменты, вероятность дефолта близка к нулю.

Тема достаточно обширная и хотелось бы написать немного больше интересного, но статья уже получилось достаточно большая.

Кто дочитал до конца небольшой бонус. Отрывок бывшего посла США в РФ Майкла Макфола с выступления в школе гражданского просвещения.

А как вы считаете, правильно ли поступает США наращивая государственный долг стимулируя экономику или консервативная политика РФ с низким государственным долгом лучший путь?

Будет интересно узнать ваше мнение в комментариях.

Наш блог на других ресурсах:

https://zen.yandex.ru/id/5e231d8e028d6800b1144bcc

https://www.instagram.com/company_bridge/?hl=ru

https://vk.com/companybridge