STCInvest

Micron. Основные тезисы 2021

Добрый день.

8.10.2021, на сайте комиссии по ценным бумагам был опубликован годовой отчет компании Micron. Пост о нем.

Micron начинала как компания по разработке полупроводников, в которой работало четыре человека, в подвале стоматологического кабинета в Бойсе, штат Айдахо.

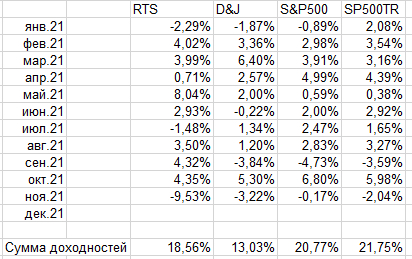

Сегодня Микро - американская транснациональная корпорация, известная своей полупроводниковой продукцией, основную часть которой составляют чипы памяти DRAM и NAND, флеш память, SSD-накопители, а также датчики CMOS. Микрон является высокотехнологичной компанией.

Упрощенная структура выручки по окончанию 2021 финансового года состоит на 72% из DRAM, на 25% из NAND и на 3% из других технологий (в основном память 3D XPoint и NOR).

DRAM - это энергозависимая память ака оперативка. Выключили электричество, данные утеряны.

NAND - это технология энергонезависимой памяти более известной как FLASH. На текущий момент идет массовой переход с устройств типа HDD на тип устройств, использующих технологию NAND, известных так же как SSD.

Основные направления где используется продукция микрон.

- Облачные сервисы.

- Рынок смартфонов.

- Хранилища данных и массовый сегмент.

- Автомобильный рынок.

В более широком смысле продукция используется везде, где задействованы полупроводники и ЭВМ.

Посмотрим, что было интересного у Micron’a в 2021.

1. Продажа перспективной, но не оправдавшей себя технологии.

3D Xpoint не оправдала себя, разработки прекращаются, технология продается. 3D XPoint - это класс энергонезависимой технологии между DRAM и NAND. Ожидается, что продажа будет завершена в первом квартале 2022 года.

2. Переход на новый тип памяти.

В 2021 году Micron продолжил переход на DDR5, который удваивает пропускную способность и снижает энергопотребление, и находится на пути к поддержке клиентов, поскольку они начнут внедрять платформы с поддержкой DDR5 во второй половине 2021 календарного года.

Продажи на рынке графики в 2021 году в основном состояли из графических продуктов GDDR6. В конце 2020 года компания начала поставки продуктов GDDR6 DRAM для игровых консолей следующего поколения, а также представила графическую память GDDR6X, которая обеспечивает беспрецедентную скорость и пропускную способность для высокопроизводительной графики и вычислений. Графические продукты GDDR6 и GDDR6X DRAM включены в игровые консоли, графические карты ПК и решения для центров обработки данных на базе графических процессоров, которые являются движущей силой таких приложений, как искусственный интеллект, виртуальная и дополненная реальность, игры с разрешением 4K и 8K и профессиональный дизайн.

3. Первые в отрасли.

В 2021 году начали массовые поставки первой в мире 176-слойной флеш-памяти 3D NAND. 176-слойная NAND-память, основанная на архитектуре второго поколения с замещающими затворами, является самым передовым в отрасли узлом для массового производства. В 2021 году расширили ассортимент технологии QLC NAND. Низкая стоимость за бит технологии NAND QLC позволяет предлагать твердотельные накопители по такой цене, которая обеспечивает ускоренную замену жестких дисков в ряде рыночных сегментов.

4. Введена дивидендная политика.

2 августа 2021 совет директоров объявил квартальные дивиденды в размере 0,10 доллара США на акцию, подлежащие выплате денежными средствами 18 октября 2021 года зарегистрированным акционерам на момент закрытия рабочего дня 1 октября 2021 года. На момент написания статьи цена акций равна 67,5$, что соответствует див доходности в 0,6% годовых.

Что бы я хотел сказать о Micron.

1. Компания одна из наиболее технологичных в мире. На исследования и разработки они тратят в среднем около 10,6% выручки. Или около 50% от усредненной чистой прибыли (важно понимать, что чистая прибыль уже учитывает эти затраты).

2. Отрасль полупроводников (в частности памяти) циклична. Как правило, новый цикл начинается с изобретения и внедрения новых технологий. На текущий момент, есть ряд факторов, говорящих о начале такого цикла.

3. Микрон, как и остальные компании использующие полупроводники, столкнулся с риском цепочек поставок и мирового дефицита чипов.

4. В модели управления бизнесом глобально ничего не поменялась, цель и средства те же. Быть самыми технологичными и продолжать увеличивать расходы на исследования и разработки.

Пробежимся по цифрам.

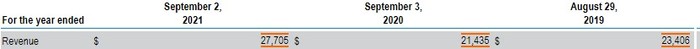

Рост выручки на 29%.

Рост валовой прибыли на 60%.

Незначительный рост затрат на R&D.

Рост операционной прибыли на 109%.

Рост чистой прибыли на 118%.

Рост денежного потока от операционной деятельности на 50%.

В балансе ничего интересного, на что бы я обратил внимание.

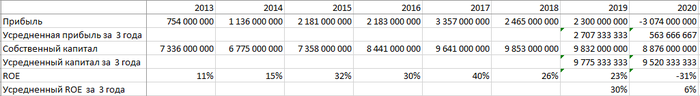

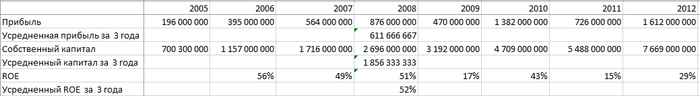

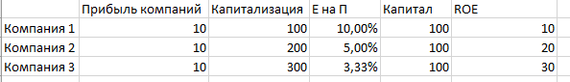

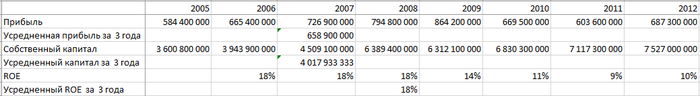

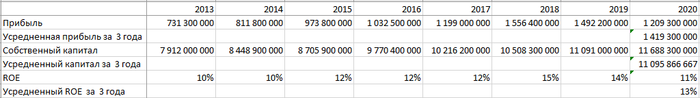

Средний ROE за 7 лет 25%.

Усредненный, текущий E/P при цене 67,5$ около 7%.

Подведем итоги. Если вы хотите инвестировать в Микрон, то делаете ставку на несколько вещей.

1. Микрон продолжит разделять лидирующие позиции в отрасли в технологичном плане.

2. Микрон справится с кризисом чипов и дефицитом поставок.

3. Рост показателей это начало нового цикла.

4. Микрон сможет и дальше находить баланс между затратами на R&D и ценой бита памяти.

Пишите в комментариях на что ставите. И хорошей недели.

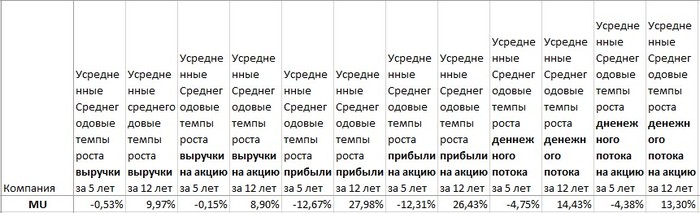

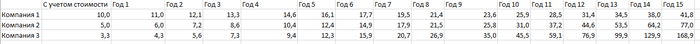

P.s для тех кто любит копать поглубже, бонусом картинка с усреднёнными среднегодовыми (звучит как ересь, но это самый корректный вариант расчета из известных мне) темпами роста важных показателей.

Эффективность или дешевизна. Что важнее при отборе компаний. Часть 2

Доброго дня.

В первой части статьи мы определились с базовыми понятиями и сформировали гипотезу которую решили проверить на примере компаний из S&P 500.

В этой части рассмотрим еще пару интересных ситуаций и подведем итоги.

Эффективность или дешевизна. Что важнее при отборе компаний Часть 1

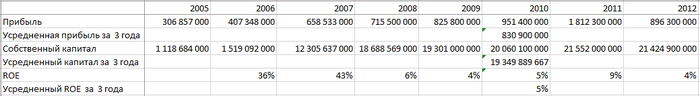

Southwest Airlines Co., является одной из крупнейших авиакомпаний США и крупнейшей в мире авиакомпанией -лоукостером. Штаб-квартира компании находится в Далласе, штат Техас, и выполняет регулярные рейсы в 111 пунктов назначения в США и еще десяти странах. По состоянию на 2018 год Southwest перевезла больше внутренних пассажиров, чем любая другая авиакомпания США.

До 2020 года все прекрасно, и тут один китаец решает съесть плохо прожаренную летучую мышь. Наглядный пример того, для чего нужна диверсификация.

Western Digital Corporation— компания, производитель компьютерной электроники. Наиболее известна производством внутренних и внешних жёстких дисков, сетевых накопителей, твердотельных накопителей. Была основана в 1970 году, разрабатывать и производить накопители на жёстких дисках начала с 1988 года. Штаб-квартира находится в городе Ирвайн Калифорния, а в различных подразделениях корпорации по всему миру работает около 50 000 человек.

В 2016 году WDC приобрела Sandisk, увеличив уровень обязательств на 16 млрд USD. До 2018го года выручка росла стремительно. С 13 млрд USD в 2016 году до 20 млрд USD в 2018. Но после 2018го откатилась до уровня в 16 млрд USD по итогам 2020. При этом расходы WDC с выросшими после покупки активами с 6 млрд до 25 млрд, не уменьшились, а лишь возросли. Как итог, чистый убыток по итогам двух последних лет.

Тут есть несколько интересных моментов.

Во-первых, отрасль производителей памяти волатильна сама по себе, и на протяжении 10 лет компании из этой отрасли часто показывают, то бурный рост то падание показателей, вплоть до чистого убытка по итогам года. Менеджмент видит проблемы и пытается уменьшить уровень долга, в 2020ом году, была даже доп. эмиссия акций под эти цели. При этом компания не уменьшает расходы на исследования и разработки, важнейшей статьи расходов в высокотехнологичных компаниях. Мы считаем менеджмент совершает адекватные и правильные поступки, несмотря на трудности, с которыми столкнулся.

Но посмотрим, что бы было если бы мы приняли решение об инвестициях в WDC в 2016, основываясь на предыдущих успешных отчетах.

Средняя цена в 2016 была в районе 55USD. Отчет за 2016 год вышел в августе 2016, в нем бы мы увидели проблемы. Один проблемный год не причина избавляется от бизнеса. Если бы мы держали бумаги далее, например, до отчета 2019, т.к. до него, хоть компания и показывала низкий ROE на протяжении 3х лет, но прибыль выросла более чем в два раза. Отчет за 2019 вышел так же в августе 2019.

В течении года, средняя цена была в районе 52USD. Мы бы закрыли позицию с небольшим убытком. С учетом дивидендов, даже немного заработали бы на этой компании. Худший вариант закрылись бы в районе 38 USD, тогда убыток был бы приличный, в районе 30%. Не критично конечно, но приятного мало.

Мы не рассматривали в этом обзоре более детально компании, у которых все очевидно хорошо, такие как Microsoft, Synopsys, Google, или те у которых все очевидно плохо, например, Газпром.

Подведем итог.

1)Инвестиции — это долгосрочный процесс. Более того, Идеальная инвестиция это инвестиция длиною в жизнь©. При прочих равных, лучше выбрать более эффективную компанию в пользу более дешевой.

2)Как правило, компании стабильны по ROE на длительном промежутке лет. Совершив ошибку, мы сможем ее исправить без критичных последствий, если не будем терять голову и забывать о таких важных вещах как, например, диверсификация рисков.

3)Отбирая компании с высоким ROE очень важно обращать внимание на уровни закредитованности и объем собственного капитала, если капитал стремится к нулю или уже около него находится, то это создает высокие риски, принимать ли их, решение индивидуальное.

4)Важно понимать, что для ряда отраслей высокий уровень обязательств не негативный фактор. Например, для банков, бирж, ритейлеров, аптечных сетей.

5)Высокий ROE не равен высоким темпам чистой прибыли. Это было бы так, если компания все свои деньги реинвестировала в развитие. На практике, разные компании по-разному распоряжаются свободными деньгами, они могут платить дивиденды, выкупать собственные акции, гасить кредиты. От этих факторов сильно будет зависеть рост прибыли в будущем.

Как вы считаете правильно ли мы рассуждаем, или в логической цепочке есть изъяны?

Хорошего дня и больше высокоэффективных компаний в портфель.

p.s Ссылки на нашу группу в других источниках. Там мы выкладываем краткие аналитические обзоры на компании. Файлик с цифрами по 30ти компаниям из S&P500 в Telegram.

https://www.instagram.com/company_bridge

Эффективность или дешевизна. Что важнее при отборе компаний Часть 1

Доброго времени суток.

Каждый кто занимается отбором ценных бумаг сталкивался с муками выбора в пользу дешевой и менее эффективной компанией или дорогой и более эффективной. Об этом и статья.

Небольшой вводный курс для новичков.

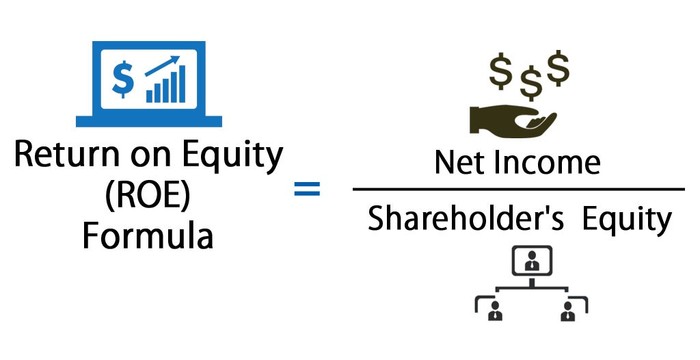

Классическим показателем оценки стоимости компании является мультипликатор P/E. То есть, капитализацию компании (количество акций в обращении умноженное на текущую цену) делим на чистую прибыль из последнего годового отчета. Если капитализация компании 200 миллионов, а зарабатывает она 10, то 200/10=20. P/E=20. Отбросим ряд нюансов, и предположим, что у компании не будет меняться цена акций и чистая прибыль. Тогда наша инвестиция удвоится за 20 лет. Мы используем показатель E/P вместо P/E. Почти то же самое, но смотрим в процентах. (10/200) *100=5%. То есть эта инвестиция будет приносить нам 5% годовых.

Главный показатель эффективности ROE (Return on Equity)-возврат на собственный капитал.

Акционерный капитал — это собственный капитал акционерного общества. Акционерный капитал равен совокупным активам за вычетом совокупных обязательств. Если компания решит прекратить деятельность, то она продаст все активы, погасит все долги, и деньги, которые останутся разделит между акционерами.

ROE- является мерой прибыльности бизнеса по отношению к собственному капиталу. То есть для компании с собственным капиталом в 100 миллионов при чистой прибыли в 30 миллионов ROE будет равняться 30%.

Акционерный капитал, это однозначно известно значение, которое можно посмотреть в отчетности. Капитализация же, это рыночная оценка компании, в нее закладываются ожидания участников торгов.

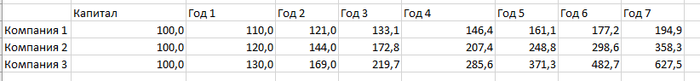

Вводные данные. Есть 3 компании с разной капитализацией, одинаковым капиталом и одинаковой прибылью на момент выхода последнего отчета. Причем самая дешевая компания имеет ROE 10% самая дорогая 30%.

Предположим, что данные не будут меняться со временем. Аппроксимируем их на длительное количество лет и посмотрим на рост капитала. Очевидно, что капитал будет расти быстрее у компании с наивысшим RОЕ.

Сделаем то же самое с учетом стоимости акций. Покупая самую дорогую компанию, мы будем покапать за одинаковое количество денег, меньшую долю капитала.

На среднем сроке инвестиций, до 7-8 лет, низкая стоимость компании оказывается более выигрышным решением. Но с увеличением срока инвестиций более эффективные компании значительно опережают конкурентов.

То есть если вы нацелены на долгосрочные инвестиции, при прочих равных, выгоднее инвестировать в более эффективные и дорогие компании.

Условия в примере идеальные, в реальности все намного интереснее и в игру вступают огромное количество других факторов. Например, чем меньше собственный капитал, там выше будет ROE, но очень низкий капитал или даже его отрицательное значение говорит о том, что у компании нет активов, не выступающих обеспечением под обязательства, то есть, она может показывать хорошую прибыль, но закрыв бизнес и погасив обязательства, акционерам ничего не достанется.

Мы решили взять 30 компаний из S&P 500 и проверить на их примере, насколько стабильно ROE на длительном промежутке времени, может ли полагаться на эти данные инвестор и какие подводные камни можем встретить.

Все расчеты в статье выкладывать не будем, они будут еще какое-то время в отдельном файле на нашем канале в Telegram(ссылочка в конце). Здесь же, расскажем о нескольких интересных, на наш взгляд компаниях и посмотрим, как менялись показатели в разрезе 15 лет. Данные в USD.

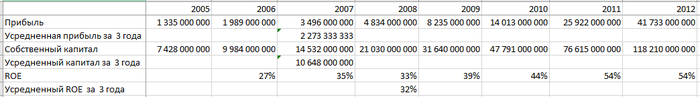

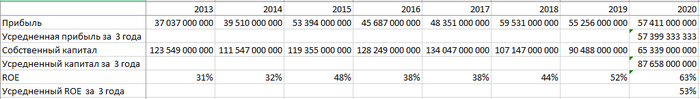

Apple- Один из пионеров в области персональных компьютеров и современных многозадачных операционных систем с графическим интерфейсом. Штаб-квартира — в Купертино, Калифорния.

Среднее ROE за 15 лет 42%. Усредненная прибыль за 16 лет выросла в 25 раз. Усредненный капитал в 8,2 раз. Очень высокий ROE. За последние 3 года растет очень быстро, однако, по большей части рост обеспечен уменьшением капитала. Капитал уменьшился за счет продажи ценных бумаг. Еще в 2017 году в необоротных активах, было бумаг на 200 млрд, а в 2020 это цифра упала до 100 млрд, прибавляем к этому значительное уменьшение нераспределенной прибыли, которую компания пустила на байбек и инвестиции в основные средства, на фоне наращивания долга. Как итог, менеджмент принял решение вести более агрессивную стратегию и увеличение рентабельности за счет дешевых займов. На фоне падающих ставок, мы считаем такое решение грамотным, акционеры ЭПЛа ставят классы.

CME Group Inc. (Группа Чикагской товарной биржи) — крупнейший североамериканский рынок финансовых дериватив, построенный путём объединения ведущих бирж Чикаго и Нью-Йорка. Штаб-квартира организации находится в Чикаго. Группа является владельцем промышленного индекса Доу Джонса и ряда финансовых индексов.

Компания начала объединение в группу в 2007ом, а закончила в 2008ом. Так что считаем с 2008го. Среднее ROE за 12 лет 8%. Усредненная прибыль за 13 лет выросла в 2,5 раз. Усредненный капитал в 1,4 раз. Средний ROE не высокий. Это вторая компания из списка со стабильным ROE на всем периоде измерений. Колебания прибыли в 2017 году вызваны налоговыми льготами Трампа. Разовая статья, которую можно скорректировать. Стабильная компания, ничего особо интересного.

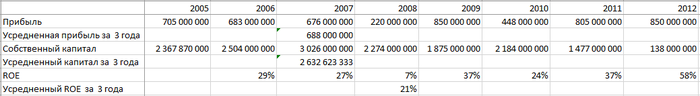

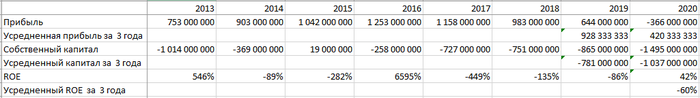

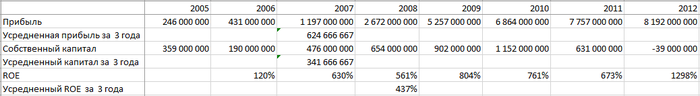

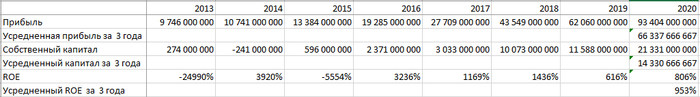

L Brands, Inc. - американский розничный торговец модной одеждой, базирующийся в Колумбусе, штат Огайо. Его ведущие бренды включают Victoria's Secret и Bath & Body Works. L Brands внесен в Fortune 500, список крупнейших американских компаний по объему выручки в 2020 году.

Если рассматривать компанию по ROE в году 2012, выглядит она очень заманчиво. Но после 2012 все уже не кажется таким прекрасным, несмотря на хороший рост чистой прибыли. У компании отрицательный капитал, ROE не посчитать. Усредненная прибыль за 16 лет упала. Если сделать скидку на ковидный год, который вырубил ряд отраслей как Тайсон Фрейзера. То прибыль выросла в 1,3 раз. Капитал ушел в глубокий минус.

После 2012 в компании меняется половина руководства. Компания начинает продавать активы и наращивать долг. На протяжении следующих пяти лет около 2/3 денежного потока компания тратит на выкуп акций и выплату дивидендов. И только 1/3 инвестирует в развитие. На фоне этого компания несет ежегодные серьезные убытки от обесценения гудвилл. Это значит, что те проекты, в которые инвестирует компания не приносят отдачи, их списывают как убытки. Выручка, как и прибыль еще продолжает расти несколько лет. Но фундаментал взял свое и компания посыпалась.

Тяжело сказать однозначно что именно привело компанию к нынешнему тяжелому положению, неверные поступки менеджмента или конъюнктура рынка. Мы считаем, что этому послужила совокупность факторов. Однако, 2013, 2014 и 2015 году котировки продолжали рост и мы, как инвесторы читающие отчеты, не могли бы не заметить весь этот негатив. Из компании можно было выйти прилично, заработав на этом. ROE снова показал свою состоятельность. Интересен тот факт, что AAPL тоже имеет тенденцию к сокращению капитала.

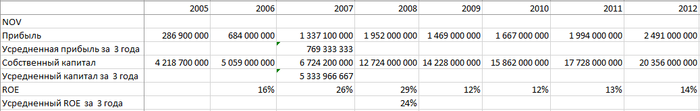

NOV Inc. - американская транснациональная корпорация, базирующаяся в Хьюстоне, штат Техас. Является ведущим мировым поставщиком оборудования и компонентов, используемых в нефтяных и газовых скважинах, производственных операций, нефтесервисных услуг, а также услуг по интеграции цепочки поставок к потоку нефтяной и газовой промышленности. Компания работает в трех отчетных сегментах: буровые технологии, скважинные технологии и решения для закачивания и добычи.

Прибыль в минусе. Капитал вырос в 1,7 раз. Причина таких цифр максимально простая, падение выручки, из-за падения цен на нефть. Инвестируя в сырьевые компании, вы делаете ставку на рост цен сырья, какая бы хорошая компания не была по цифрам и мультипликаторам. Цены на сырье растут у компании все хорошо, цены падают у компании все плохо. Это причина, по которой мы не рассматриваем сырьевые компании для инвестиций, какими бы привлекательными они не были.

Northern Trust Corporation - это финансовая компания со штаб-квартирой в Чикаго, штат Иллинойс, которая обслуживает корпорации, институциональных инвесторов и частных лиц со сверхвысоким уровнем дохода. Northern Trust - одно из крупнейших банковских учреждений в США и один из старейших постоянно действующих банков. По состоянию на февраль 2019 года занимает 486-е место в рейтинге Fortune 1000.

Среднее ROE за 15 лет 13%. Усредненная прибыль за 16 лет выросла в 2,2 раз. Усредненный капитал в 2,2 раз. Стабильная компания, без сюрпризов, огорчает снижение ROE. Не смотря на то что ROE выше чем у CME, прибыль растет медленнее.

Amazon.com, Inc. является американской многонациональной компанией базирующейся в Сиэтле, штат Вашингтон. Это одна из компаний большой пятерки в индустрии информационных технологий США, наряду с Google, Apple, Microsoft и Facebook. Джефф Безос основал Amazon в своем гараже в Белью, 5 июля 1994 года. Он начинал как онлайн-рынок книг, но расширился за счет продажи электроники, программного обеспечения, видеоигр, одежды, мебели, продуктов питания, игрушек и ювелирных изделий.

В 2015 году Amazon превзошла Walmart как самый дорогой ритейлер в США по рыночной капитализации. Amazon - крупнейшая интернет-компания в мире по размеру выручки. Это второй по величине частный работодатель в США и одна из самой дорогих компании мира. 50% всех продаж в интернете проходит через Amazon.

Усредненная прибыль за 16 лет выросла в 102,2 раз. Усредненный капитал в 7,35 раз. волатильность ROE на сумасшедших уровнях. Но она оправдала себя. Инвестиция в Амазон похожа на инвестицию в венчурный проект, серьезные риски при сверх доходностях.

Дальше пикабу сказал что полномочия на это все. Продолжение во второй части.

p.s Ссылки на нашу группу в других источниках. Там мы выкладываем краткие аналитические обзоры на компании. Файлик с цифрами по 30ти компаниям в Telegram.

https://www.instagram.com/company_bridge

Идеальная инвестиция это инвестиция длиною в жизнь©

Доброго времени суток. Название поста, цитата Оракула из Омахи.

Натолкнуло нас на создание данного поста обсуждение Амазона на одном из видео на Ютубе. На самом деле нам просто стыдно что давно не выкладывали годный контент.

Оппонент не совсем понял, что имел ввиду наш аналитик. А имел ввиду он следующее. Покажем на примере.

SNAP-ON-американский разработчик, производитель и продавец высококачественных инструментов и оборудования для профессионального использования в транспортной отрасли, включая автомобильную, тяжелую, морскую, авиационную и железнодорожную отрасли. Snap-on также распространяет инструменты начального уровня под торговой маркой Blue-Point.

У компании очень интересная история. Начинается она в 1920 году в Милуоки. С небольшой автомастерской в гараже и изобретения инновационного на тот момент времени инструмента. Трещотка № 6 была разработана Джозефом Джонсоном и была первой трещоткой, предназначенной для использования с оригинальным набором сменных торцевых ключей.

Корпорация, за более чем 100 лет существования, многое пережила. Великую депрессию, вторую мировую войну, она даже принимала участие в обслуживания лунного движущегося транспортного средства или «Лунного багги» до программ космического шаттла и космической станции.

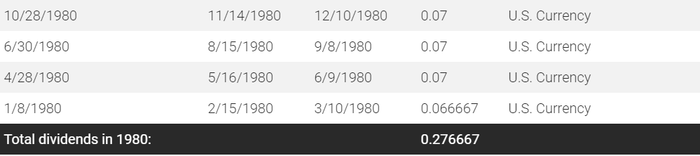

Возвращаясь к инвестициям. На сто лет назад погружаться в цифры не будем, но предположим, что мы решили бы инвестировать в эту компанию 40 лет назад, в 1980.

Цена на акцию стоила в районе 8USD.

Дивиденды на акцию 0,27667 USD. Див доходность 3,46%

Как там в 2020ом?

А в 2020ом так

Дивиденды составили 4,47 USD на бумагу. Что подразумевает доходность в 55,88% на первоначально вложенный капитал.

Средняя цена котировок в районе 150 USD, что говорит о росте наших инвестиций в 18,75 раз или 1875%.

Как считаете, это ли имел ввиду Уоррен Баффетт?

p.s. В разработке пару более серьезных статей, а эта на закуску. Так что, интересующиеся инвестициями и финансовой независимостью, велком. Удачного дня.

Как выйти на пенсию в 45 лет. Часть 2

Доброго дня. В названии фигурирует “часть 2” в связи с тем, что мы публиковали похожий пост ранее. Он подвергся некоторой критике. Основные моменты, которые критиковали заключались в том, что 40 тысяч рублей в месяц это очень мало, доходности показались нашим подписчикам тоже не высокими и еще был озвучен тезис” зачем оставлять столько денег на закате жизненного пути”. Мы внести корректировки, с учетом этих пожеланий.

Целью для предыдущего поста было получение 40 тысяч рублей в месяц дивидендами. В текущем посте цель, 100 тысяч рублей в месяц, но на этот раз не только дивидендами, а дивиденды + трата депозита до конца жизни.

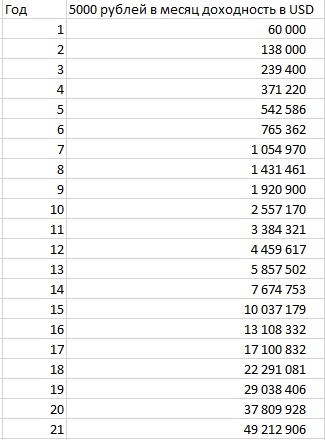

В год это 1 200 000 рублей. Средние дивиденды на рынке США 2,5% годовых. 1 200 000 *100/2.5=48 000 000. Получается, что нам необходим капитал в размере 48 000 000 рублей. Как быстро нам удастся его заработать, если мы будем инвестировать 5 000 рублей ежемесячно, покупая акции на рынке США и реинвестируя дивиденды, полученные с этих акций если нам сейчас 30 лет.

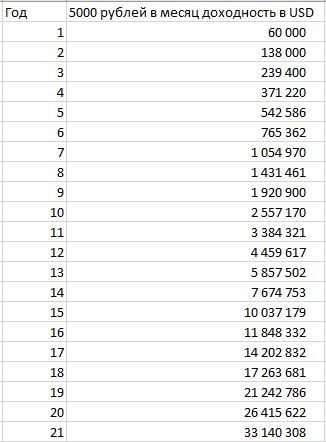

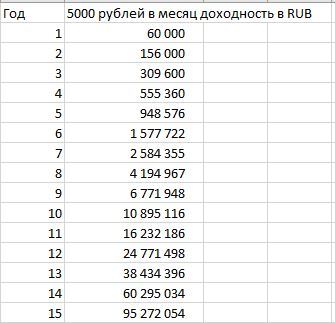

В первой части мы брали среднегодовые доходности индексов. В текущем посте возьмем полную (курсовая разница + дивиденды), реальную доходность нашего основного портфеля из первоклассных акций США за 2020 год. В USD она составила 30%, в рублях 60%, год был удачным.

С вводными данными закончили. Получаем следующие цифры.

При ежегодной доходности в 30% без изменения курсовых разниц мы заработаем необходимый капитал в течении 21 года. Нам будет 51. Во-первых, не успели, во-вторых, куда нам девать 49 лямов? Детям оставить? Не стоит убивать их потенциал, циферками в телефоне.

Табличка получается такая.

Не смотря на наши ежемесячные расходы, портфель продолжает расти. Придется все-таки порадовать наследников.

Если брать цифру в 60%, то 10 миллионов мы заработаем за 10 лет. На 11ый перестаем инвестировать и начинаем выводить.

Мы на пенсии в 40 лет, а в 45 входим в 1% самых богатых людей в РФ. При том что с 40 можем заниматься тем, чем душе угодно.

Подведем итог.

1.То, что вы сможете зарабатывать такие проценты ежегодно, крайне маловероятно, но возможно. Беркшир зарабатывает от 20% ежегодно. В нашем примере инвестор для увеличения доходности использовал это

2. Для более полного понимания, этот пост следует рассматривать вместе с предыдущим постом и более консервативными расчетами.

Как выйти на пенсию в 45 лет или пенсионный фонд, верни мне мои деньги

3. В реальности, вы будите зарабатывать что-то среднее между доходностями из наших постов. При серьезном анализе эмитентов ближе ко второму варианту.

А вы вошли в 16% Россиян для которых год выдался успешным?

Плодотворной недели и хорошего дня.

Умение ждать

Чтобы инвестиции принесли отдачу нужно время, иногда значительное.

Акции Biogen находились в боковом движении 10 лет с 2001 по 2011 года. И это несмотря на растущую прибыль (исключение убыточный 2003 год)

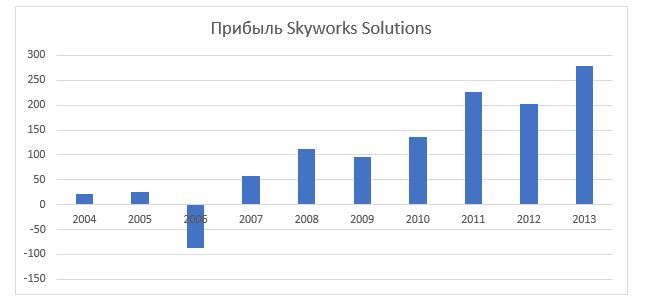

Компания Skyworks Solutions не радовала своих акционеров ростом акций тоже длительное время, несмотря на растущую прибыль (исключение 2006 год.)

Если вы держите акции хорошей компании, то будьте терпеливы, держите их долго и результат придет.

А переоценен ли рынок США?

Всем добрый день! Сейчас мы много слышим о том, что фондовый рынок США перегрет, что он на необоснованно высоких уровнях.

Мы слышим, слышим, что рынок на максимумах, что фондовые индексы не отражают действительной ситуации в экономике, что это все из-за накачки экономики ликвидностью, что индикатор «Уоррена Баффета» показывает, что рынок сейчас в космосе. Но мы с этим не можем согласиться.

Чтобы с этим не согласиться можно просто посмотреть на текущие процентные ставки. Текущая доходность по 10-им государственным облигациям США составляет около 0,8%.

В 2017 году Баффет сказал следующее:

«Очевидно, что самый важный элемент с точки зрения стоимости – это процентные ставки. Если процентные ставки обречены находиться на очень низком уровне, это делает любой поток от инвестиций более дорогим».

Текущий E/P S&P 500 примерно 2.8%, то есть средняя доходность бизнеса из индекса составляет 2,8%. И у вас есть альтернатива, облигации под 0,9% или 1,5% если брать 30-летние облигации США, но готовы ли купить актив с доходностью в 1,5%, зная, что следующие 30 лет ваша доходность не будет увеличиваться?

Даже если S&P 500 вырастет в двое, все равно на рынке не будет пузыря.

Но давайте обратимся истории.

В ноябре 2007 года, когда началось падение на фондовом рынке, ставка по 10-летним облигациям США (будем использовать эти облигации как нечто среднее) была 4,45%, E/P S&P 500 был 4,81%. Ставки по двум активам практически одинаковые.

Сентябрь 2000 года. Ставки облигаций 5,75%, доходность индекса же 3,66%. Вот тут мы явно можем говорить о пузыре, доходность более рискованных акции меньше нежели чем облигаций. Рынок упал на 50%. Идем дальше.

Сентябрь 1990 года. Облигации 8,8%, индекс S&P 500 6,9%. Падение 18%.

Сентябрь 1987 года. Облигации 9%, индекс S&P 500 5%. Падение 35%.

Декабрь 1980 года. Облигации 13%, индекс S&P 500 11%. Падение 25%.

Январь 1973 года. Облигации 7,8%, индекс 5,5%, Падение. Падение на 45%.

Всякий раз, когда повторяется этот паттерн происходит падение.

Инвестор, который вкладывается в акции, которые являются более рискованными в сравнении с облигациями. Именно поэтому по акциями существует премия за риск. И если облигации, приносят доходность больше, чем бизнес, чьи акции вы покупаете, то возможно имеет смысл начать вкладываться в облигации.

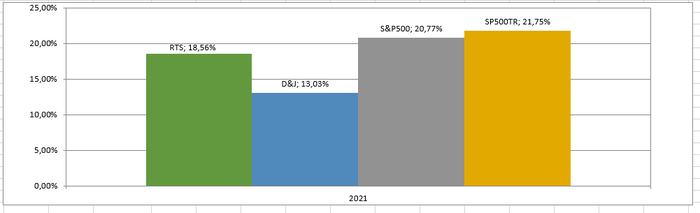

Поэтому тем людям, которые бояться падения рынка, кто хочет продать акции, мы рекомендуем подумать, а что дальше? Куда вкладывать? Что вы будете делать со своей кучей денег?