Долгосрок и среднесрок. Как управлять капиталом

Приветствую.

Сегодня очередная статья из Энциклопедии среднесрочно-долгосрочной торговли

Управление капиталом предназначенным для среднесрочно-долгосрочной торговли

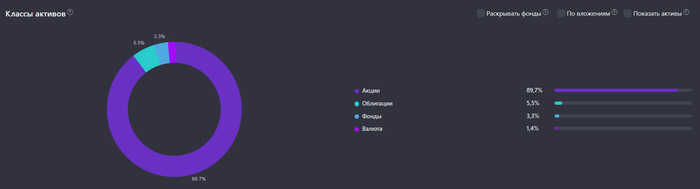

Капитал, который вы используете для торговли в средне-долгосрок, делится на две части. Первая часть — это непосредственно работающие деньги, уже использованные для покупки акций. Вторая часть — это резерв, который вы в дальнейшем будете использовать для разбавления и ввода новых позиций по мере их появления в портфеле.

Капитал по моей системе средне-долгосрочной торговли разбивается на 10 равных частей, это делается для диверсификации рисков, ведь при входе в одну-две позиции риски зашкаливают, и вы можете попасть в акцию, которая на годы зависнет у вас. В случае десяти позиций риски значительно уменьшаются, что позволяет работать непрерывно. На каждую позицию, соответственно, приходится 1/10 капитала. В некоторых случаях можно увеличить количество позиций до 15, так как маловероятно, что все они будут заполнены на 100%. Даже длительное падение, которое закончилось осенью 2024 года, не заполнило все мои позиции. Полного заполнения всех десяти стоит ожидать только в случае сильнейшего кризиса. Обычно каждая позиция заполняется от 30-50% до 100%, и в среднем это составляет 70%, что и даёт возможность увеличить количество позиций в портфеле до пятнадцати.

Также возможно удвоение позиции или просто её увеличение за счёт другой. Если вы считаете перспективной акцию, которая продолжает падать, но вы уже вложили в неё 1/10 своего капитала, можно увеличить позицию. Удвоение не приносит рисков, но утроение вы должны очень серьёзно продумать. При сильном падении акции её покупка по более низкой цене даёт шанс на увеличение прибыли в будущем. Другие акции могут достичь таких же низких уровней гораздо позже, а эта уже готова к покупке. Тут важно правильно оценить риски и не разбавлять акцию компании, идущей на банкротство. Акция должна быть устойчивой и сильной, просто с проблемами в моменте, и тогда через время начнётся её восстановление и, соответственно, ваша прибыль.

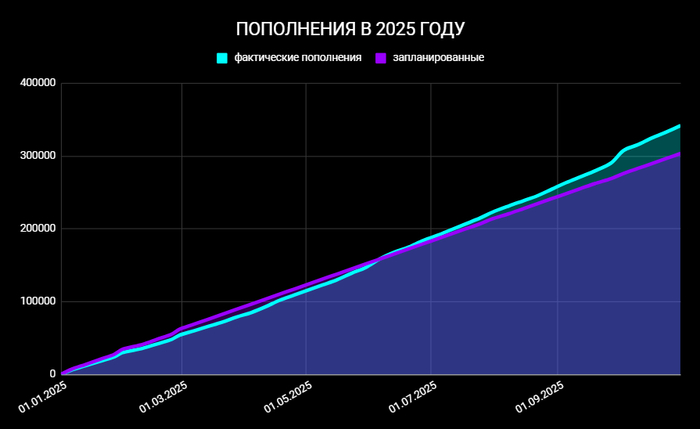

Вторая часть денег — это свободные средства, которые пока не использованы.

Их я рекомендую хранить на депозите в надежном банке с возможностью снять и доложить (пусть ставка будет чуть меньше, но Вы всегда будете иметь доступ к Вашим средствам), и снимать их в момент увеличения позиции.

Я для удобства держу на счёте брокера свободные деньги на 1-2 средние докупки акции по своей системе, а остальное держу на депозите. Делается это для того, чтобы, когда придёт момент докупки (а для этого у меня используются пуш-уведомление на телефон), вы из любой точки могли в течение минуты сразу докупить акцию. Это позволяет работать всем деньгам всегда.

Не рекомендую гнаться за дополнительной доходностью депозита, это повышает риски. Также не рекомендую использовать облигации. Я анализировал облигации весной 2022 года и заметил, что некоторые из них упали на 40% от номинальной стоимости, тогда как на депозитах всё оставалось стабильно, и проценты продолжали начисляться.

В итоге, для успешного управления капиталом в средне-долгосрочной торговле важно разделить его на работающую часть и резерв, это позволяет диверсифицировать риски. Важно правильно оценивать риски и не инвестировать в акции компаний, идущих на банкротство. Такой подход позволяет эффективно использовать все средства и минимизировать потенциальные потери.

Не является индивидуальной инвестиционной рекомендацией

Канал https://t.me/sozvezdieinvest о долгосрочной и среднесрочной торговле акциями на фондовом рынке, а так же инвестициях в драгметаллы