Допэмиссия М.Видео, есть ли перспективы у группы после размещения?

СД М.Видео-Эльдорадо одобрил увеличение уставного капитала, если вы следили за судьбой данного эмитента, то, наверное, не удивлены данному решению. Для меня это тоже не стало каким-то сюрпризом, но всё же думается, что допэмиссия сделана не для сокращения долга, почему? Давайте для начала рассмотрим ключевые факты о сделке:

🖥 Размещено будет 30 млн обыкновенных акций по открытой подписке (число акций на сегодняшний момент 179,8 млн), что соответствует 17% от существующего уставного капитала. Если оценивать данный пакет по рыночной цене, то выходит — 5,532₽ млрд, но цену определят позднее.

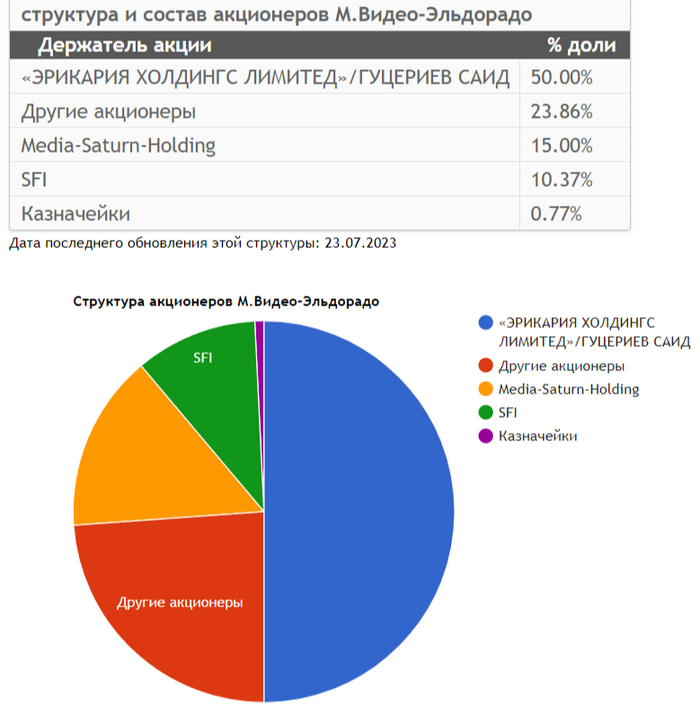

🖥 Один из крупнейших акционеров компании — инвестиционный холдинг ЭсЭфАй — выразил предварительную готовность приобрести весь объём дополнительной эмиссии.

Известно, что сейчас доля ЭсЭфАй в акционерном капитале Группы 10,37% (это около 18,64 млн акций), если инвестиционный холдинг выкупит всю допэмиссию, то увеличит свою долю до 23,2%. Если крупнейший акционер изъявит желание всего выкупа (Гуцириев владеет ещё 50% через другую структуру), то такой пакет при любых обстоятельствах уйдёт с дисконтом. 20-30% дисконта существенно меняют заработанную Группой сумму (порядка 1,1-1,7₽ млрд придётся скинуть). Поэтому выгодней данную долю пустить в рынок для М. Видео, а для ЭсЭфАй данная инвестиция не выглядит какой-то сверх прибыльной (конечно, при существенном дисконте и выкупе всего пакета стоит пересматривать апсайд в акциях ЭсЭфАй). Известно, что финансовое положение М. Видео шаткое, а весь пакет будет оценён в ~9₽ млрд (23,2%, при выкупе), напомню вам, что на IPO Европлана инвестиционный холдинг заработал 13,1₽ млрд, продав 12,5% акций. Давайте подробно рассмотрим цифры из годового отчёта за 2023 г.:

🔺 Компания увеличила свою выручку до 434,4₽ млрд (+7,9% г/г), валовую прибыль до 91,4₽ млрд (+10% г/г) и EBITDA подросла до 21,5₽ млрд (+48,8% г/г). Эмитент до сих пор остаётся убыточным -5,2₽ млрд (-30,7% г/г), даже несмотря на рост операционной прибыли 9,6 млрд (+159,5% г/г) всё съедают финансовые расходы — 16,2₽ млрд (+15,7% г/г, это % по займам), чтобы выйти на положительную прибыль оперционка должна взлететь в 2 раза, что в этом году будет навряд ли.

🔺 Компания сократила основной долг до 86,4₽ млрд (-9,7% г/г), но вот чистый долг подрос, составив 67,8₽ млрд из-за сокращения денежной позиции компании — 18,6₽ млрд (-38,4% г/г). Соотношение чистый долг/EBITDA уменьшилось до показателя 3,2х (всё равно аховая цифра, да и EBITDA считается в компании очень интересно, но об этом ниже).

🔺 FCF отрицательный -1,7₽ млрд, при этом посмотрите на статью: приобретение нематериальных активов, это затраты на программное обеспечение, и компания ставит его на баланс (вуаля и EBITDA подросла почти на 50%). Как итог СД М.Видео рекомендовал не выплачивать дивиденды за 2023 г. (их мы ещё можем долгое время не увидеть)

📌 Вывод: навряд ли ЭсЭфАй будет выкупать всю долю М.Видео, ибо инвестиционная идея слабая (дивидендов ждать не стоит, продать хотя бы полпакета по х2 цене от рыночной стоимости будет трудно в ближайшие годы). Допэмиссия М.Видео связанна во многом с инвестициями, компания стремится к сокращению административных и коммерческих расходов, поэтому будет открывать магазины с меньшей площадью, соответственно меньшим ассортиментам и персоналом. Компания говорит о сокращении показателя чистый долг/EBITDA, но считает EBITDA по "интересному", прибыльность Группы в IV квартале (+1,6₽ млрд) говорит о сезонности бизнеса, никуда убытки в этом году не исчезнут во многом из-за % по долговым обязательствам. Как акция М.Видео не представляет особого интереса, с учётом допэмиссии я бы взглянул на бонды (самый дальний выпуск даёт 21,6% доходности), ближайшие погашение состоится 7 августа, компании придётся вернуть инвесторам 9₽ млрд, возможно, часть средств от допэмиссии пойдёт на погашение.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Лига биржевой торговли

4.4K пост8.2K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.