Первые отголоски будущего кризиса в США. Грядёт обвал финансовых активов?

В мировой финансовой системе всё давно уже «не айс» это не является секретом даже не связанных с этой сферой людей.

И дело тут не только в коронавирусе или энергетическом дисбалансе. Дело во всей системе.

Приведём несколько примеров из истории, поскольку ретроспектива – один из немногих методов, подходящих для изучения кризисов, а затем рассмотрим текущую ситуацию в США.

Депрессия 1920 в США

1920-годы, названные в США «ревущими». На финансовых рынках царил спекулятивный бум – обычные американцы тратили свои сбережения на акции, ориентируясь исключительно на их рост, а не на показатели выкупаемых компаний.

Спрос увеличивался, цены следовали за ним, всё больше и больше людей втягивалось в эту гонку, что привело к закономерному пузырю. А ведь многие брали акции в кредит, надеясь легко рассчитаться по долгам; при этом во многих случаях залогом служили уже приобретённые акции.

Далее закономерный итог: достигнув определённого потолка, индексы (в первую очередь промышленный Доу Джонс) затормозили, что вызвало сначала небольшое снижение, а затем и панические распродажи в конце октября 1929 года.

Кризис Доткомов в 2000-х

Перенесёмся в более светлое будущее. Сейчас, наверное, уже мало кто помнит такую штуку, как доткомы – компании, работающие исключительно в интернете.

Вначале двадцать первого века, в связи с беспрецедентным развитием сети бурно выросла и электронная коммерция.

Отдельные успешные истории экстраполировали в глазах общественности на весь сектор, вынуждая вкладывать в новый вид бизнеса всё, что есть (и даже больше).

Это подстёгивало рост акций, рост выражался в повышении спроса, и в очередной раз данная карусель привела к надуванию пузыря. Многие скупаемые компании не имели ни прибыли, ни чёткой бизнес-модели, и выкупались просто за счёт принадлежности к сектору.

Эффект домино начался с Японии, правительство которой спешило поддержать новое направление бизнеса. Стоит отметить, что у Японии также был невероятный рост, который к моменту появления доткомов уже исчерпался полностью, а потому поддержка каких-либо проектов, не приносящих стабильной прибыли, становилась для этой страны ощутимым бременем.

В общем, пузырь сложился по стандартной схеме – дефицит ликвидности, попытка инвесторов спасти, что можно, что подстегнуло распродажи, да ещё и изменение ключевой ставки сыграло немалую роль.

Ипотечный пузырь 2007 года

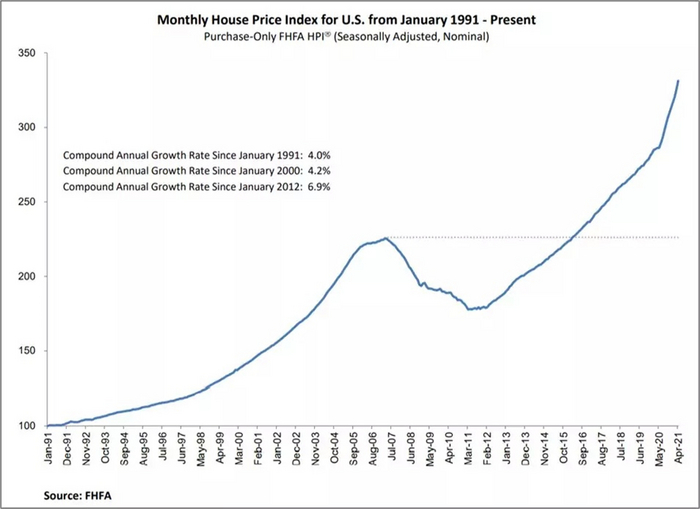

Но на этом примеры не закончились. Поднимаем 2007 год. В этот период в США происходит бум недвижимости. Цены растут, продажи растут, отрасль генерирует невиданные средства.

В течение февраля-марта наблюдался застой на рынках. Волатильность была на исторически низком уровне. Кредитные спреды находились на низком уровне, что предвещало только хорошее.

Но как всегда, когда хочется заработать больше, то можно использовать один кредит как залог для другого. Эдакая пирамида, в которую вплеталось, также множество сомнительных кредитов, становилась всё выше – и всё менее устойчивой.

Мелкие банки стали получать убытки, которые пока не привели к большим проблемам в экономике, но число дефолтов по ипотечным кредитам стало расти.

Большинство людей полагало, что эти проблемы на одном из финансовых рынков не распространяются на другие. Фондовый рынок США продолжал свой небывалый рост и в мае достиг новых исторических максимумов.

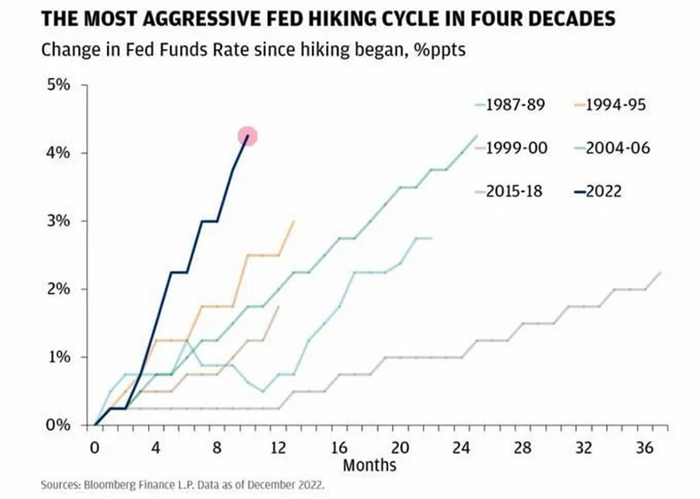

Однако накопившаяся инфляция требовала выхода и ФРС начало поднимать процентную ставку. По мере роста процентных ставок возросли и платежи по обслуживанию долга (как по новым товарам, так и по старым с плавающей ставкой, которые привязаны к ключевой ставке).

Новые кредиты стали дорогими. Получение новых займов замедлилось, а доходы заёмщиков сократились. На этом фоне началось падение цен на финансовые активы.

Итог известен – ипотечный кризис привёл к финансовому кризису 2007-2008 годов, всё закончилось массовым снижением на финансовых рынках.

А что у нас сейчас?

Текущая ситуация похожа на предыдущие.

- Стоимость финансовых активов сейчас запредельна.

Коэффициент P/E индекса SP500 по историческим меркам выше среднего, что говорит о дороговизне рынка акций.

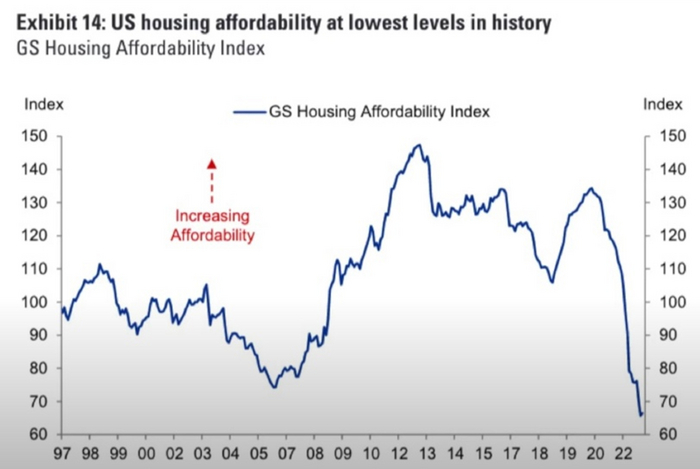

Недвижимость в США недоступна большинству американцам.

Коэффициент доступности жилья находится ниже уровня 2007 года (где был надут огромный пузырь).

График стоимости жилья.

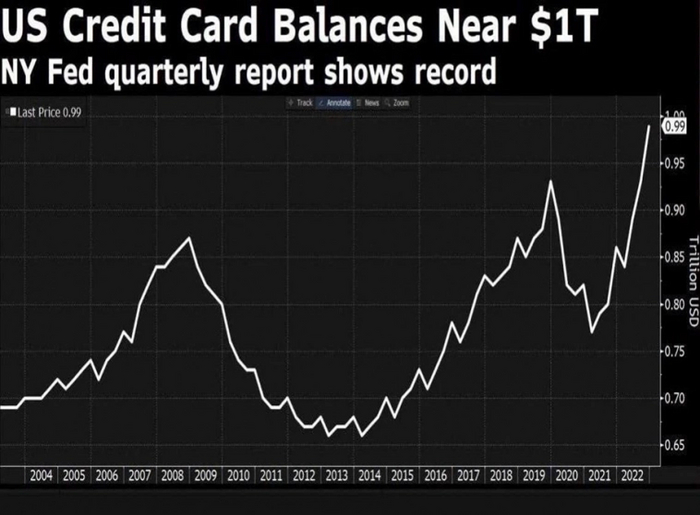

- Сбережения на историческом низком уровне и это при рекордном кредитовании населения.

- Быстрый и стремительный рост процентных ставок, спровоцированный действиями ФРС.

Все эти признаки присутствовали в прошлом, и они неизбежно приводили к долговому кризису и лопанью финансовых пузырей.

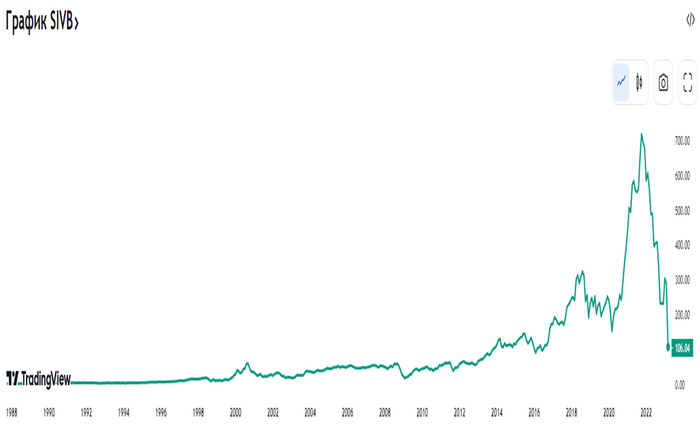

Вчера акции SVB Financial Group рухнули на 65% на новостях о признании убытков в $1,8 млрд.

Банк спонсировал высокотехнологичные стартапы, которые получали финансирование от венчурных фондов.

Банк входит в топ-16 США по размеру активов.

Сейчас компания ищет нового инвестора для привлечения капитала.

В целом в банковском секторе США накопились крупные расчетные убытки по ценным бумагам. Которые могут продолжать увеличиваться по мере роста ставки ФРС.

На этом негативном фоне банки в разных странах также пошли вниз.

Европейский банковский индекс STOXX упал на 4,4% по состоянию на 08:25 по Гринвичу, зафиксировав самое большое однодневное падение с начала июня, при этом снизились большинство крупных компаний, включая: HSBC снизился на 4,5%, а Deutsche Bank снизился на 7,9%.

First Republic и New York Community, а также Signature Bank испытывают проблемы.

Разумеется, рано говорить «гоп». Одно падение – это всего лишь одно падение.

Но ситуация сегодня накалена до предела и каждое такое падение может стать той костяшкой домино, которая совершит обвал, возможно, крупнейший в новейшей истории.

Мы живём в интересное время. Остаётся только следить за развитием событий.

Буду признателен за поддержку поста лайком.

Лига биржевой торговли

2.5K поста8.1K подписчика

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.