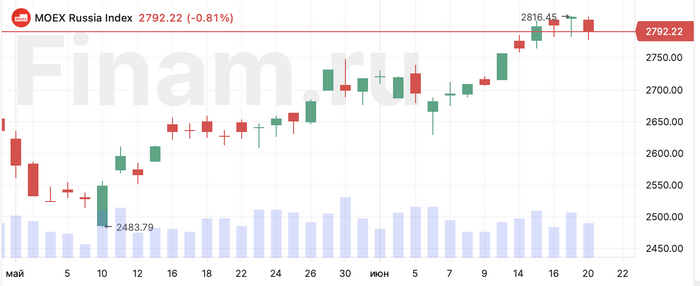

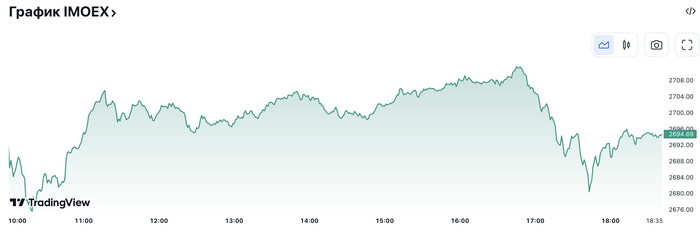

Индекс Мосбиржи в начале дня активно повышался, но в течение дня растерял весь плюс.

Объем торгов существенно сократился до 68,4 млрд руб.

Лидер роста - Мосэнерго. Акции дорожали вместе с большинством других представителей сектора электроэнергетики, но без очевидных драйверов.

Лидер снижения - Совкомфлот. Акции не смогли отскочить от вчерашних локальных минимумов, продолжив падение, которое оказалось относительно небольшим.

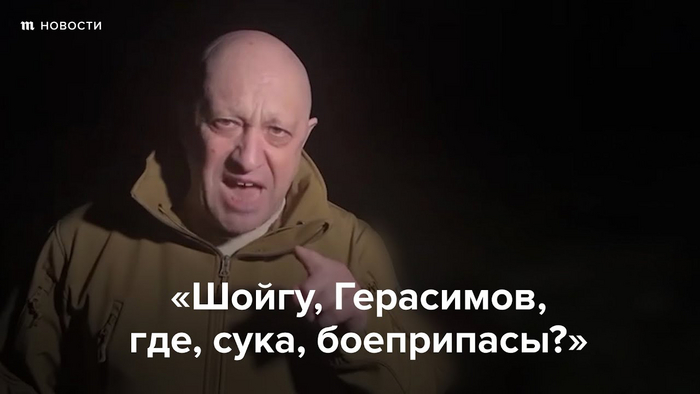

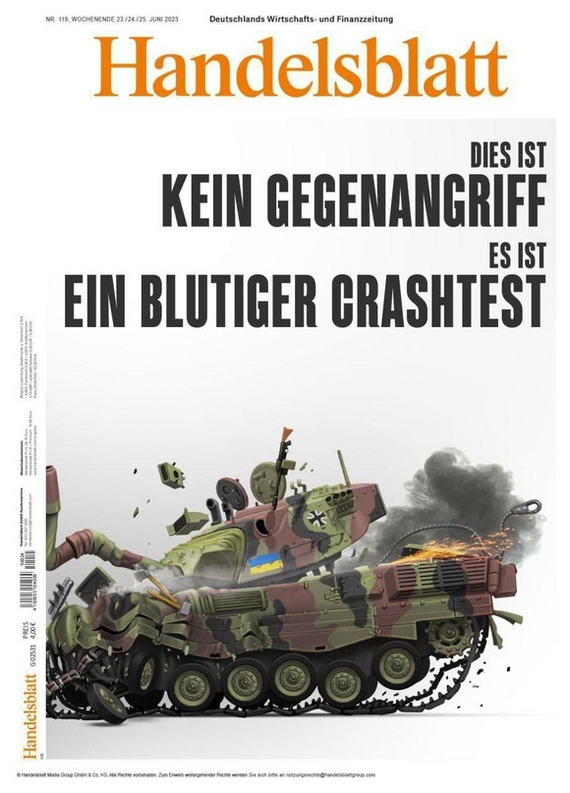

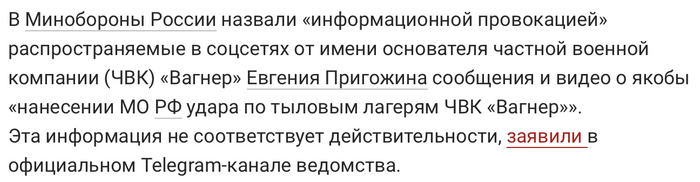

Все внимание - на восток. Дамбы, взрывы, контрнаступление.

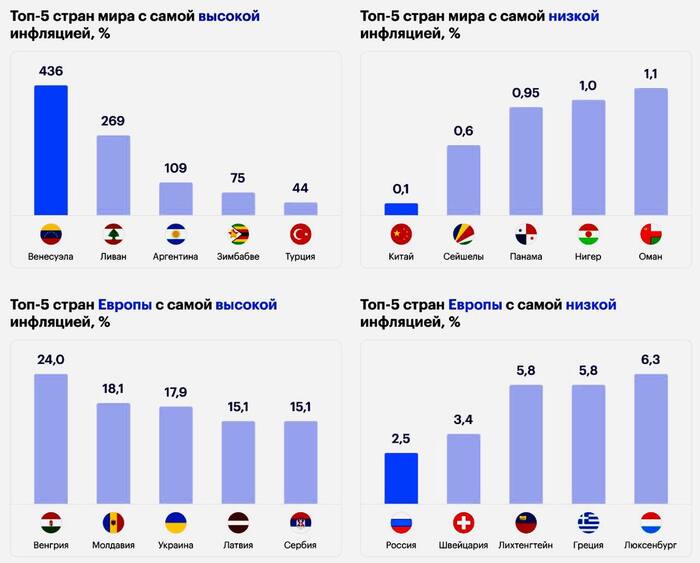

Динамика инфляции накануне заседания ЦБ

Данные Росстата добавили негатива - инфляция к 5 июня ускорилась в годовом соотношении до 2,68%. Наблюдавшееся в предыдущие месяцы быстрое снижение было связано с высокой базой 2022 года, когда инфляция била рекорды.

В эту пятницу состоится заседание Банка России по ставке. Согласно консенсусу ставку вновь сохранят на уровне 7,5%. Однако новая статистика оставляет вероятность ужесточения монетарной политики.

Накопленной статистики недостаточно для повышения ставки - инфляция за май, структурная разбивка ВВП за I квартал 2023 года и другая макростатистика станут доступны уже после проведения заседания.

Динамика ключевой ставки влияет на все экономические процессы: например, при её повышении рубль укрепляется, облигации снижаются в цене (растет доходность), акции снижаются (как правило), ставки по депозитам и кредитам растут, ВВП замедляется.

Правительство согласовало сокращение демпфера. Почему это важно?

Власти ищут способы повысить налоги и сократить перекрестные субсидии. В итоге правительство согласовало сокращение платежей по демпферу на 50% с сентября (а не с июля, как планировалось).

Подробно о том, что такое демпфер и как он работает писал здесь.

Снижение выплат по демпферу должно привести к сокращению выплат нефтяным компаниям в 2 раза до 50 млрд руб в месяц. Частично этот негативный для них эффект будет компенсирован снижением НДПИ (примерно на 20 млрд руб). Таким образом, экономия государства составит примерно 30 млрд руб.

Сокращение депмфера легче всего перенести компаниям с наименьшей долей переработки относительно добычи. Например, Сургутнефтегазу. Больше всего пострадает Газпромнефть. Новость в целом стала нейтральной для бизнеса Лукойла, Татнефти и Роснефти.

Важно понимать, что демпфер влияет на наши с вами жизни гораздо глобальнее - абсолютно в любом товаре, который мы приобретаем, заложены расходы на логистику и производство. И чем больше данные расходы (а они станут больше, т.к. производители перекладывают дополнительные издержки на покупателей, закладывая их ценах), тем выше и итоговые цены.

Россияне инвестируют. Несмотря ни на что

В мае число инвесторов-физических лиц на Мосбирже превысило 25,5 млн человек (рост на 0,5 млн к апрелю).

Доля физических лиц в торгах акциями составляет внушительные 80,8%, облигациями - 30,2%, на валютном рынке - 17,9%, на срочном рынке - 62,2%.

Самые популярные ценные бумаги в портфелях частных инвесторов:

ТОП-5 регионов по числу физлиц с брокерскими счетами:

Москва (2,3 млн)

Московская область (1,4 млн)

Санкт-Петербург (1,1 млн)

Краснодарский край (0,94 млн)

Республика Башкортостан (0,86 млн)

"Я зарабатываю выше среднего".

В 2022 году число россиян с доходами свыше 45 тыс руб выросло на 36,2% (или 53,1 млн человек).

Средний доход россиянина в 2022 году составил 44,94 тыс руб. Максимальная доля населения с заработкой от 45 тыс проживает:

на Чукотке — 78,2%

на Ямале — 74,2%

в Москве — 74%

Минимальная доля жителей с доходами выше среднего зафиксирована:

Доходы россиян, согласно данным Росстата, за 2022 год снизились на 1%. Однако были недооценены финансовые вложения граждан - сумма неучтенных в подсчетах средств приближается к 6 трлн руб.

Представьте: вам просто так каждый месяц дают ~160 тыс руб. Ваши действия?

Такой эксперимент стартовал в Великобритании. Для него были выбраны 30 человек в двух регионов. В течение двух лет они будут получать по 1600 фунтов в месяц без каких-либо дополнительных условий. Цель эксперимента - внедрение универсального базового дохода.

Универсальный базовых доход обычно покрывает основные потребности людей. В рамках эксперимента хотят посмотреть, какое влияение эта сумма окажет на физическое и психиологическое состояние людей. Вне зависимости от того, работают они или нет.

Обществу в ближайшие годы потребуется какая-то форма базового дохода, учитывая изменения климата, технологические и промышленные прорывы.

Концепция обсуждается экономистами давно: его сторонники считают, что в развитых странах это поможет справить с проблемами на рынке труда и решить проблему бедности.

Люди в таких условиях смогут посвятить время творчеству, любимой работе и развитию, что в конечном итоге принесет пользу всему обществу.

Вы бы ушли с работы, имея такой доход?

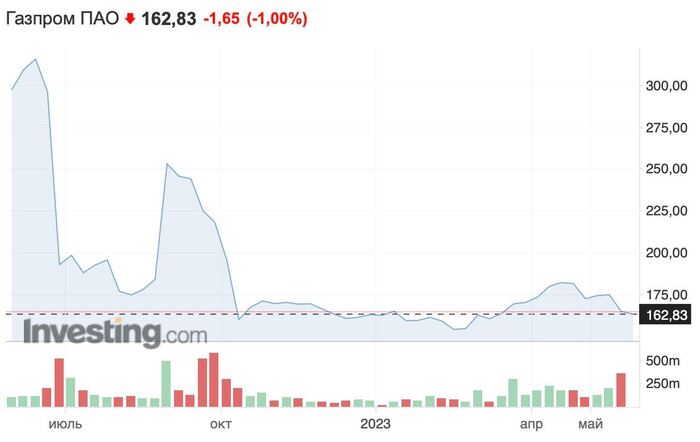

В США повысили лимит госдолга. Что дальше?

После достижения согласия по лимиту потолка госдолга инвесторы активно продают низкорискованные активы (продают облигации, вследствие чего доходность по ним растет) и покупают акции. Наибольшим спросом пользуются бумаги технологических гигантов, активно внедряющих технологии ИИ в бизнес (Microsoft, Apple, Google).

Ожидается, что с повышением потолка госдолга Минфин США проведет новые заимствования в коротких бумагах на $1,1 трлн, что вызовет продолжение оттока средств с банковских депозитов в фонды денежного рынка. Такое резкое сокращение ликвидности (рекордное с 2008 года и копейки относительно общего размера госдолга) приведет к подорожанию краткосрочного финансирования, в котором очень нуждаются региональные банки США.

По ожиданиям, на июльском заседании РФС оставит ставку без изменений.

Все эти факторы в комплексе вызовут продолжение роста доходности облигаций. И, вероятно, падение акций. Давление на финансовый сектор США может также привести к очередным банкротствам наиболее слабых американских банков.

Как весь мир смотрит на госдолг США. Кроме самих США

Что не так со сделкой США по повышению госдолга?

Больших нервов многим стоило наблюдение за ситуацией с госдолгом в США. Похоже, что всем тем, кто был уверен, что "вот сейчас уж точно США загнется" придется подождать.

США удалось поднять потолок госдолга, о чем в своем обращении к нации сообщил сам президент США.

А вот здесь кроется самое интересное. Никто из сторон в итоге не добился своих целей. Лишь американских граждан уберегли от неприятных последствий экономического коллапса.

Лидер республиканцев обещал историческое сокращение расходов бюджета, когда речь шла о переговорах. В итоге сокращение с текущего уровня в $31,4 трлн составит ... $1,5 трлн. Или чуть менее 5%. С другой стороны, с 1960 года потолок был повышен уже более 75 раз, поэтому такое сокращение можно назвать прогрессом.

Китайские СМИ не остались в стороне, назвав происходящее с США "пирамидой Понци", смысл которой заключается примерно в следующем: некая организация предлагает вкладчикам невероятную доходность на вложенные средства. Однако эти самые средства идут основателю пирамиды, распределяя лишь часть из них между вкладчиками, используя привлечения от новых вкладчиков. До тех пор, пока прирост новых клиентов не перестанет позволять совершать подобные выплаты.

Для американских банков происходящее не станет спасением - структурные проблемы банковского сектора, который годами размещал свободную ликвидность в долговые бумаги и теперь имеет колоссальные бумажные убытки из-за роста ставки, все еще не решены, а американские граждане продолжат перекладываться из мелких банков в более крупные, жертвуя ставками ради защиты своих активов. И тем самым усугубят проблему еще больше.

Теперь ФРС США продолжит занимать деньги, но делать это придется уже не через эмиссию (иными словами - печатный станок, который обеспечивался путем выпуска госбумаг), поскольку это противоречит борьбе регулятора с инфляцией и попросту обесценит повышение учетной ставки США до 5-5,25%.

Очевидным источником финансирования бюджета выглядит фондовый рынок США. Чтобы привлекать кредиторов, придется предлагать более высокие ставки. Что приведет к росту долговой нагрузки на бюджет.

Такая система будет действовать до 2025 года (сроки действия законопроекта). Но ключевая задача сейчас - дожить до президентских выборов в США в 2024 году и передать проблемы новому главе государства. В победу Байдена на начало июня 2023 года верится слабо. Похоже, что и демократическая партия не стремится сохранить президентское кресло для своего кандидата, чтобы не "разгребать" все то, что накопится к началу нового срока. Это отчасти объясняет отсутствие у демократической партии других кандидатов на новые выборы, кроме Байдена (в то время как республиканцы уже развернули соревнование между Трампов и Десантисом).

Американскую экономику хоронили годами. Распались или перестали существовать целые страны, которые строили внешнюю политику ради этой цели. А воз и ныне там.

Но это не отменяет того факта, что все происходящее походит на латание дыр за счет лоскутов с другого конца конца той же вещи. И рано или поздно за это придется расплачиваться не чиновникам, а обычным американским гражданам. А следом за ними - гражданам во всем цивилизованном мире, где платежным инструментом выступают деньги.

Вредные советы о том, как потерять свой капитал

4 января 1877 года умер самый богатый человек в мире (на тот момент) - Корнелиус Вандербильт, разбогатевший за счет железных дорог. Свое состояние в $95 млн он завещал только сыну Уильяму.

Вопреки ожиданиям, сын не только оказался достоин своего отца, но еще и удвоил состояние в течение следующих 9 лет. В переводе на сегодняшние деньги его капитал составлял около $6 млрд.

После смерти Уильяма в 1885 году наследники начали делить богатство, с которым никто не смог совладать - следующие 20 лет ни один член семьи не входил в список богатейших людей США.

Итак, пошаговая инструкция, как потерять свое состояние:

Тратьте, как никто другой

В конце XIX века в моде была экстравагантность - каждый миллионер пытался переплюнуть остальных. Обед верхом на лошади, владение одновременно 9 особняками на Пятой Авеню (где располагались самая дорогая недвижимость в мире), вечеринки стоимостью в $5 млн, покупка более большой яхты взамен только что утопленной - вот несколько примеров финансовых решений Вандербильтов во время Золотого века США.

Продавайте активы, когда никто не покупает

Мраморный дом в Ньюпорте, который являлся загородным фамильным поместьем семьи Вандербильтов, в 1892 году обошелся в $11 млн. А продан он был в 1932 году в самый разгар Великой депрессии за $100 тыс (1% от цены строительства). Аналогичная судьба ждала и коллекцию картин Уильяма Вандербильта из 183 картин.

Никогда не покупайте активы, приносящие доход

За все время падения семьи нет ни одного упоминания о стоящем приобретении. Хоть Вандербильты и владели участками железной дороги, они когда не диверсифицировали свои владения - так их богатство медленно таяло.

«Любой дурак может разбогатеть. Но требуется человек с мозгами, чтобы удержать это богатство».

Захотите поддержать - подписывайтесь на мой телеграм. Так я буду понимать, что контент вам интересен, поскольку пишу там куда чаще на различные финансовые темы.

Там нет рекламы, продажи курсов и всего того, что вы так сильно любите за что моментально превратите в порошок любого автора и заставите искать глазами бутылку для самостоятельного размещения.