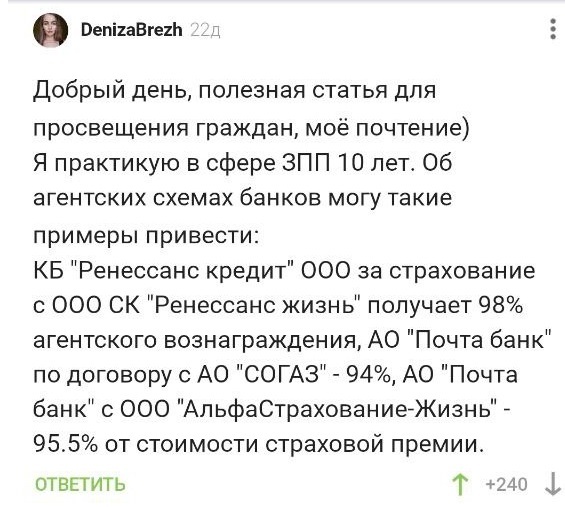

В этот раз мы разберем главных, по моему мнению, нарушителей прав потребителей - Банки, а самое главное в конце будет алгоритм действий, который поможет вернуть деньги, если вы уже попались на их обман.

Уверен, что в Банках существуют специальные отделы целью которых является разработка схем по увеличению прибыли при использовании методов и приемов на грани закона. А так как эти схемы на грани, то зачастую они признаются впоследствии незаконными и банки попадают на судебные иски. Но так как судебная активность людей у нас не очень высокая, то для банков использование этих схем при любом исходе приносит сверхприбыли.

Немного истории

Все, что будет рассказано ниже я знаю не как сторонний наблюдатель, а как активный участник событий, который участвовал на стороне потребителей против Банков не в одной сотне дел (схваток).

Категория схем о которых пойдет речь берет свое начало в 2000-ые годы. Дело в том, что основная определяющая вещь для заемщика, когда он идет в банк заключать кредитный договор - это размер процентной ставки. Всем очевидно, чем ниже процентная ставка, тем выгоднее. И здесь банкиры придумывают отличный способ снизить процентную ставку, но увеличить свои доходы. Звучит как сказка, которая стала реальностью.

Банки придумывают Банковские комиссии. Первая из этих комиссий была названа Комиссия за ведение ссудного счета.

Так это выглядело в графике платежей

Что такое вообще комиссия? Комиссия - это плата, которую клиент выплачивает Банку за оказание какой-либо услуги. Ссудный счет - это банковский счет для учета того сколько Клиент остался должен банку. То есть получается Банк брал деньги с клиента, чтобы знать сколько Клиент остался Банку должен. Ну вы поняли. Продавать своим клиентам воздух наше все.

К тому моменту, когда эта комиссия за ведение ссудного счета была признана в 2009 году незаконной данную плату включали в свои договоры и брали с заемщиков практически все банки. Разница заключались лишь в том, что некоторые банки брали ее единоразово при выдаче кредита (Сбербанк и другие), а некоторые ежемесячно (Росбанк и другие) до тех пор пока клиент не погасит кредит.

Чтобы признать комиссию за ведение ссудного счета незаконной в деле пришлось разбираться Высшему арбитражному суду РФ. Было вынесено знаковое Постановление Президиума Высшего Арбитражного Суда РФ от 17 ноября 2009 г. № 8274/09.

Ссудные счета не являются банковскими счетами и используются для отражения в балансе банка образования и погашения ссудной задолженности, то есть операций по предоставлению заемщикам и возврату ими денежных средств (кредитов) в соответствии с заключенными кредитными договорами.

Таким образом, действия банка по открытию и ведению ссудного счета нельзя квалифицировать как самостоятельную банковскую услугу.

Высший арбитражный суд РФ

ВАС РФ пришел к выводу, что Банки не могли получать вознаграждение за то, что и так должны всегда делать, поэтому все комиссии полученные банками за ведение ссудного счета подлежали возврату заемщикам.

В нормальном мире после такого решения Высшего суда банки должны были на следующий день по своей инициативе вернуть Заемщикам все незаконные комиссии в независимости от того обратился Заемщик за возвратом или нет. Но так не поступил ни один Банк. В мире похуже Банки должны были бы вернуть деньги, если Заемщик написал заявление на возврат незаконной комиссии, но на такие заявления все банки ответили отказом. В мире в котором мы живем, чтобы вернуть комиссию, которая была признана Высшим судом незаконной всем пришлось в индивидуальном порядке обратиться в суд. Таких людей было не мало, но все равно это была капля в море от тех людей, которые заплатили комиссию за ведение ссудного счета.

Зато что сделали Банки на следующий день после того как комиссия за ведение ссудного счета была признана незаконной? Все правильно, в новых договорах они ее переименовали. Единоразовая комиссия стала называться комиссией за выдачу кредита, ежемесячная - комиссией за обслуживание кредита.

В некоторых регионах это помогло, так в частности в Пермском крае можно было вернуть только комиссию за ведение ссудного счета, а остальные комиссии признавались законными, а в других нет и там можно было вернуть через суд абсолютно любую банковскую комиссию. Некоторые люди даже специально прописывались в определенных регионах чтобы вернуть свои деньги (судебный туризм).

Такое положение дел Банкиров не устроило и они начали придумывать новую более менее законную схему по получению дополнительных доходов с людей, у которых денег и так нет.

В этот раз их выбор пал на договор страхования. На мой взгляд решение гениальное и скорей всего подсмотренное где-нибудь за рубежом.

Плюсы страхования для Банка по сравнению с банковскими комиссиями:

1. Плата по договору Страхования - это плата за конкретную услугу, а не за воздух, в суде ее не признают недействительной.

2. Заключение Договора страхования можно объяснить благой целью заботы о клиенте.

3. За страхование можно брать куда большие деньги чем за банковские комиссии.

4. В законе прямо прописано, что от договора страхования можно отказаться в любое время, но в этом случае страховая премия не подлежит возврату.

А так как у любого уважающего себя Банка есть своя страховая компания, то перспективы для обогащения открывались перед Банками сказочные.

Хочу сразу сказать, что я не против института страхования. Это хороший инструмент для минимизации своих рисков. Но я против того, во что данный институт превратили Банкиры в погоне за наживой. Дело в том, что когда Банки предлагают вам застраховаться вместе с получением кредита, для вас это выходит в разы дороже, чем если бы вы сами пришли в страховую компанию и застраховались. Почему так получается мы поговорим немного ниже. Кроме того, так как все менеджеры банков сидят на проценте от выданных ими страховок, они "заставляют" людей заключить этот никому ненужный договор страхования на невыгодных для заемщика условиях.

Итак, Первые шаги в направлении Страховок Банкиры сделали неуклюжие. Они по традиции с Банковскими комиссиями начали прописывать в кредитном договоре, что кредит выдается только при условии заключения договора страхования и на них сразу полетели иски, которые признавали данные страховки навязанными услугами и потребители выигрывали в судах и возвращали свои деньги.

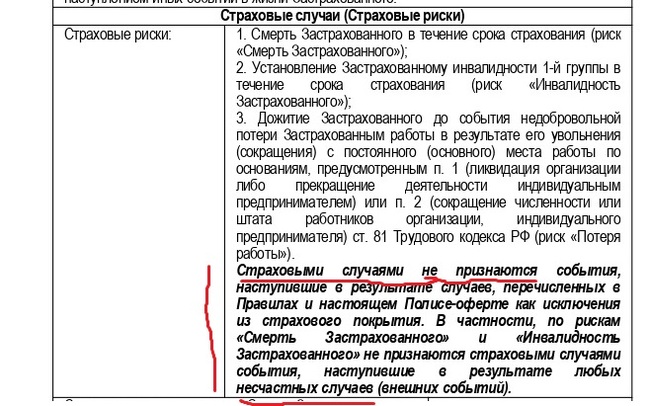

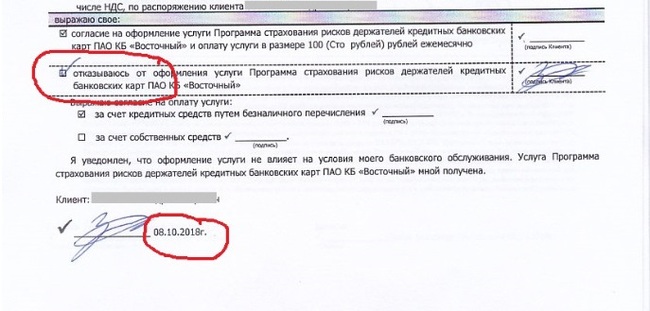

Но банкиры быстро сориентировались и добавили в кредитный договор следующий блок с галочками:

При этом галочка с согласием на страховку уже поставлена, а так как не все читают кредитные договора, то некоторые заемщики узнавали о том, что им впарили в нагрузку страховку уже дома, а некоторые не узнавали вообще.

После введения галочек отказаться от страховок через суд стало практически невозможно. Наступила золотая пора для обогащения Банков.

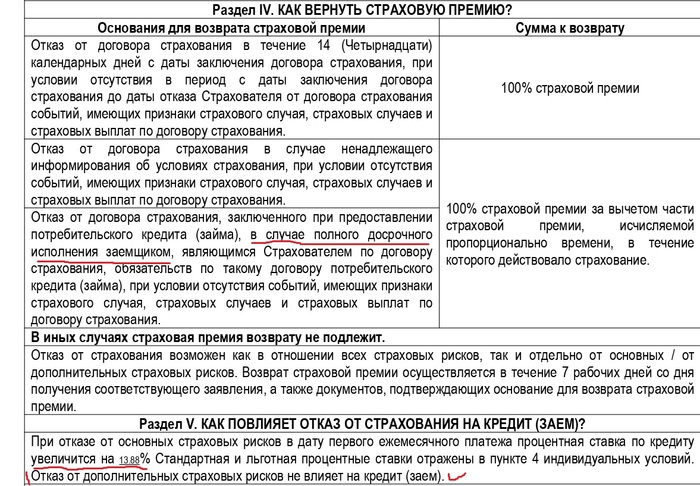

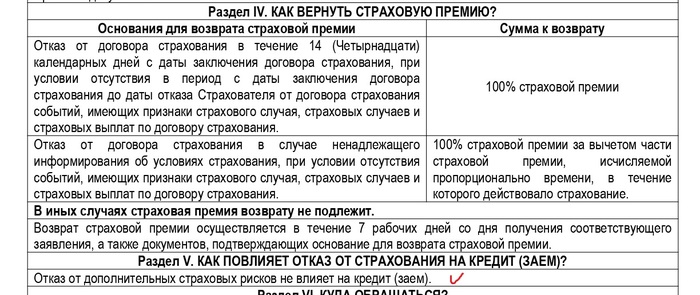

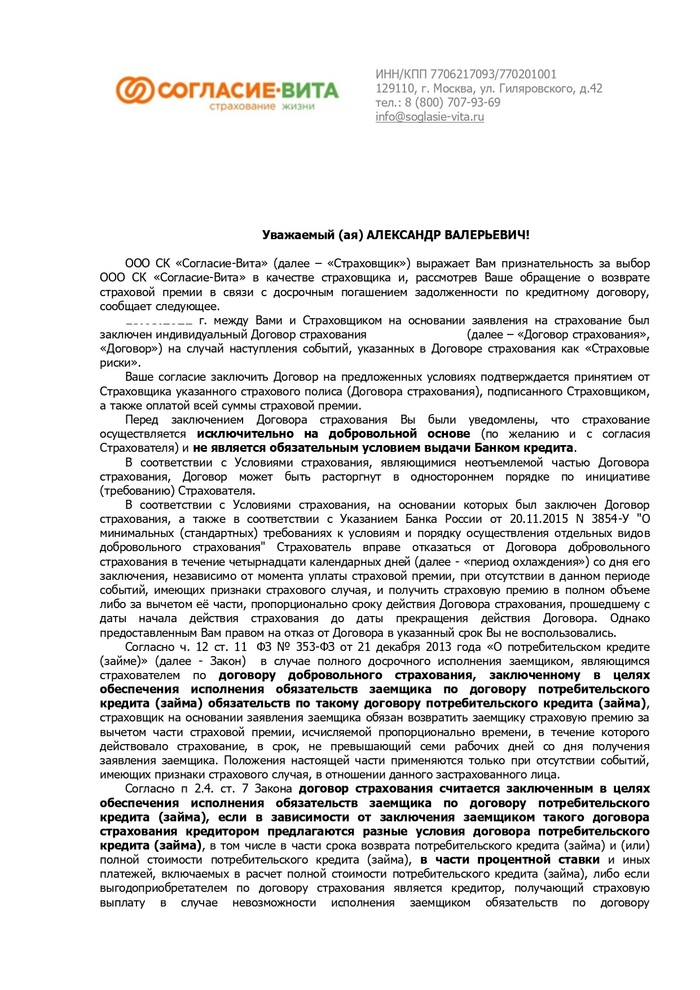

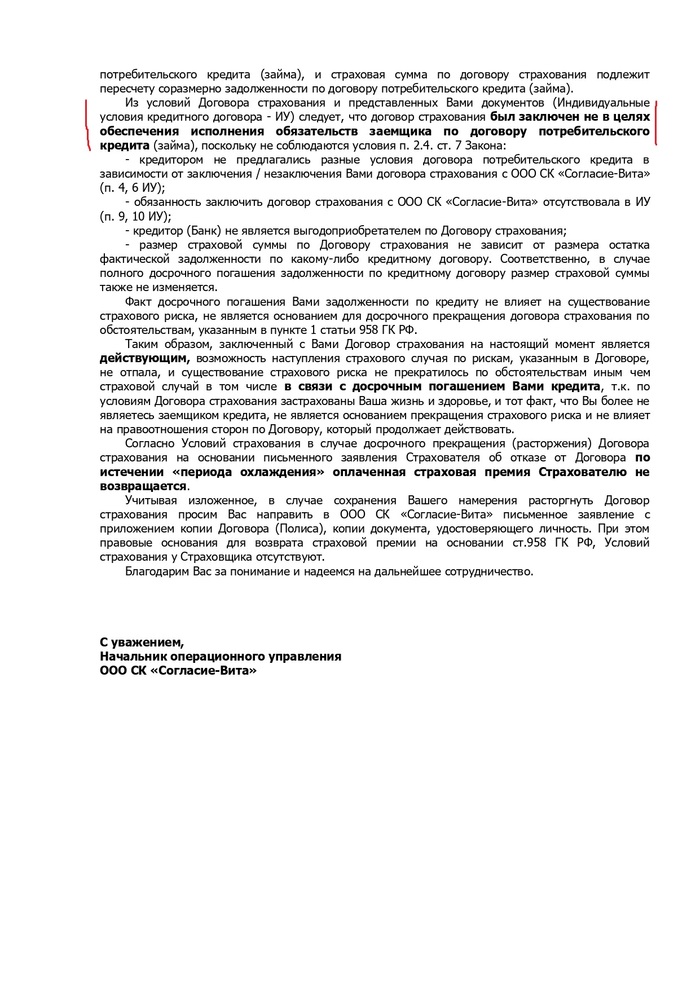

Но беда для Банков пришла откуда не ждали. С 02.03.2016 года Указанием Центрального Банка был введен так называемый "период охлаждения" - период в течении которого Потребитель мог обратиться в страховую компанию и попросить вернуть деньги за страховку. Сначала он составлял 5 рабочих дней, а с 01.01.2018 его увеличили до 14 дней. И потребители массово стали отказываться от страховок, которые навязывали им банки под предлогом, что без страховки кредит не одобрят.

Понятное дело, что такое положение дел Банкиров не устроило. Они уже привыкли получать деньги за страховки и отказываться от этих сверхприбылей не хотелось.

Банки стали двигаться по двум направлениям:

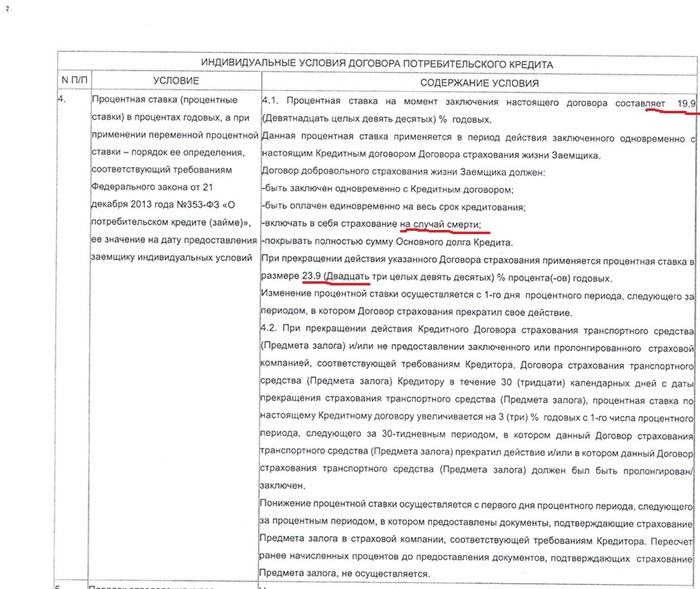

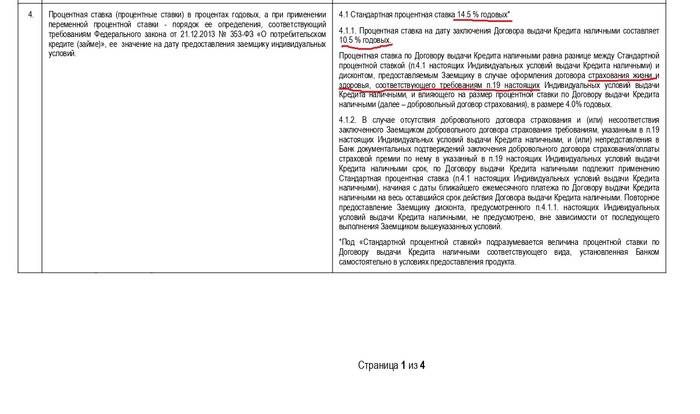

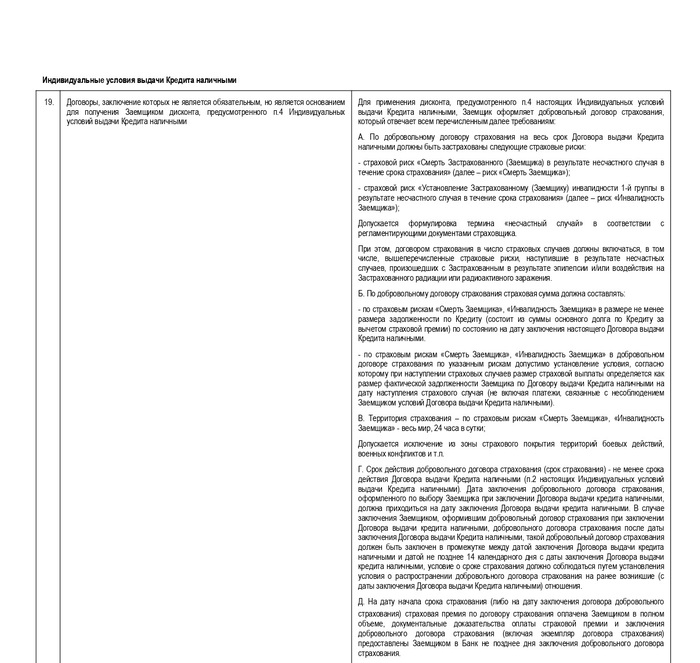

1. Если берешь к кредиту страховку Банк предоставит тебе скидку по процентной ставке, а если откажешься от страховки, то скидка отменится.

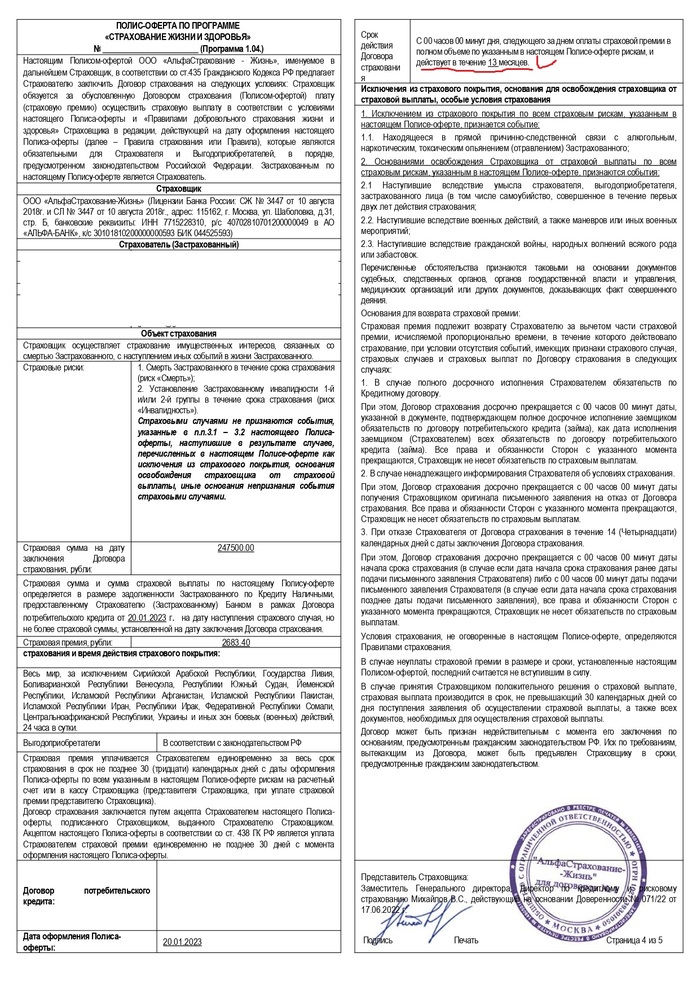

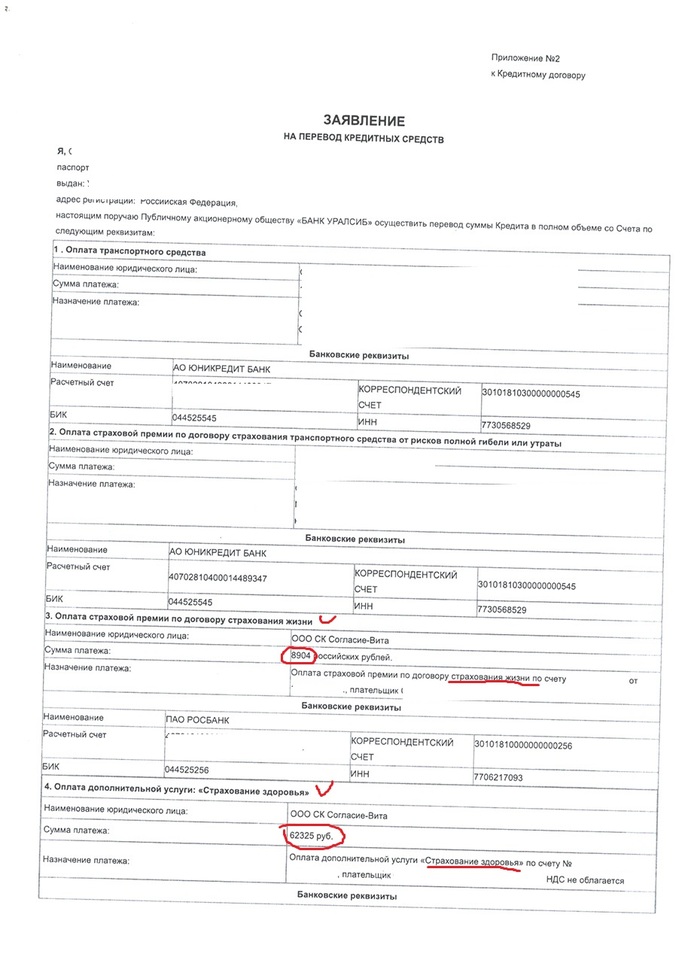

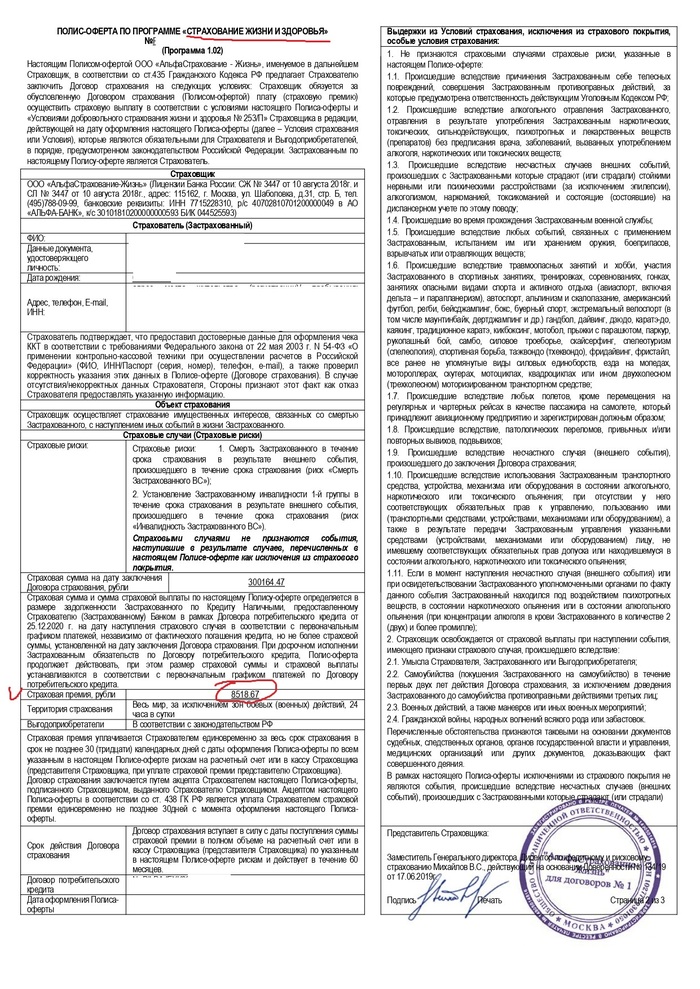

2. Банки начали разделять плату за страховку на две части: 1. Собственно страховая премия, которая перечислялась банком в страховую компанию. 2. Комиссия Банка за подключение заемщика к программе страхования. При этом при отказе заемщика от страховки в период охлаждения страховая премия возвращалась, а комиссию Банка никто уже заемщику не возвращал.

Вот об этой второй схеме, которая была признана впоследствии Верховным судом РФ незаконной и пойдет речь в этой статье.

Юлия Новикова из Перми против ПАО «Банк ВТБ»

Примечательно, что знаковое дело по комиссии за ведение ссудного счета, которое дошло до Высшего арбитражного суда РФ, и это дело по страховкам начались в моем родном городе Перми. Хорошие в Перми юристы.

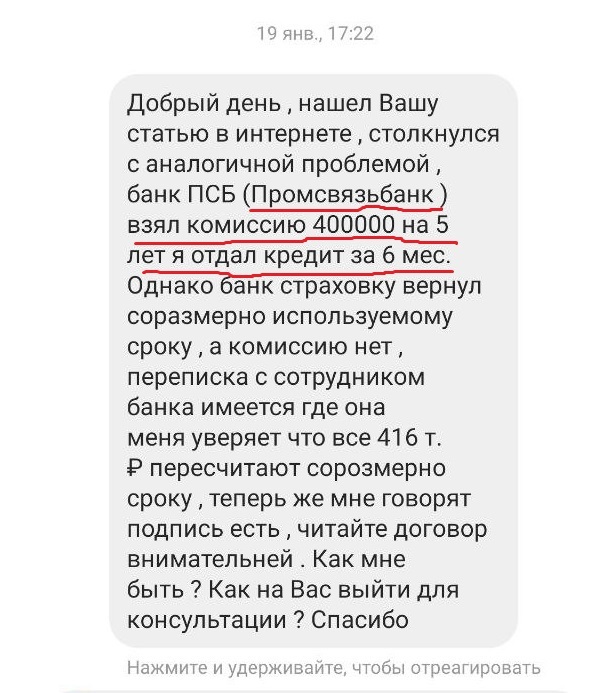

Юлия Новикова взяла кредит в ПАО «Банк ВТБ». При выдаче кредита 98 354 руб. удержано Банком в счет оплаты страховой премии (78 683 руб. - страховая премия, 19 670 руб. - комиссия Банка за подключение к программе страхования). В период охлаждения Заемщик обратился в ООО «Страховая компания “ВТБ Страхование” просил вернуть удержанные деньги на страховку. Но здесь как говорится, жадность банкиров сгубила и они ей не вернули не только комиссию 19 т.р., но собственно и страховую премию 78 т.р. В таких обстоятельствах при цене убытков 100 т.р. заемщик конечно обратился в суд, а за 19 т.р. мог и стерпеть и не обращаться.

В судах первых трех инстанций ей присуждают только страховую премию 78 т.р., а во взыскании комиссии, которую получил Банк в размере 19 т.р. ей отказывают. Суды посчитали, что Банк услугу клиенту оказал и имеет право получить за это вознаграждение.

Но Юлия Новикова не сдалась, она подает жалобу в Верховный суд РФ, а 18.02.2020 года Верховный суд РФ по результатам рассмотрения ее жалобы выносит Определение , в котором признает отказ Банка в возврате комиссии за подключение к программе страхования незаконным!

Банк России установил «период охлаждения» длиной не менее 14 дней — срок, в который страхователь может отказаться от договора страхования, а банк должен вернуть премию. И это правило касается всей услуги по страхованию, которую предоставил банк. Иначе отказ от услуги страхования «делает уплаченную комиссию за подключение к несуществующей услуге экономически бессмысленной для истицы»

Верховный суд РФ

Понятно, что Банки чихать хотели на то, что опять там решил Верховный суд, и ничего добровольно они возвращать как и с комиссией за ведение ссудного счета не будут. Но такие определения Верховного суда РФ имеют практикообразующее значение, и все нижестоящие суды обязаны руководствоваться ими при вынесении решения.

Это значит, что любой заемщик который попал в аналогичную ситуацию может вернуть свои деньги, но только при том условии, что готов будет обратиться к финансовому уполномоченному (с 01.01.2021 года это обязательный этап), а если не поможет в суд. Но претензия перед обращением к финансовому уполномоченному обязательна.

Я лично со ссылкой на это определение без каких-либо проблем вернул комиссию за подключение к программе страхования 5 своим клиентам. Почему только 5? Потому что больше не обращались, а не обращались потому что люди не знают о такой возможности.

При этом в одном из дел ПАО АКБ «Металлинвестбанк» взял с заемщика страховую премию в размере 55 т.р., при этом разделил ее следующим образом: 4т.р. собственно страховая премия которая была перечислена в страховую компанию, а 51 т.р. банк забрал себе в качестве комиссии. Мне кажется, после этого каких-либо сомнений в том кому нужна страховка на самом деле остаться не должно.

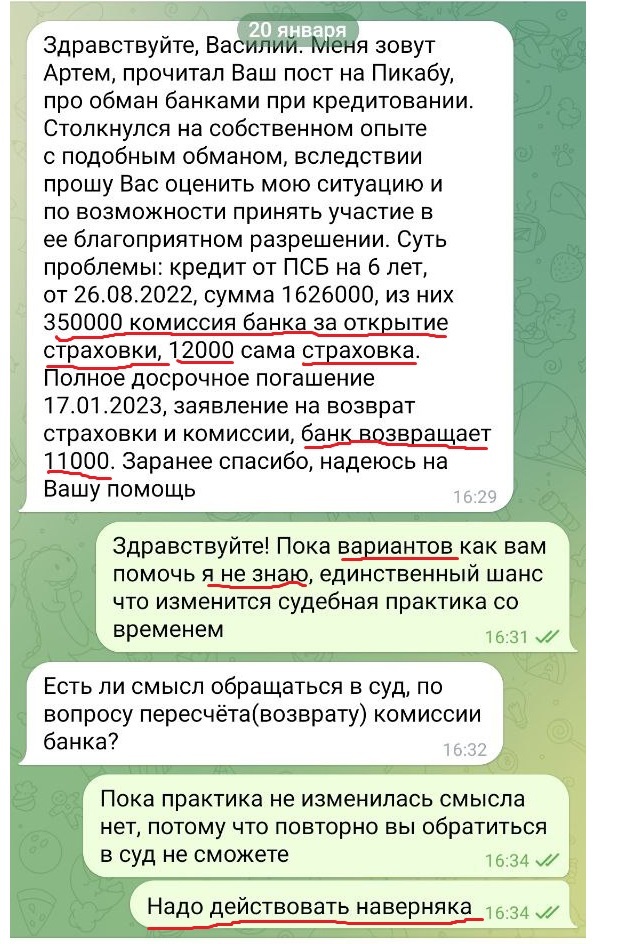

Итак, я предлагаю всем, кто пострадал от вышеописанной схемы вернуть свои деньги. Чтобы поучаствовать вы должны соответствовать следующим критериям:

1. При получении кредита вы заплатили страховую премию.

2. В период охлаждения вы обратились в страховую компанию с просьбой вернуть страховую премию.

3. Вам не вернули страховую премию или вернули за вычетом комиссии Банка.

4. С момента вашего обращения в страховую компанию за возвратом прошло менее 3 лет.

Если вы соответствуете всем этим критериям, то алгоритм действий следующий:

1.Заходим в мой телеграм канал.

2. В закрепленном сообщении будет шаблон претензии в Банк и инструкция как его заполнить и что с ним сделать, а также дальнейшие шаги.

Ну и в конце хотелось бы сказать, что чем больше людей узнают об этой статье, тем больше людей смогут вернуть свои деньги. Вы знаете, что нужно делать))